2024年度个人所得税综合所得汇算将于本月底结束,还没有办理的朋友们,可登录个人所得税App办理,系统将自动计算出应补或应退的税款。小编提醒大家:退税申请应当及时,超时办理权益受损;汇算补税是义务,应办未办有惩罚!哪些人需要办理补税?常见补税情形有哪些?应办未办有什么后果?一起来看↓

哪些人需要办理补税?

答:纳税人已预缴税额小于汇算实际应纳税额的,且不符合国务院规定豁免补税汇算义务情形的(纳税人在纳税年度内已依法预缴个人所得税且综合所得年收入不超过12万元或者补税金额不超过400元的),应当办理汇算补税。

如何计算年度汇算应退或应补税额?

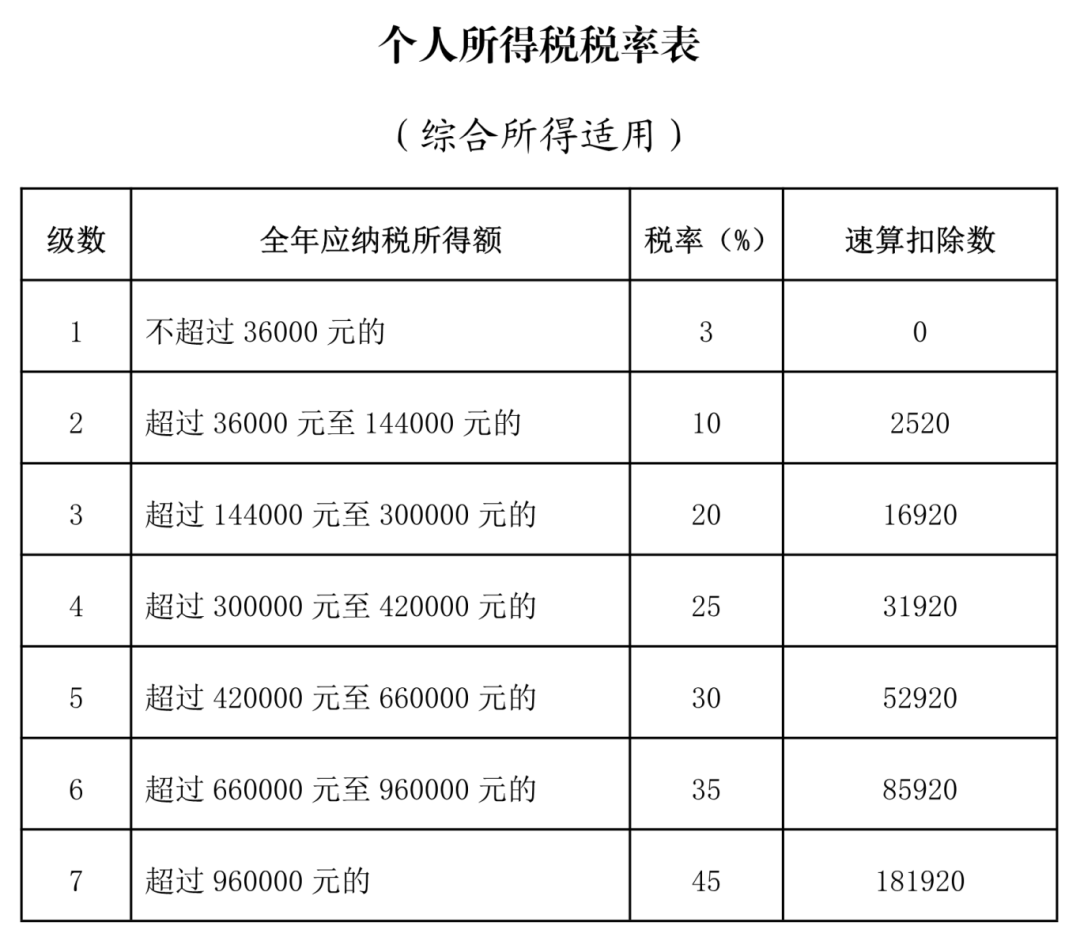

答:应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-减免税额-2024年度已预缴税额

注意:综合所得是指工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得。

可能产生补税的情形有哪些?

●同时在两个以上单位任职受雇并领取工资薪金预缴税款时重复扣除了减除费用(5000元/月)。

●除工资薪金外,纳税人还有劳务报酬、稿酬、特许权使用费所得,各项综合所得的收入加总后,导致汇算清缴适用的税率高于预缴税率。

●年中换过任职单位,由于后一任职单位不能掌握之前任职单位的收入,申报的累计收入偏低,导致预缴时适用的税率偏低,年度汇算时适用的税率高于预缴税率。

●有多笔年终奖预缴时都选择了单独计税,但汇算清缴时只允许一笔年终奖单独计税。

应办未办有什么后果?

答:依法如实办理汇算是纳税人的义务。对存在应办理未办理汇算等涉税问题的,税务机关会进行提示提醒、督促整改和约谈警示,并通过电子、书面等方式向其发送税务文书,提醒督促纳税人整改,对于拒不整改或整改不彻底的纳税人,税务机关将依法进行立案检查,在征收滞纳金的基础上加处罚款,并纳入税收监管重点人员名单,对其以后3个纳税年度申报情况加强审核。

来源:中国税务报