导语:2023年,广发银行陷入了增利不增收的局面,此外,该行曾引以为傲的信用卡业务也负面频发,今年以来更是有多位中高管相继落马,罚款不断,在经历了长达15年IPO之路的曲折与高管的频繁流失后,广发银行面临着严重的内控问题和外部信心缺失。

中高管接二连三“落马”,信贷违规成“重灾区”

通过梳理近五年来的裁判文网上的判决书不难发现,近年来广发银行存在涉及假贷款消化不良资产、违规开展通道业务,甚至有客户的巨额存款无端失踪等多项诉讼,种种细节,触目惊心。

伴随着这些判决书的背后,则是一长串落马中高层的名单以及天价的罚款数额,广发银行也因此被部分媒体冠以“罚单之王”的称号。

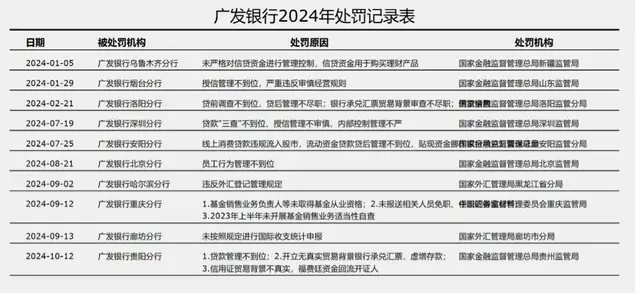

仅今年以来,广发银行便多次受到违规处罚,相关人员被处置,4月25日,国家金融监督管理总局网站公布处罚信息显示,因对任职分行内控管理不到位、员工从事违法活动事项负有责任。

国家金融监督管理总局天津监管局一口气对广发银行天津分行三名员工做出了终身禁业处罚,包括时任天津南马路支行办公室工作人员陈静文,时任天津分行公司业务二部总经理、友谊路支行副行长(主持工作)郑莹,及时任天津分行行长赵勇。

5月22日,广发银行乌鲁木齐分行原党委书记、行长陈峻晖被通报因严重违纪违法问题被调查并“双开”。

7月13日,广发银行石家庄分行党委委员、副行长刘玉娟也因涉嫌严重违纪违法被调查。

7月23日,广发银行深圳分行因贷款“三查”不到位、授信管理不审慎、内部控制管理不严被罚款300万元。两名管理人员,时任深圳高新支行行长高海涛及时任深圳分行营业部总经理郝毓忠,因对上述相关事项负有责任,被终身禁业,另有时任深圳分行营业部副经理冯欢被警告并处罚款5万元。

8月30日,广发银行北京分行及时任支行行长马力因员工行为管理不到位,分别被处以罚款50万元及禁止终身从事银行业工作。

9月2日,广发银行北京区域审计中心副总经理(主持工作)邵敏因涉嫌严重违纪违法,接受监察调查。

据不完全统计,仅在2024年广发银行便收到各类罚单19张,累计被罚款金额近780万元。

同时,截止至今年10月,全行业3000余家银行中,共有52人被终身禁业,广发银行一家就占据6个席位。

早在去年,广发银行便开启了反腐大戏,更是出现了高管们批量遭调查或“双开”的状况,去年3月,随着广发银行原监事长王桂芝的落马,这场反腐风暴也逐渐走向高峰,在王桂芝落马不到两个月后,广发银行党委委员方琦、广发银行旗下广银理财原党委副书记、监事长、纪委书记亓艳等一众高管相继被查。

值得注意的是,在王桂芝被查之前广发银行已有6位中高层干部“落马”。

从今年的违规处罚内容上来看,广发银行违规行为日趋多样化,涉及信贷、票据、内控、合规等多个领域。其中,信贷管理问题最为突出,多家分行存在贷前调查不充分、贷后管理不到位等行为。部分违规行为性质较为严重,北京分行一名高管还被终身禁止从事银行业工作。

重拉新轻留存或成顽疾

纵观广发银行近年来的发展,其营业收入起伏不定,2020年达到营收巅峰805.25亿元,2021年大幅下跌到749.05亿元,跌幅6.98%,虽然在2022年略回升了0.33%,到2023年便又大幅下跌了7.29%,上下浮动不断。

但在整体营收方面,其走势却是相对稳定,利息净收入成为广发银行的核心,据历年财报显示,2020年-2022年,广发银行的利息净收入依次为628.47亿元、554.99亿元、558.27亿元,同比增速分别为-11.69%、0.59%。

数据来源:Wind

2023年,广发银行利息净收入仅510.69亿元,同比降118.55%。而在利息净收入大幅下滑的背后,则是风险资产规模增长的放缓和净息差的逐年收窄。

在全行业都面临息差收窄压力的大背景之下,广发银行去年的净息差只有1.6%,在12家全国性股份行中排名第8,属于中等偏下位置。标普在去年下半年对广发银行的评级观点中,也指出了该行的盈利能力弱于同行的主要原因就是净息差较低,信贷成本较高,限制了内部资本产生。

净息差下行压力加大,资产规模又扩张缓慢,很难对冲息差收窄的影响,实现以量换价,因此其利息净收入大跌也是在意料之中。

值得注意的是,一直以来,广发银行的营收对信用卡业务的依赖成都也较高,2023年营业收入的下滑,或许与其所信用卡业务发展不佳有一定关系。

根据历年财报所公布数据显示,2019年至2023年间,广发银行信用发卡量分别为,8106万张、8934万张、10077万张、10900万张以及11800万张,五年期间累计发放信用卡近5亿张,以我国人口来计算的话,平均不到3个人就拥有一张广发银行的信用卡,但如此只求数量不求质量的野蛮发展,是否真的给广发银行带来了新的突破?

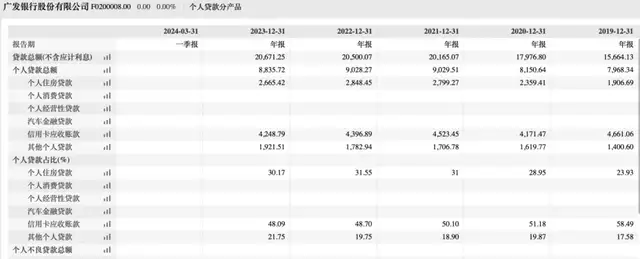

虽然广发银行并未披露信用卡流通卡量相关数据,但从其公布的信用卡透支余额来看,2023年出现了收缩,截至去年末,广发银行有信用卡透支余额为4248.79亿元,较上年末减少3.37%,较规模巅峰的2018年末则收缩了12.49%,信用卡透支余额在总贷款中的占比也下降到了20.49%。

作为信用卡和信生息资产和主要收入来源,信用卡透余额也出现应收款项余额的负增长,因此,不难看出,其曾经最亮点业务之一的信用卡业务或许也出现了下降。

不过,广发银行的年报中并未将信用卡业务收入单独披露,而是将其与个人银行业务合并披露。2023年该行的“个人银行及信用卡业务”营业收入为374.72亿元,相比2022年减少了5.71%,至于这减少的营收里有多少来自信用卡业务也就无从知晓了。

数据来源:Wind

近年来,不少银行都以通过调整信用卡权益的方式,将信用卡业务由“重拉新轻留存”向“重留存重效益”模式转变,但广发银行在信用卡“减配”的同时,还在6月28日正式下线广发G-Force APP下线,作为曾经花重金打造的智能手环配套app,也结束了自己8年的运营周期。

上述种种与其连年大幅增长的发卡量形成了鲜明的对比,在存量客户不断减少的大环境下,广发银行依旧通过大量拉新的方式拓展业务或许成为了其违规罚款不断的根本原因,不在创新上下足功夫,而是依赖传统存贷业务与信用卡业务上的数字增长,这也让其员工逐渐沦为资金的“揽客”,表面是内控不足,实则是业务负生态造成的巨大影响。

未来,广发银行将如何破局,我们将持续关注。