瑞财经 吴文婷 6月17日,曹操出行启动招股,计划于6月25日在港交所主板挂牌上市,华泰国际、农银国际及广发融资(香港)为此次上市的联席保荐人。

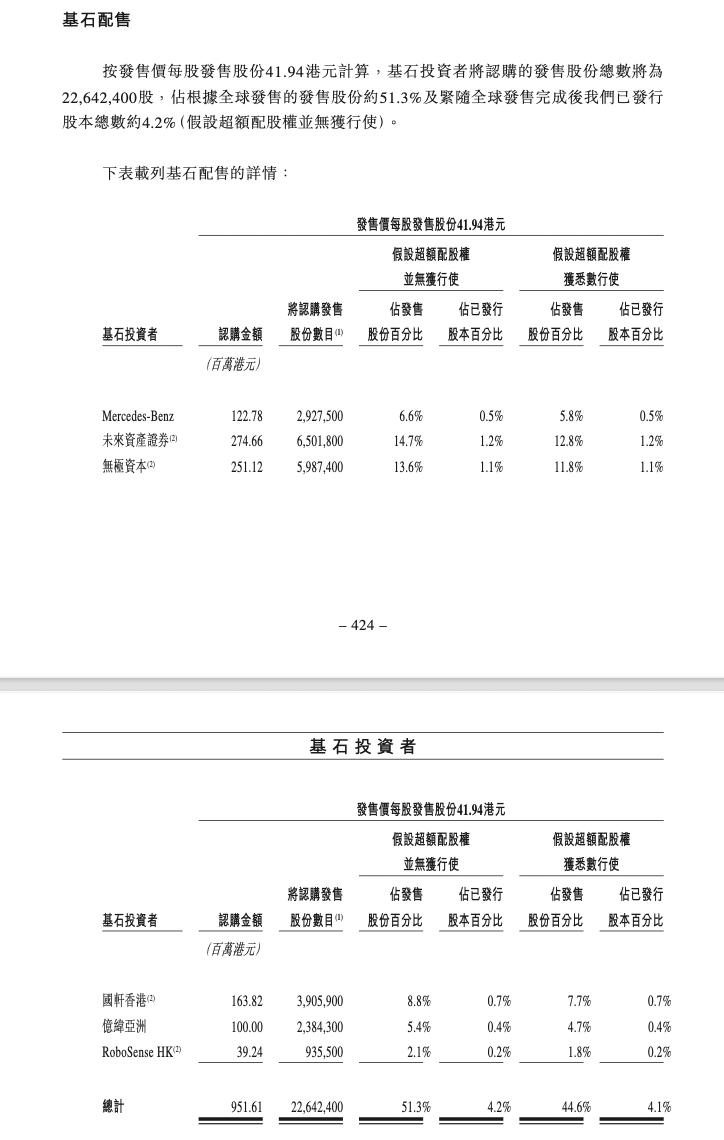

本次IPO,曹操出行引入6名基石投资者,包括梅赛德斯-奔驰、未来资产证券(香港)、无极资本、国轩高科(香港)、亿纬亚洲和速腾聚创。按发售价每股41.94港元计算,上述6位基石投资者将合计认购2264.24万股,约9.52亿港元,占全球发售股份约51.3%。

曹操出行是一家由吉利集团孵化的中国网约车平台。截至2024年12月31日,公司在136个城市运营。于2023年,其总交易价值(GTV)为122亿元,较2022年增长37.5%,并于2024年达170亿元,较2023年增加38.8%,根据弗若斯特沙利文的资料,公司的市场占有率为5.4%。

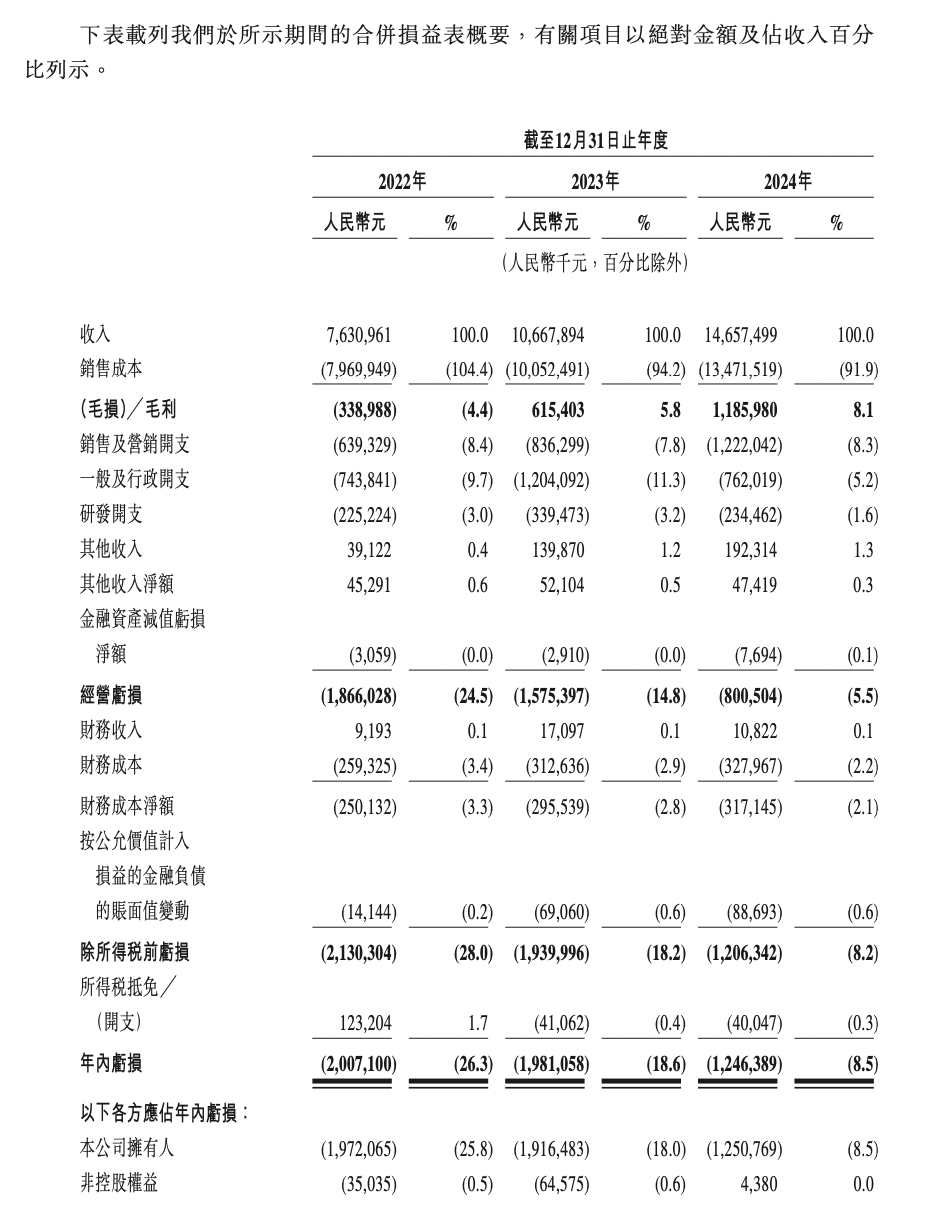

据招股书,2022年-2024年,曹操出行实现收入分别为76.31亿元、106.68亿元、146.57亿元;年内亏损分别为20.07亿元、19.81亿元、12.46亿元。

值得一提的是,于2025年2月28日,公司举办自动驾驶平台曹操智行上线仪式,宣布在苏杭两地试点开启Robotaxi服务。其正在与吉利集团合作开发一款专门提供Robotaxi服务的新定制车,包括一款专为自动驾驶而设的L4级Robotaxi,预期将于2026年底推出。

曹操出行称,公司亦将持续投资大规模营运Robotaxi的能力,包括车辆保养维修、能源补充、客服、应急以及其他优化订单管理的功能,以提升其竞争优势。