行业内头部公募们,首批一共申报了26只新型浮动费率基金。

这一批基金最大的特点是,管理费是浮动的,而且跟业绩挂钩。以业绩比较基准为参考,业绩高管理费就上浮,业绩不好管理费就少收点。

之前基民们对基金经理“旱涝保收”颇有不满,大家盼这一天也是盼了好多年了。

因为管理费跟业绩挂钩,各大基金公司肯定都会选派能力最强的选手来管理浮动费率基金。

但也有例外。我对比了这批产品拟任基金经理的业绩,有好几位基金经理过去3年业绩居然是亏损的。

其中头部公募里,最近三年业绩垫底的是富国基金的孙彬(本文数据截至6月3日)。

首批拟任基金经理,谁的业绩拖后腿了

首批新型浮动费率基金一共有26只。华商基金和信澳基金的产品还没有发行公告,所以目前发售的一共是24只产品。

这24只产品都在这了:

因为这批产品主要由头部公募发行,所以我对比了管理规模排在前10位的10家基金公司派出的基金经理表现。需要指出的是,因为天弘基金以货币基金为主,所以在剔除天弘基金后,选择了以下10家基金公司:

整体来看,各大公募首批新型浮动费率基金拟任基金经理基本都是行业老将,其中招商基金、华夏基金都是从业十多年的基金经理。

从管理规模来看,这些基金经理大多都管着数十亿元产品,从这点可以看出来,他们基本都是各大基金公司的骨干力量。

最关键的是业绩。基于Wind基金经理业绩指数计算的区间收益率显示,各基金经理业绩表现差异巨大。

从最近3年的表现来看,富国基金拟任富国均衡配置基金基金经理孙彬的业绩表现垫底,最近3年他的拟合收益为-15%。

最近1年,收益高的基金经理能达到接近30%。但收益较低的3位基金经理,业绩都在3%以下。

如果时间拉长一点看,上面大多数基金经理的业绩表现还是可以的。比如孙彬5年的收益超过了40%。孙彬从2019年6月管理至今的富国价值优势A份额,任期回报超过了120%。

但3年已经是一个很合适的考核周期,不能总要求投资者一拿就是5年吧。

孙彬管理多只产品亏损

上面这个业绩表现数据,是基于Wind基金经理业绩指数计算出来的区间收益。从实际所管理的产品来看,他们的表现,要略好于上述数据。

我们以孙彬为例,最近3年,他的实际业绩表现是-13.4%;最近2年收益为-3.16%;最近1年收益2.81%。

孙彬目前管理15只产品(不同份额单独计算),其中有9只任职期间亏损。

从总的年化回报来看,14只成立已满1年的产品,只有3只任职回报超过了5%。

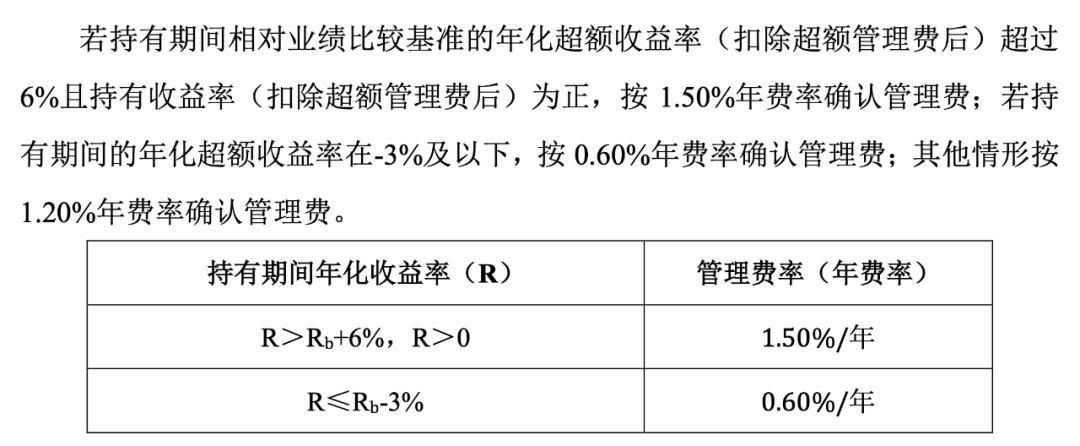

最近这批浮动费率基金的管理费收取标准大致是这样的:

持有1年以上的,如果持有期间,基金的业绩相对比较基准年化超额收益率超过6%,管理费上浮到1.5%;如果超额收益在-3%以下,管理费下调到0.6%。

持有不足一年和其他情况,都按1.2%收管理费。

(富国均衡配置基金管理费浮动标准)

这次这批浮动费率产品的主要业绩比较基准包括沪深300和中证800两个。比如富国均衡配置基金的业绩比较基准,沪深300指数收益率占70%。

而这两个指数最近一年的涨幅,差不多都在7%左右。

我这么跟你们说吧,要是孙彬上任后保持当前这种表现,管理费大概率是拿不到1.5%了,1.2%也很悬。

“旱涝保收”的时代过去了

这次这批新型浮动费率基金,是个开始。

按照政策要求,未来一年内将引导行业头部机构发行此类基金数量,不低于其主动管理权益类基金发行数量的60%;试行一年后,及时开展评估,并予以优化完善,逐步全面推开。

也就是说,这类产品未来将是市场的主流。监管已经明确,此举将有力扭转基金公司“旱涝保收”的现象。

很多人没注意到的是,这次的浮动费率基金被称为新型浮动费率基金。实际上,此前市场上也发行过一批浮动费率基金。

那时候的浮动费率产品大致有按持有时间、按产品规模、按收益三种类型决定费率。

比如富国基金之前发行的富国绝对收益多策略,就是一只浮动费率基金。

但跟现在这种非对称式浮动不同的是,这只产品是在基本管理费的基础上,还可以根据业绩提取附加管理费。

主要目的不是为投资者减负,也不是跟投资者“同甘共苦”,而是要激励基金管理人。

因为收取附加管理费的计算方式很复杂,我们看结果就知道:从2020年以来,这只基金就没拿到过附加管理费。

看了下数据,最近5年,该基金(以C份额为例)的业绩比较基准收益是25.32%,而该基金收益-10.86%,差别巨大。

有意思的是,这只基金的业绩比较基准,是一年期银行定期存款基准利率(税后)+3%。而作为一只绝对收益基金,该产品本身应该是以获取绝对正收益为目标。

管理费偏高的机构,挑战更大

除了浮动费率产品未来会全面铺开外,证监会《推动公募基金高质量发展行动方案》里还提了很多要求。

比如要求强化业绩比较基准的约束作用。要求加强透明度建设,强化基金产品业绩表现及管理费分档收取的信息揭示。

《方案》还明确提出,要稳步降低基金投资者成本,合理调降公募基金的认申购费和销售服务费。

这些对基民们,都是重大利好。

一般来说,公募机构的管理费,与管理规模大致相当。

但我们以2024年的情况来看,部分头部公募的管理费,在行业内是相对偏高的。

因为产品结构差异,行业的管理费排名,与管理规模排名并不完全一致。比如管理规模排名第六的富国基金,管理费排名行业第四。

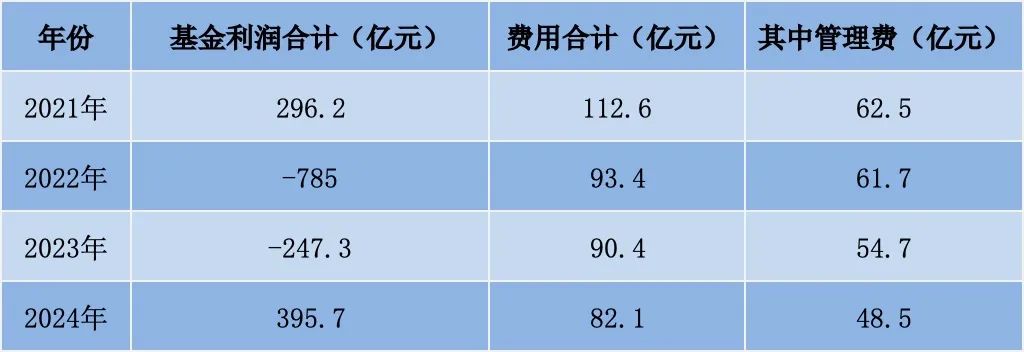

2024年,富国基金旗下基金合计实现利润395.7亿元,同期管理费、托管费等合计82亿元。

而这已经是难得的正收益年份。

(富国基金旗下产品利润与管理费)

根据Wind数据,2023年,富国基金旗下基金合计亏损247亿元,同期费用90.4亿元,其中管理费54.6亿元。

2022年,基金合计亏损785亿元,费用93.4亿元,管理费61.7亿元。

2021年,基金合计利润296.3亿元,费用112.6亿元,管理费62.5亿元。

算下来,从2021年到2024年,富国基金旗下产品合计亏损340亿元,合计收取管理费227.3亿元。

在浮动费率时代,如果所管理的产品业绩上不来,未来这些管理费偏高的机构,面临的管理费挑战会更大。

除了管理费,《方案》对基金公司和基金经理的考核,也提出了明确的要求。

比如要求督促行业加大薪酬管理力度。对3年以上产品业绩低于业绩比较基准超过10个百分点的基金经理,要求其绩效薪酬应当明显下降。

考验基金公司和基金经理“真本事”的时代,真的来了。