上周,A股大盘整体是“小步慢涨”的节奏,感觉底部有支撑,但关键点位又难突破。成交量上也未明显放大,资金在各板块间“打游击”,之前炒得火热的创新药、新消费赛道,当前性价比有所降低,短期可能会面临调整压力,建议适当调整仓位。

那本周大盘怎么走?估计还是“小步慢涨”的节奏!

不过由于正处于A 股上市公司业绩的空窗期,缺乏明确业绩数据的有效指引,那聪明的钱现在该往哪流呢?毋庸置疑是那些“故事很硬”(有产业利好催化)的科技低位方向,比如 AI算力芯片、存储芯片、半导体设备这些板块,结合当前估值、交易拥挤度及本轮反弹幅度来看,值得重点关注。

作为“硬科技”含量较高的半导体行业,目前在政策的推动下正迎来并购重组的新一轮热潮。自2025年5月证监会修订《上市公司重大资产重组管理办法》,明确支持半导体等硬科技企业通过并购重组优化资源配置以来,资本市场上持续出现了海光信息吞并中科曙光、国科微宣布收购中芯宁波、三佳科技收购众合科技...

其实,半导体行业的并购重组不仅是企业个体的“强弱联合”,更是中国硬科技产业向全球价值链上游攀登的必然选择。通过资本纽带实现技术、人才、市场的深度整合,国内半导体企业正以“国产替代”为支点,撬动全球半导体竞争格局的重构。

而半导体设备、半导体材料作为国产替代进程中基石般的存在,值得特别关注。半导体设备决定了芯片制造的工艺精度与产能规模,像光刻机、刻蚀机等关键设备,长期被国外垄断,国产替代迫在眉睫;半导体材料则是半导体产业大厦的根基,从硅片、光刻胶到电子特气,每一种材料的质量都影响着芯片的性能与可靠性。

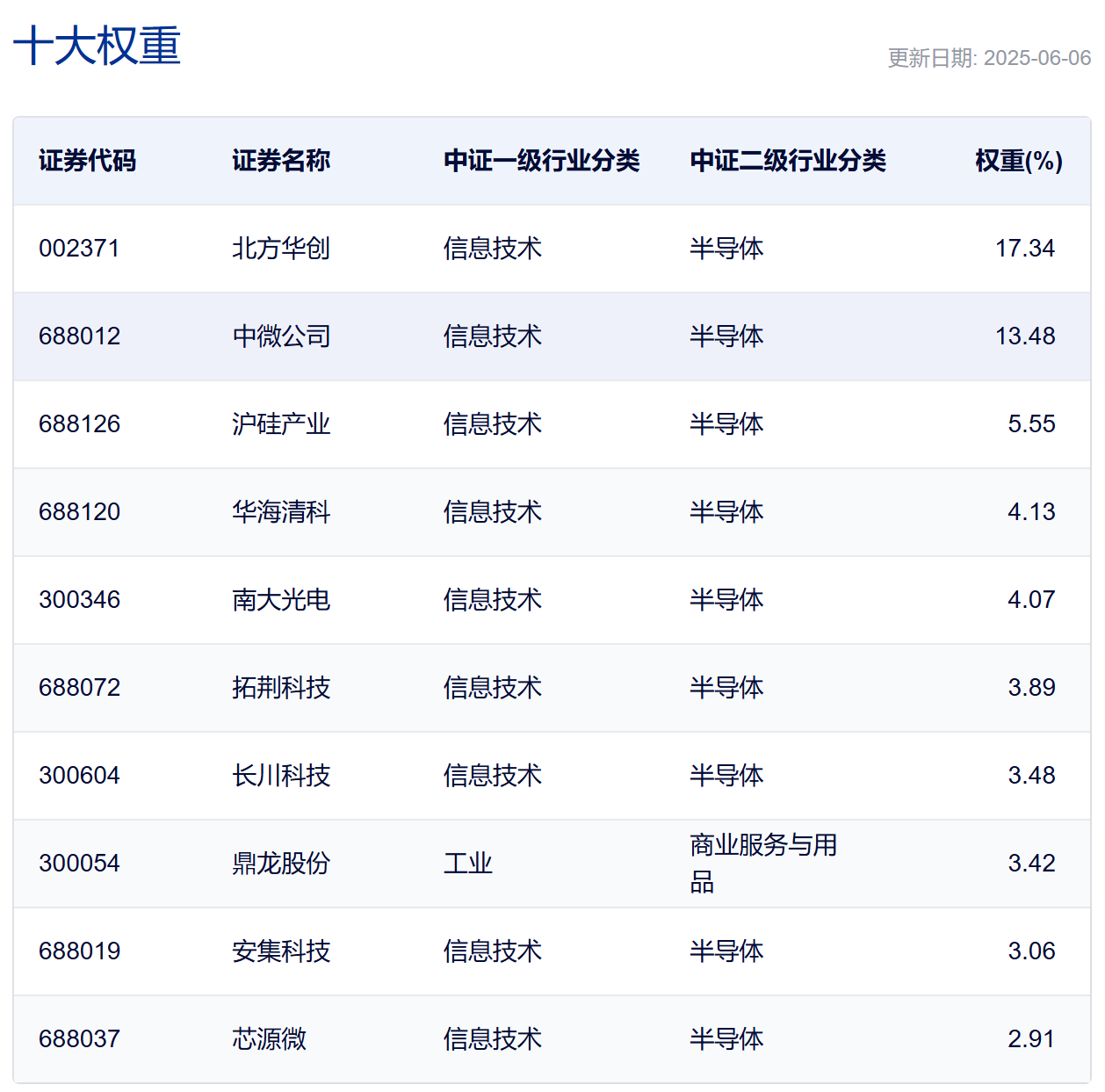

半导体材料ETF(562590)跟踪的中证半导体材料设备主题指数就涵盖了北方华创、中微公司等设备龙头,以及沪硅产业、雅克科技等材料先锋企业。

数据来源:中证指数官网,以上个股仅作为举例不作为推荐。

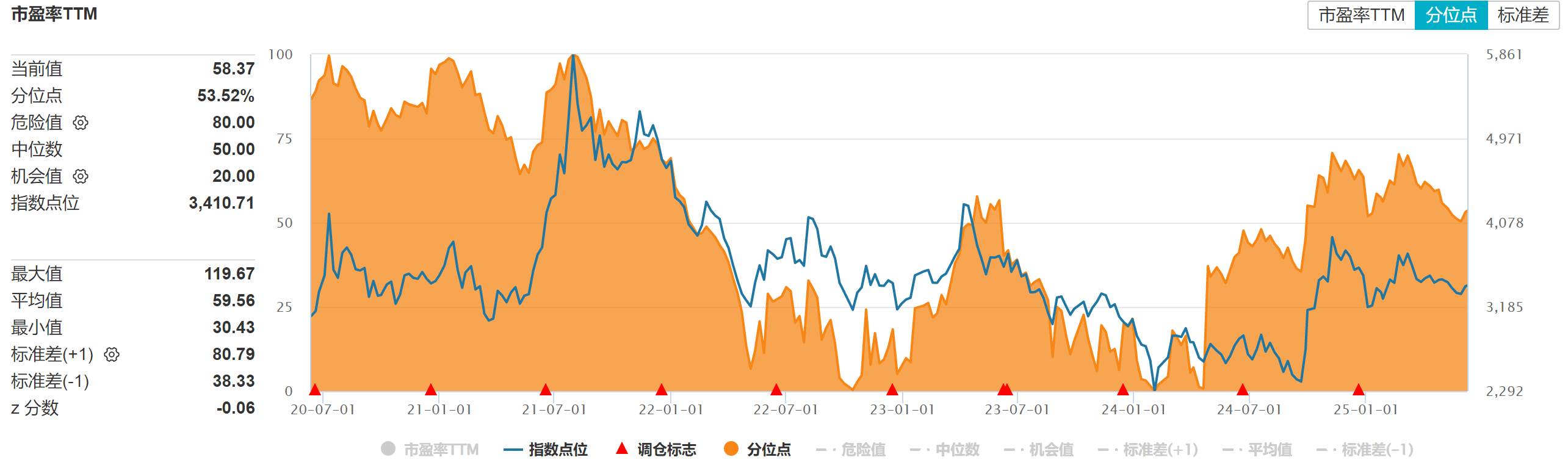

当前该指数市盈率(PE-TTM)为 58 倍,处于 2020 年 6 月以来的 53% 分位,估值水平处于历史合理区间,结合行业基本面持续改善的趋势,具备较高的布局性价比。

数据来源:Wind

除了产业并购推升的国产化替代趋势,半导体材料ETF还有两点机会。

一方面,从半导体行业的供需情况来看,行业景气度预期强化。

东海证券认为,5月份全球半导体需求持续改善,手机、平板保持小幅增长,TWS耳机、可穿戴腕式设备、智能家居快速增长,AI服务器与新能源车保持高速增长,需求在5月或将继续复苏;供给端看,尽管短期供给仍相对充裕,企业库存水位较高,但整体价格仍延续上行态势,预计6月供需格局将继续向好。

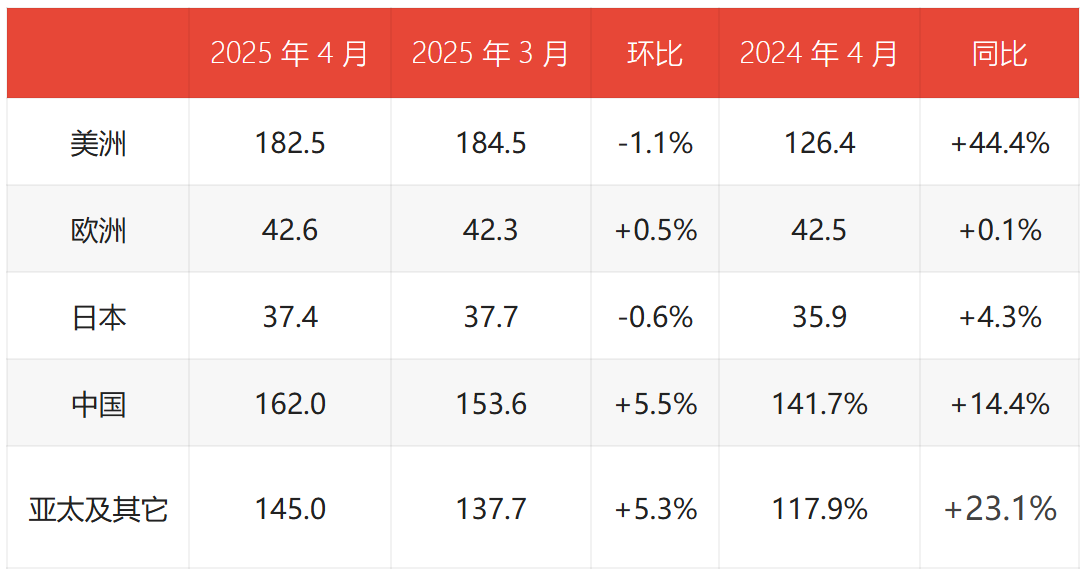

据美国半导体行业协会公布的数据显示,4 月全球半导体销售额达到 570 亿美元。与 2025 年 3 月的 556 亿美元相比,增长了 2.5%;和 2024 年 4 月的 464 亿美元相比,大幅增长了 22.7%。专家指出,4 月份全球半导体销售额实现环比增长,这是 2025 年以来的首次。在美洲和亚太地区销售额增长的带动下,全球市场将持续保持同比增长的态势。

数据来源:IT之家

世界半导体贸易统计组织(WST S)的行业预测也表明,由于人工智能、云基础设施以及先进消费电子 产品需求的推动,2025 年全球半导体市场将实现稳健增长。

另一方面,6月恰逢指数调仓期,根据资料显示,6月16日,中证半导体材料设备指数将迎来调仓,拟剔除TCL科技、鼎龙股份等5只个股,其中1只属于面板行业,还有3只属于电子化学品,1只为半导体设备企业;拟纳入艾森股份、京仪装备等5只个股,其中3只半导体材料,1只半导体设备,还有1只来自橡胶助剂领域。(以上个股仅作为举例,不作为推荐)

| 代码 | 简称 | 申万三级行业 | 权重 | 纳入/剔除 |

| 000100.SZ | TCL科技 | 面板 | 2.96% | 剔除 |

| 300054.SZ | 鼎龙股份 | 电子化学品Ⅲ | 3.39% | 剔除 |

| 688548.SH | 广钢气体 | 电子化学品Ⅲ | 1.26% | 剔除 |

| 688106.SH | 金宏气体 | -电子化学品Ⅲ | 1.02% | 剔除 |

| 688419.SH | 耐科装备 | 半导体设备 | 0.16% | 剔除 |

| 301611.SZ | 珂玛科技 | 半导体材料 | 预纳入 | 纳入 |

| 603650.SH | 彤程新材 | 基橡胶助剂 | 预纳入 | 纳入 |

| 688584.SH | 上海合晶 | 半导体材料 | 预纳入 | 纳入 |

| 688652.SH | 京仪装备 | 半导体设备 | 预纳入 | 纳入 |

| 688720.SH | 艾森股份 | 半导体材料 | 预纳入 | 纳入 |

数据来源:Wind,以上个股仅作为举例,不作为推荐。

本身半导体材料设备指数里“半导体设备+材料”行业占比就超过76%,这下子可能占比更高,上游产业链的核心地位更突出了。不出意外的话,这次调整后半导体材料设备应该依然是场内“设备和材料”含量最高的指数吧?

数据来源:Wind

从此次新纳入的标的市值看,平均市值在134亿,剔除了TCL科技这个大块头,指数整体中小盘风格更加突出,这可能意味着指数成长性也更强,今后在行情到来时,会有更强的弹性。

当前 A 股市场热点轮动加速,题材博弈特征显著,若盲目跟风追逐短期热点,极易陷入高买低卖的交易误区。相比之下,半导体产业作为科技自立自强的核心底座,既深度受益于政策持续赋能(如国产替代加速、设备材料专项支持等),又处于全球半导体周期复苏与 AI 算力需求爆发的双重驱动节点,兼具中长期产业逻辑确定性与短期估值修复弹性。

在市场波动加剧的环境下,聚焦半导体产业这类政策催化明确、技术壁垒深厚、国产替代空间广阔的赛道,或以更优性价比平衡风险与收益,把握科技产业升级的历史性机遇。