观点指数 开店速度放缓,样本企业积极调整资产组合 于观点指数监测的样本企业名单中,现阶段已开业房量TOP10的租赁企业(含相寓)合计已开业房量已超100万间。随着住房租赁市场发展逐步迈向成熟,长租公寓资产的关注度显著提升。政策支持、稳定市场表现等因素吸引了更多的投资者进入长租公寓市场。

保租房REITs维持经营韧性,拟扩募资产与初始项目城市布局一致 期内招商基金蛇口租赁住房REIT正式上市,保租房REITs已上市数量增长至6单。除首发端外,已上市保租房REITs正积极推动扩募工作的开展。2022年上市的首批四单保租房REITs已于年内先后披露了扩募公告,均与初始投资项目的城市布局保持一致。

推进收购存量商品房用作保障性住房,重点城市住宅租金跌势持续 中央及地方主要聚焦于市场供给、存量收购用作保障性住房、管理规范、优化公积金等方面,出台新规或举办相关工作会议,以推动住房租赁市场的发展。租房市场上,进入传统租房淡季,重点城市租房市场活跃度下降明显,挂牌租金增长乏力。

开店速度放缓,样本企业积极调整资产组合

于观点指数监测的样本企业名单中,现阶段已开业房量TOP10的租赁企业(含相寓)合计已开业房量超100万间。

其中中介系相寓以及房企系万科泊寓和龙湖冠寓以超10万间的开业体量位居前列。位居第二梯队的企业包括魔方生活服务集团、乐乎集团、百瑞纪集团以及瓴寓国际,开业房量5-10万间。

据观点指数监测,今年以来、以万科泊寓、龙湖冠寓、华润有巢、招商伊敦公寓、百瑞纪集团、乐乎集团、自如资管等为代表的租赁企业积极外拓,已开业房量及管理规模稳步提升。

据万科2024年第三季度业绩报告披露,万科泊寓期内新拓展房源8641间,新开业2465间。截至9月底,房企系代表租赁企业万科泊寓已开业房量增长至18.7万间,管理房量增至24.7万间。龙湖冠寓同样加快市场布局,目前管理房量近16万间。

百瑞纪集团官微披露,通过瑰悦、窝趣以及华舍3大品牌以及6条产品线,截至三季度,已开业房量增至66415套(间),储备规模量增至97754套(间)。

另外,得益于分散式企业在房源获取端更为便捷灵活,相寓的业务继续保持稳定增长。截至9月底,其在管房量达到30.4万套,对比今年年初增长3.2万套。相寓于2024年第三季度GTV实现同比增长1.3%至54亿元。

以万科泊寓为代表的房企系租赁企业经营活动稳中有涨。据万科2024年第三季度业绩公告披露,1-9月,万科泊寓实现营业收入26.3亿元,同比增长3.7%,前三季度实现规模与营收双增长。

截至9月底,其出租率为94.9%。与此同时,1-9月,泊寓项目前台GOP利润率为89.4%,自有渠道获客占比提升至 87.6%,单房运营成本同比下降 6.2%,运营效率进一步提升。

数据来源:观点指数不完全统计

回顾期内开店情况,据观点指数不完全统计,报告期内样本企业共计新开9个住房租赁项目,对比上个报告期,新开项目数环比下跌44%,开店速度放缓。进入传统租房淡季阶段,样本企业开店积极性有所下滑。

城市布局上,上海、广州、深圳、成都等仍是租赁企业开店的热门城市。

期内包括万科泊寓、融通融寓、保利和寓、雅诗阁、城家公寓、CCB建融家园以及浦发有家等在内的租赁企业有新项目落地。

新投运项目的产品类型囊括保租房、人才公寓、白领公寓、酒店公寓、大型租赁社区等,产品结构多元化,为不同人群带来租住新选择。项目体量上,新投运项目以千套以下小体量项目为主。小体量项目具有灵活和适应性强等优势,成为租赁企业实现规模增长的重要支撑。

与此同时,期内酒店系代表企业城家和地方国企系代表企业浦发有家大型租赁社区项目投入使用。两者新落地项目分别为南宁城投城家公寓社区和浦发有家康桥社区,可提供租赁房源数分别为2448套和1123套。

随着住房租赁市场发展逐步迈向成熟,长租公寓资产的关注度显著提升。政策支持、市场表现稳定等因素吸引了更多的投资者进入。

基于此,租赁企业积极调整资产组合结构以更好地适应市场变化、提升竞争力以及实现可持续发展,如期内雅诗阁、方隅公寓以及中富旅居等企业就是典型。

据凯德雅诗阁信托(CapitaLand Ascott Trust,CLAS)公告披露,计划将天津盛捷奥林匹克大厦服务公寓出售给无关的第三方,交易预计于2025年第二季度完成。

项目位于天津市和平区,于1998年投入运营,可提供185个租赁单元,是雅诗阁进入中国市场的首家物业。

交易达成后,CLAS于内地持有的项目变更为苏州馨乐庭星海公寓酒店、武汉馨乐庭沌口公寓酒店、大连盛捷天城服务公寓及沈阳盛捷和平服务公寓。CLAS表示,通过剥离天津盛捷奥林匹克大厦服务公寓等成熟物业,不断重组 CLAS 的投资组合,并将收益重新部署到更优化的用途。

与此同时,期内由上海中富旅居集团联合新加坡城市发展集团(CDL)与中新智地发起的国内企业住宿资产基金“富隆智地基金”,成功收购位于上海松江区江田东路185号的租赁住房项目。

据了解,富隆智地基金委托中富旅居集团对项目进行全面升级改造并负责后期的运营管理。收购项目将于2025年改建成包括2137间房间,近5000平方米配套商业的大型产业园住宿社区“乐璟智慧科创生活社区”,预计可容纳逾4000人。

保租房REITs维持经营韧性,拟扩募资产与初始项目城市布局一致

住房租赁市场稳步增长的同时,保租房REITs市场首发端和扩募端的发展愈加火热。

10月23日,招商基金蛇口租赁住房REIT(180502)于深交所正式上市,至此,保租房REITs已上市数量增长至6单。

保租房REITs表现上,除了刚刚上市的招商基金蛇口租赁住房REIT外,其他五单已先后披露了2024年第三季度的业绩报告。从数据上看,保租房REITs继续展现出稳健的经营管理能力。

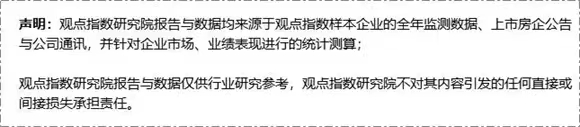

数据来源:基金公告,观点指数整理

基金收入层面,2024年第三季度,5单保租房REITs合计收入约为1.16亿元,环比提升1.17%。

具体来看,红土深圳安居REIT单季度收入为1367.06万元,环比下跌0.62%。其余四单保租房REITs收入端均实现环比增长,环比涨幅区间为0.96%到1.82%不等。

其中国泰君安城投宽庭保租房REIT以单季度4404.99万元的收入居首,环比上涨1.42%;其次是中金厦门安居REIT,单季度收入为2000.77万元,环比上涨1.82%。

盈利能力上,第三季度,5单保租房REITs合计实现净利润约为4431.81万元,环比增长3.42%;合计实现经营性现金流金额8841.06万元,环比增长28.41%。

红土深圳安居REIT净利润指标环比下跌2.96%,数值为608.12万元;国泰君安城投宽庭保租房REIT、中金厦门安居REIT、华夏北京保障房REIT以及华夏基金华润有巢REIT的净利润均实现环比增长,涨幅分别为4.5%、5.5%、0.76%以及13.82%

其中华夏基金华润有巢REIT净利润环比涨幅居首,观点指数从基金业绩公告获知,这主要是由于期内其展现出较强的成本管理能力。

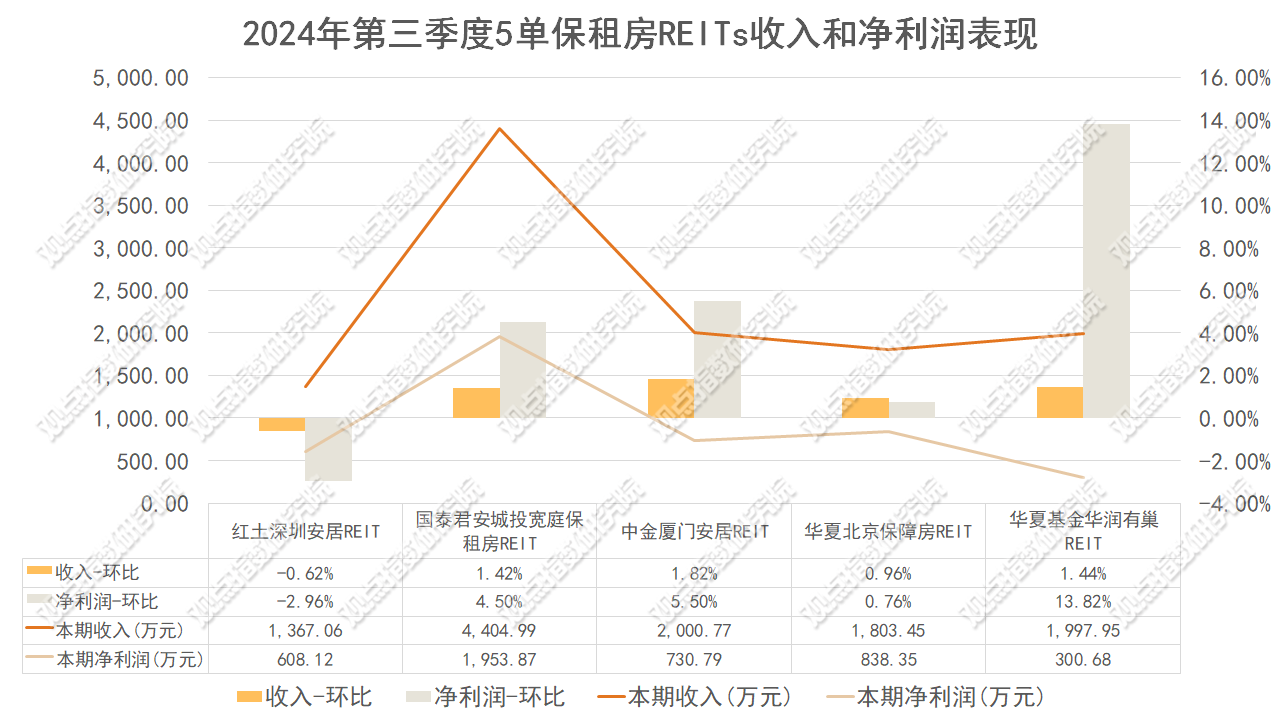

数据来源:基金公告,观点指数整理

5单保租房REITs于第三季度的EBITDA合计为8521.79万元,环比提升2.03%。具体来看,除红土深圳安居REIT外,其余四单保租房REITs产品EBITDA指标环比均实现不同程度的增长。

得益于5单保租房REITs稳健的经营表现,基金在分红上仍保持稳健。第三季度,5单保租房可供分配金额合计8501.39万元。

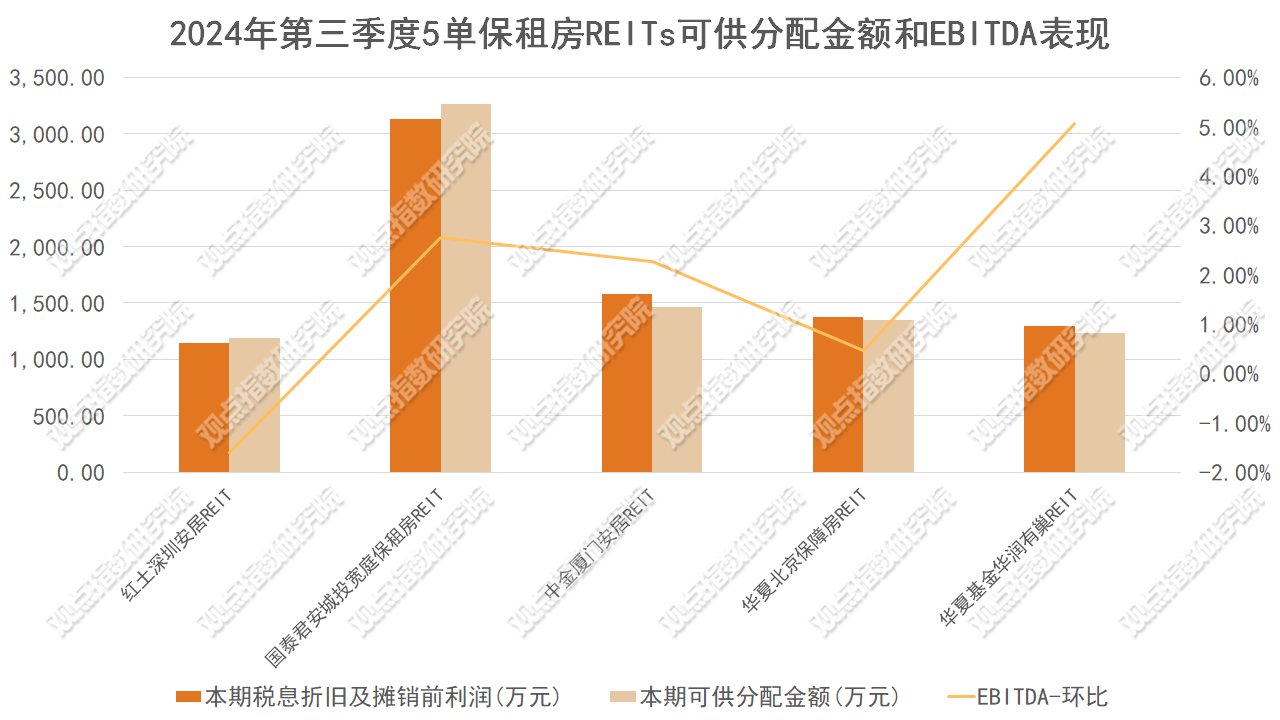

项目经营层面,第三季度底层项目出租率表现分化。

数据来源:基金公告,观点指数整理

截至第三季度末,已披露第三季度业绩表现的五单保租房REITs共计12个底层项目,平均出租率为95.43%,对比第二季度末下滑0.58个百分点,对比第一季度减少0.84个百分点。平均出租率数值继续维持高位,但对比前两季度出现轻微下滑。

对比第二季度,50%的底层项目出租率出现下滑,其中包括有巢泗泾项目、文龙家园项目、熙悦尚郡项目、安居百泉阁、保利香槟苑以及凤凰公馆,下滑幅度在0.41个百分点到5.25个百分点之间。

有巢东部经开区项目、园博公寓、珩琦公寓、安居锦园、江湾社区以及光华社区项目出租率对比第二季度均实现上涨,涨幅为0.06个百分点到3.4个百分点不等。

具体数据上,12个底层出租率区间为90.3%-99.71%,出租率实现高位运行,项目经营稳定。

与此同时,第三季度底层项目租金收缴率继续维持高位,5单保租房REITs租金收缴率区间为97.66%到100%不等,为租赁企业带来持续稳定的现金流。

尽管部分基础设施资产项目出租率出现下滑,但多数项目出租率数值继续维持高位,保租房REITs在第三季度依然保持了稳健的业绩表现。

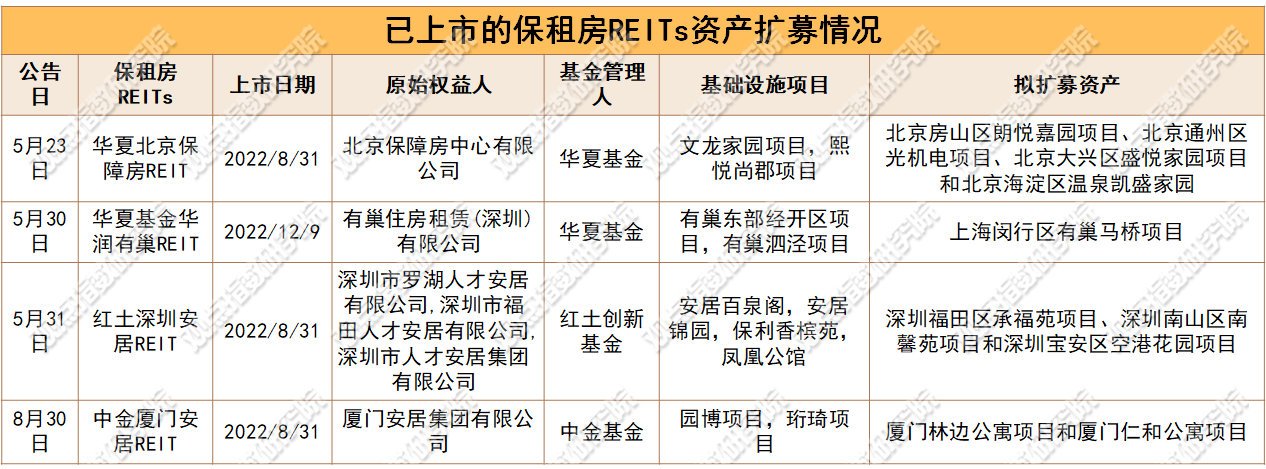

除此之外,保租房REITs正积极推动扩募工作的开展。2022年上市的首批四单保租房REITs已于年内先后披露了扩募公告。

其中华夏北京保障房REIT和华夏基金华润有巢REIT扩募相关文件均已提交至中国证监会与上海证券交易所。

11月12日,上交所对华夏北京保障房REIT项目的扩募出具了反馈文件。主要反馈问题包括:关于新购入基础设施项目要求、运营管理安排、分层决策机制、基础设施项目估值以及资产类型五大层面的内容。其他反馈问题包括重组安排、合规手续、保险金额以及财务数据方面的内容。

另外,11月13日,华夏基金华润有巢REIT产品变更暨扩募份额上市申请事项已获得中国证券监督管理委员会和上海证券交易所受理。

据华夏基金华润有巢REIT披露的2024年度第一次扩募并新购入基础设施项目招募说明书显示,本次拟购入基础设施项目是位于上海市闵行区的有巢马桥项目。

观点指数从基金公告获知,两者拟购入基础设施项目总体运营良好,现金流稳定。

数据来源:基金公告,观点指数整理

目前,已发布扩募公告的四单保租房REITs均已对外披露拟扩募的资产。值得注意的是,华夏北京保障房REIT、华夏基金华润有巢REIT、红土创新深圳安居REIT以及中金厦门安居REIT的拟入池资产分别位于北京、上海、深圳及厦门,均与初始投资项目的城市布局保持一致。

这些项目扩充了保租房REITs基金对单一城市各区域的覆盖,可分散资产组合的风险。

推进收购存量商品房用作保障性住房,重点城市住宅租金跌势持续

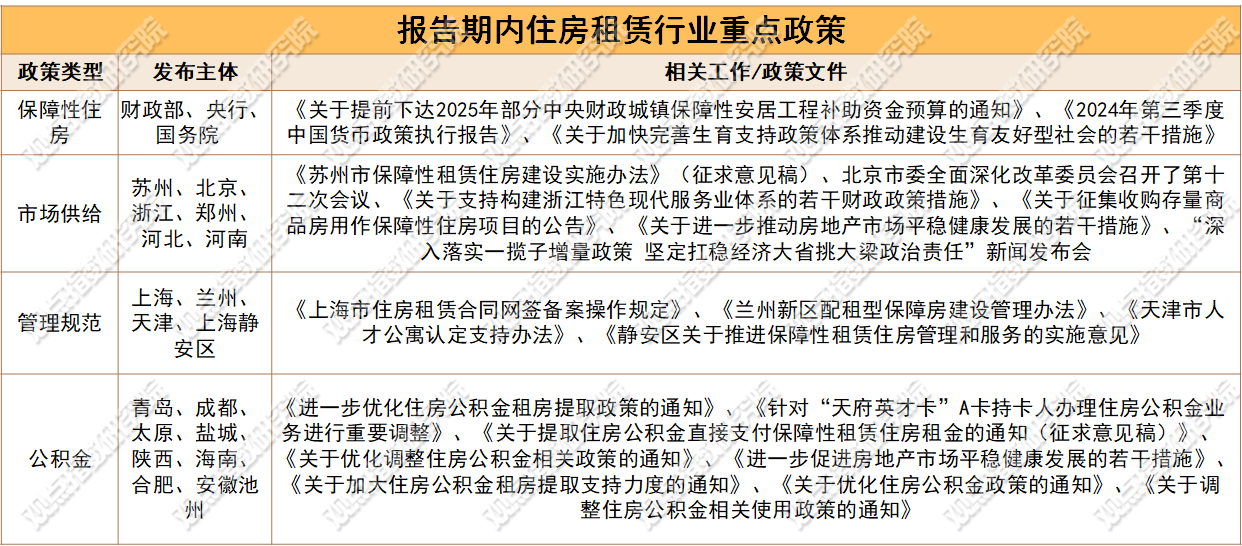

政策层面,期内中央及地方主要聚焦于市场供给、存量收购用作保障性住房、管理规范、优化公积金等方面,出台新规或举办相关工作会议,以推动住房租赁市场的发展。

数据来源:公开资料,观点指数不完全统计

期内,财政部发布关于提前下达2025年部分中央财政城镇保障性安居工程补助资金预算的通知。其中提及确定区域绩效目标时,应结合房地产市场形势和保障性安居工程实际需求,统筹考虑存量和增量,支持更多通过消化存量房的方式筹集保障性住房。

同时,央行发布的2024年第三季度中国货币政策执行报告中提到,积极支持收购存量商品房用作保障性住房,支持盘活存量闲置土地,促进房地产市场止跌回稳,推动构建房地产发展新模式。

据观点指数了解,收购存量商品房用作保障性住房是党中央、国务院作出的重要部署,目前已有多个城市积极响应,包括广州、武汉、南京、郑州、深圳、长沙等重点城市,推动收购存量房用作保障性住房工作的开展。

期内郑州住房保障和房屋租赁中心发布的《关于征集收购存量商品房用作保障性住房项目的公告》中提到,收购房源要求包括房源类别、项目区位、户型面积、手续办理四大点。收购主体为河南铁建投城市建设发展集团有限公司、郑州城市发展集团有限公司。收购价格以同地段保障性住房重置价格为参考上限。

另外,租赁需求上,期内包括青岛、成都、太原、海南、合肥等在内的多城针对公积金优化颁布了相关的政策文件。其中为了支持租房群体,提高公积金的使用效率,多城简化了租房提取公积金的手续。

市场供给端,据全国房价行情网数据,10月全国住宅挂牌出租66.5万套,供给量环比下降4.86%,普通公寓挂牌出租9697套,环比下降7.65%,进入租房市场淡季,业主挂牌积极性出现下滑。

数据来源:同花顺,观点指数整理

住宅租金表现上,观点指数筛选重点50城(包括北京、上海、广州、深圳、杭州、成都、武汉等城市在内),监测其住宅平均租金走势情况。

同花顺数据披露,10月50城住宅租金继续延续下跌走势,平均单价为32.69元/平方米/月,环比微降0.79%,同比下滑1.5%。一线城市住宅租金平均单价为93.91元/平方米/月,环比下降1.13%,同比下降0.9%。

具体城市租金表现上,北京、上海及深圳三城住宅租金均超90元/平方米/月,明显高于其他城市。杭州、广州位列第二梯队,租金单价均超60元/平方米/月。

其中,36个重点城市租金出现环比下跌,环比变动区间为-4.16%到-0.08%之间;14个重点城市租金实现环比上升,环比变动区间为0.15%到4.38%不等;50城租金变动幅度均在5%以内,

一线城市北京、上海、广州及深圳四城延续跌势,环比跌幅从-2.46%到-0.26%不等。整体来看,进入传统租房淡季,重点城市租房市场活跃度下降明显,挂牌租金增长乏力。