有点数·数字经济工作室原创

作 者 | 有 叔

机器人是今年的科技热词,而最为大众消费者所熟悉的,是已经走进了千家万户的智能扫地机器人。和很多消费电子产品一样,扫地机市场也竞争激烈,目前国内市场格局中,科沃斯和石头科技合计占比达到六成上下,是当之无愧的行业老大和老二,这两家企业属于典型的老牌企业遇上了互联网玩家。在产业快速迭代的背景下,双雄争霸的战场,已经从国内延伸向了海外。

村办厂房起家的行业龙头,遭遇增长瓶颈

国内地面清洁机器人市场是从2019年开始加速发展的,当时全年市场规模仅为7000万;4年之后的2023年,中国清洁电器市场规模343.8亿人民币,其中地面清洁机器人规模122.1亿人民币。4年时间,该市场规模提升了174倍。在这个时期,早早入局的科沃斯也成就了自己的行业地位。

1998年,还是外贸公司业务员的钱东奇在南来北往的贸易生意里萌发了自己做实体制造业的想法。他拿着做贸易积累的一些资金,在苏州吴中区先锋村,租下一个村办厂房,创办了泰怡凯电器。随后三年间,泰怡凯电器先后帮世界最大的吸尘器品牌HOOVER,以及飞利浦、松下和伊莱克斯等国际品牌代工,营收迅速达到10亿人民币。

但是“代加工”的工厂本身没有属于自己的品牌,一直在为他人做嫁衣,而如果一直是单纯地组装加工,代工厂的命运永远掌握在下游的品牌手里,也没有办法释放企业更大的价值。于是从2000年开始,泰怡凯电器就筹备研发机构,2006年创立了“科沃斯”品牌,开始走自主品牌路线。

2010年科沃斯发布全球第一台空气净化机器人沁宝A330,此后逐渐完善家用机器人产品矩阵,分别推出擦窗机器人、管家机器人等品类。公司于2013年发布地宝9系,具备全局规划、远程操控等功能,开启国内全局规划式扫地机时代。

2021年,科沃斯推出的全能基站产品,将扫地机器人的功能全面升级——集自动集尘、清洗拖布、补水、除菌、烘干于一体,可以独立完成清洁工作。“扫地机一放,两手一摊,家里就能焕然一新”的产品体验,使得搭载全基站的科沃斯X1推出短短2个月,就爆卖了10万台。之后更是一路上扬,带动科沃斯线上份额大幅提升。

2022年,科沃斯品牌扫地机器人在中国市场线上零售额份额为44.4%,线下零售额份额达82.8%,市场占有率均位列全国第一。科沃斯从扫地机器人出发,在生活场景开始布局,随后连点成线、成面。同样是在2022年,科沃斯针对欧美人的生活需求,推出了智能割草机器人GOAT G1。其产品视野不仅仅包括扫地机器人,而是架构起整个全场景服务机器人产品线。

任何行业的发展总有顶峰和低谷,2022年下半年,扫地机器人行业销量集体下跌。在整个市场进入稳定期后,需求很难再实现大幅增长,而且随着各家技术差距越来越小,扫地机器人的行业竞争愈发激烈,在石头科技、追觅、云鲸等后起之秀的不断追赶之下,清洁电器行业迎来洗牌时刻。

作为行业龙头,科沃斯率先打响了降价第一枪,从618到双十一,X1、T10等拳头产品均价都降了20%以上。在龙头老大降价的压力下,石头、小米、追觅、云鲸等品牌不得不跟随。然而,降价幅度最大的科沃斯,反而引起了市场的负面反馈,线上市场份额不增反降,其它厂商的市占率反而有所上涨。

究其原因,科沃斯一以贯之的突破性创新路线,一定程度上低估了技术大更迭的难度,大创新并没有很好的满足消费者真正的使用需求,专注研发的方形扫地机等“大创新”产品没有得到市场的正向反馈。在一些“微创新”方面,反而落后于其它厂商:比如2021年的拖布升降技术,2023年才加入;仿生机械臂等,也是最晚入场。另外,在黑猫投诉平台,大量用户投诉科沃斯产品品质问题,其产品品质带来的口碑下降也许是导致其销量下滑的另外一个原因。

2023年对科沃斯来说,更是具有拐点意义,这一年企业营收155亿元,同比仅增长1.16%,遭遇增长瓶颈,归母净利润则骤降63.96%至6.1亿元。因股价猛涨一度拿下“扫地茅”称号的科沃斯,市值一度超1400亿元,可是如今在股价连续三年下跌的背景下,它被身后的小弟石头科技逐步赶上,并丢掉了“扫地茅”的宝座,截止发稿日,其市值也只有石头科技的六成左右,此时的境遇也让昔日的领头老大哥颇为尴尬。

三居室创业的互联网新贵,登顶难甩专利纠纷的烦恼

石头科技业绩狂飙是从2023年二季度开始的,在连续三个季度大增下,去年石头科技营收大涨30.55%至86.54亿元;净利润为20.51亿元,同比大增73.32%。而同期科沃斯营收为155亿元,几乎没增长;净利润为6.11亿元,同比大跌六成。

可以说,去年石头科技用科沃斯一半的营收,创造了三倍多的利润。这要归功于石头科技在2023年推出的一系列的性价比王者产品,以价格上的优势完成了对科沃斯市场份额的追赶。

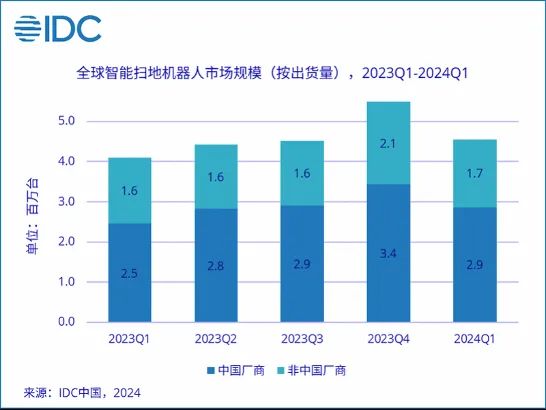

从全球市场来看,尽管扫地机市场增速放缓,但中国厂商的份额仍在不断增长。IDC发布的最新报告显示,今年二季度,全球智能扫地机器人出货511.7万台,同比增长15.7%。在出货量前十位的企业中,中国公司或中资控股公司占了9家。其中,石头科技的扫地机器人出货量和金额均为全球第一,这也是中国厂商首次在全球智能扫地机器人市场登顶。美国公司Irobot出货量同比下滑6%,排名第二;科沃斯的出货量也有下滑,同比减少9.4%至第三位。

石头科技取得这一成绩的起点,是10年前的一段创业故事。2014年7月1日,在北京奥林春天小区的三居室里,几位工程师们聚集在了一起。他们大多是名校出身,在硬件行业里有15年以上的工作经验,也有微软、腾讯、百度等大厂工作经历。在当时互联网创业风起的年代,这帮技术流的创业团队也是各大资本追逐的对象。他们深信,集合大家的智慧和精力,一定会打造出一款世界上最好的扫地机器人。对此,小米公司也充满信心,并于2014年9月投资石头科技,该公司成为小米生态链企业。

2016年8月,石头科技推出该公司的第一款产品,并取名“米家智能扫地机器人”。

这款产品上市之后,第一个月只卖出了3000台,但是第二个月,销量起了转变,市场端的需求提高到了1万台,第三个月合作销售渠道就要10万台,随后销量像滚雪球一样增长。

当时正好赶上行业快速成长期,借小米公司的供应链和销售渠道,石头科技迅速成长起来,可以说小米在早期起到了至关重要的作用。2017年9月,公司在第一款产品“米家扫地机器人”积累的口碑和知名度的基础上,推出了公司自有品牌——石头智能扫拖机器人。随着自有品牌营收规模不断扩大,小米代工产品营收逐渐减少,2019年,公司逐步实现“去小米化”自主品髀占比首次超50%,达65.73%。

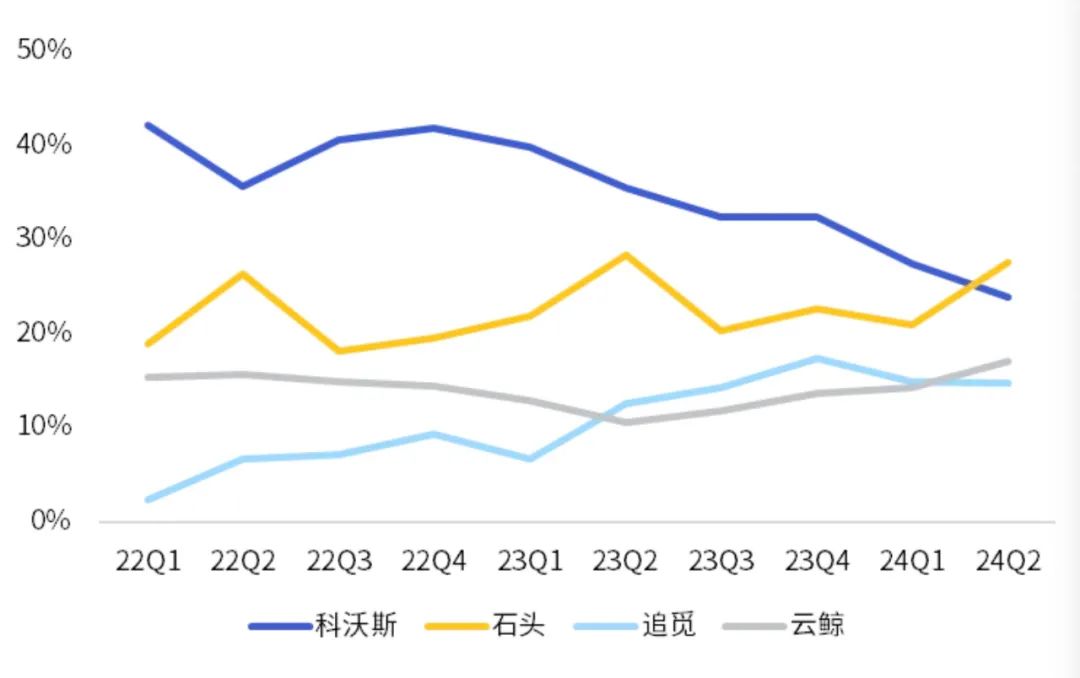

(国内Top4扫地机品牌线上份额变动情况,资料来源:奥维)

(国内Top4扫地机品牌线上份额变动情况,资料来源:奥维)

一度“跟随式”发展的石头科技在登顶第一的同时,专利纠纷、质量遭疑等仍是其难以甩掉的烦恼。

今年618前夕,追觅科技指控石头科技的P10 Pro和P10S Pro两款扫地机器人侵犯了其“清洁装置及清洁设备”的专利权,并于6月3日向泉州市中级人民法院申请了诉前行为保全,要求石头科技立即停止制造、销售和许诺销售这两款产品。法院于6月5日裁定支持追觅科技的诉求,石头科技的上述两款产品在电商平台下架。

7月16日,最高人民法院披露了这一全国首起行为保全复议上提案件。之后,石头科技的行为保全裁定已被撤销,其涉事产品得以重新销售。但该案件使得石头科技的两款产品遗憾地错过了关键的618大促活动。

今年8月,追觅科技在德国起诉石头科技判决结果已出,追觅科技认为石头科技侵犯了其专利,德国杜塞尔多夫地方法院判决要求石头科技停止在德国的销售、使用、进口等。

对于扫地机行业来说,随着新品技术创新着力点愈加细化,在下一颠覆性创新出现之前,产品同质化已成行业普遍痛点,在专利权方面寸土必争。一味在“微创新”上内卷,也导致了市面上多款产品叠加功能过多而至价格居高不下。“依靠尖端技术,并将自己视为行业的先驱和潮流引领者”的石头科技,如何保持领先地位,在技术上真正起到领导行业风向,会是石头科技不得不考虑的问题,否则会落下名不副实的印象。

至于,未来石头科技能够取代科沃斯成为扫地机一哥呢?也许消费者能够给出答案,你说呢?

“卷”向海外市场,挖潜国内市场

国内扫地机市场近几年的增速有所放缓,基本形成了“两超(科沃斯、石头)多强(云鲸、追觅、小米、美的、海尔)”的发展格局。“内卷”格局形成后,“外卷”格局开始向全球范围内递延。

经历了吸尘器的百年浸润,海外国家尤其是欧美等发达国家的消费者对清洁电器的接受度更高,而较大的人均居住面积和较高的可支配收入水平也使得他们在家用电器方面的支出更加慷慨,也愿意为房屋清洁和解放双手支付一定的溢价。

2015年,科沃斯创始人钱东奇之子钱程接手科沃斯后,主导组建了国际事业部,进一步开拓国际市场,2023年,科沃斯在新加坡设立海外总部,以提升亚太以及全球市场份额。石头科技是2018年开始就进入了海外市场,并同样逐步建立起全球分销网络。

2024年上半年,科沃斯品牌海外业务收入同比增长11.3%,占科沃斯品牌整体收入比重为39.3%。石头科技在半年报中表示,境外收入约22.94亿元,占总营收的51%。

在双雄的率领之下,“中国扫地机军团”占领了全球大批市场,追觅科技先后在全球100多个国家入驻了5500多家线下实体门店,海尔、美的等品牌也借助原有全球销售网络收获颇丰。2023年,全球智能扫地机器人市场出货量为1852万台,中国玩家拿下了一半,约900万台。

在海外销售前景一片大好的情况下,作者更希望这些走出去的中国科技品牌,能够良性竞争、相互激励、做大做强,在海外建立起真正的品牌影响力、正向的科技品牌形象,甩掉中国产品低价、低质的消费认知,这对中国品牌在海外市场的整体发展至关重要。

写在后面……

在海外攻城略地的同时,反观国内市场仍有巨大潜力可以开发。2021年以来,短短三年时间,国内基站类产品的占比迅速拉升至80%以上,带动国内市场的扫地机均价翻了一番,从1500元左右提升至3000元以上,但销量却始终维持在500万台左右的水平,城镇家庭渗透率仍然在5%左右。

究其原因,一方面是供给端内卷式的创新,另一方面,则是扫地机在国内的发展和教育时间极短,需求尚未被充分激发,当前的存量用户集中在高线城市,对价格不敏感、愿意为更好用的产品买单。要想把握增量市场,如何降低购买门槛、普及消费者教育、充分挖掘二三线城市需求,是当前的国产品牌需要考虑的问题。

在人工智能重塑一切的时代背景之下,智能扫地机器人市场未来的技术竞争无疑将集中在高端产品上,AI能力的引入可以让产品深度理解用户指令,扫地机能够在深度清洁、即时清洁和复杂环境清洁等方面迈上新的台阶。扫地机在迭代到足够好用、能够完全覆盖日常需求的阶段后,有望在规模化生产降本后成为家庭必备的基础款电器,经历一次空、冰、洗历史上那样的渗透率跃升,迎来家政服务的机器人时代。