引言

增材制造作为新兴的制造技术,完全改变了产品的设计制造过程,被视为诸多领域科技创新的“加速器”、支撑制造业创新发展的关键基础技术,驱动定制化、个性化、分布式生产制造模式更新,加速传统制造业转型升级,成为先进制造领域发展最快的技术方向之一。随着下游应用领域的不断拓展,增材制造助推航空、航天、能源、国防、汽车、生物医疗等领域核心制造技术的突破和跨越式发展。

01

概述

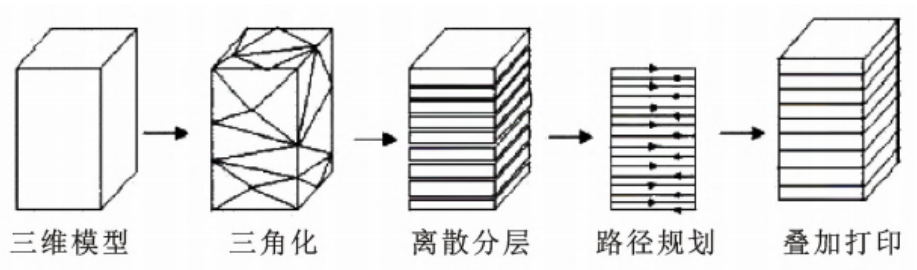

增材制造是指利用打印头、喷嘴或其他打印技术,通过材料堆积的方式来制造零件或实物的工艺,也被称为3D打印。不同于传统制造业通过切削等机械加工方式对材料去除从而成形的“减”材制造,增材制造通过对材料自下而上逐层叠加的方式,将三维实体变为若干个二维平面,大幅降低了制造的复杂度。

增材制造技术原理 图源:信达证券研发中心

增材制造一般可以分为6个步骤。1)3D建模:使用CAD软件进行建模;2)转化为STL:将模型文件转化为STL文件格式;3)切片处理:将STL文件导入切片软件进行切片处理;4)增材制造:根据切片路径信息控制打印过程;5)去除增材制造支撑:将打印好的模型从打印机器中取出;6)产品后处理:使用打磨、抛光、着色等工艺加强产品外观以及力学等性能。

与传统制造的“减材制造”方式相比,增材制造的“增材制造”特性使其与传统制造形成较好互补。传统制造主要通过铸造、锻造、机械加工等方式将原材料加工为所需的零部件或产品,这种加工方式对加工流程简单的产品可以实现大规模生产,生产效率较高,但对于批量较小,工艺复杂的产品则效率显著下降。增材制造技术通过逐层添加材料的方式进行制造,可以实现对复杂结构、小批量结构的高效制造,因此,增材制造可以形成对传统制造领域的有效补充。

增材制造与传统制造流程对比 图源:未来智库

02

产业链

3D打印(增材制造)上游主要包括增材制造装备零部件、三维扫描设备、增材制造软件系统、专用材料生产工艺及设备等;中游是以3D打印设备生产厂商为主,大多亦提供打印服 务业务及原材料供应,在整个产业链中占据主导地位;下游行业应用已覆盖航空航天、汽车工业、船舶制造、能源动力、轨道交通、电子工业、模具制造、医疗健康、文化创意、建筑等各领域。

增材制造产业链全景图 图源:巨丰财经

▪上游:主要包括 3D 打印原材料、核心硬件和软件

服务3D 打印原材料:是影响产品质量的重要因素,目前使用的金属粉末要求纯净度高、球形度、粒径分布窄、氧含量低。当前国内的金属 3D 打印材料已经基本满足国产设备及下游需求,设备厂商一般与第三方材料厂商合作开发各类金属材料及熔融工艺,少量 3D 打印设备及打印服务厂商会自主生产金属 3D打印材料。目前国内比较知名的 3D 打印粉末提供商包括有研粉材、中航迈特、威拉里、宁波众远、西安赛隆等。

核心硬件:增材制造使用的核心硬件包括振镜和激光器,目前国内大部分企业主要采购自美国和德国,存在依赖进口的情况(以华曙高科为例,2022 年上半年振镜国产化率为 0.9%,激光器国产化率为30.1%)。随着国产振镜和激光器的研制成功及性能提升,目前已实现部分进口替代。比较有名的激光器或振镜提供商包括锐科激光、创鑫激光、大族斯特、正时精控、金橙子等。

软件服务:3D 打印软件包括工业软件及应用软件,应用软件主要是产业链上下游主体基于需求开发提供,如辅助设计、工程处理、仿真模拟、智能处理软件,工业软件系统指控制 3D 打印设备的控制系统,是 3D 打印设备的核心中枢。目前行业内的大部分设备的工业系统大部分向第三方采购,软件性能提升依赖于软件服务。国内比较有名的工业软件服务商为安世亚太。

▪中游:主要包括 3D 打印设备制造商和设备技术服务提供商

3D 打印设备:其中 3D 打印设备是中游,也是产业链的核心主体。增材制造设备制造商研发、生产打印设备提供给下游客户使用,并根据客户反馈不断更新换代,向上游传递市场需求,推动产业链水平提升;

3D 打印服务:近年来,随着增材制造需求的提升,出现了增材制造服务提供商,主要通过 3D 打印设备为客户提供打印服务及各类衍生的技术服务;

3D 打印设备代理商:由于打印应用需求的增多以及打印设备厂商数量的提高,代理设备销售的中介企业也逐渐增多,随着上下游分散化趋势,代理设备企业将会进一步提高影响力。

▪下游:主要是各下游应用领域,包括航空航天、汽车、医疗、教育等领域

目前由于增材制造行业最有活力的领域是航空航天,因此主要的客户结构来自于科研单位及高校、各大巨头企业的研发部门以及军工单位的下属院所,此外增材制造在快速修复的领域的优势,使其在有相关需求的企业中有所应用,比如油气勘探中的钻头修复和更换,就使用了增材制造技术。

03

竞争格局

▪全球激光与增材制造产业保持稳步增长,龙头企业保持良好增长态势

在产业发展规模方面,近5年全球激光产业保持稳步增长,年均复合增长率超5%,其中2020年全球激光产业中上游已形成超过440亿美元的行业产值,并驱动下游激光应用产品和技术服务形成数万亿美元的行业产值。增材制造技术诞生30多年以来,产业高速发展,截至2019年年底全球平均年增长率达到26.1%,具有巨大的发展潜力。2020年,虽受到新冠肺炎疫情影响,全球增材制造产业增速略有减缓,但仍呈现正向增长7.5%,达到127.58亿美元。

在产业发展布局方面,全球激光与增材制造产业基本形成以北美、欧洲发达国家和地区主导,亚太及其他地区后起追赶的发展态势。欧美在激光与增材制造技术创新和产业化方面的优势较为明显,但随着全球制造业的转移以及亚太国家工业化水平的不断提升,亚太已成为全球激光与增材制造市场发展最快速的地区。

在激光产业链布局方面,全球已形成上游专用材料和器件/软件、中游激光器和装备系统、下游激光应用和技术服务的全产业链,涌现了德国通快(Trumpf)、美国Lumentum、美国IPG、美国贰陆(II-VI)、瑞士百超(Bystronic),以及中国的大族激光、华工科技、纳思达等全球龙头骨干企业。在增材制造产业链布局方面,全球已形成上游专用材料、中游器件/软件和装备系统以及下游应用产品及技术服务的产业链,涌现了德国EOS、SLM Solutions、Trumpf,加拿大AP&C,美国3D Systems,Stratasys、IPG,法国3D Cream、比利时Materialise,以及中国的大族激光、光华伟业、创想三维、纵维立方、铂力特等全球龙头骨干企业。

▪国内激光与增材制造产业保持高速发展,应用领域不断渗透拓展

近几年,国内激光与增材制造产业快速发展,市场不断扩大,应用领域已全面渗透到工业、农业、信息、医疗卫生、文娱、科学研究、教育、国防安全等国民经济发展的众多领域,不仅包括汽车制造、航空航天、动力和能源等传统重工业,同时也逐步向微电子制造、机械微加工、医疗、牙科等精细加工新兴领域拓展。

产业发展规模方面,2020年全国激光产业中上游市场规模达1065亿元(约占全球激光产业产值36.8%),同比增长15.4%。增材制造产业规模2016-2020年的年均增速达27.1%,2020年产值达210亿元。

产业发展布局方面,国内激光产业领域呈现出很强的区域集聚效应,已形成珠三角、长三角、华中地区、环渤海地区四大激光产业带,同时陕西、四川、辽宁、福建等省份的激光产业也在蓬勃发展,且产业带的边界正逐渐融合。国内增材制造产业领域已形成以长三角、珠三角、环渤海等为核心区域,以中西部地区为重要纽带,西北、西南、东北等地区逐步发展为重要支点的产业空间发展格局。

产业链布局方面,国内激光与增材制造企业不断发展壮大,涌现了包括大族激光、华工科技、锐科激光、纳思达、联赢激光、海目星、光库科技、杰普特、创想三维、柏楚电子、炬光、先临三维、中航迈特、铂力特等知名企业。

04

相关政策

我国高度重视增材制造产业发展,自“十三五”以来,陆续出台多个政策规划,从战略规划、产业体系、技术创新、行业标准等多方面对增材制造产业进行政策推动与规范,支持各类创新主体取得基础研究、关键共性技术、关键设备与零部件、应用规范等重大突破。

广东省颁布多项增材制造产业相关规划文件,打造千亿级激光与增材制造战略性新兴产业集群。作为国内最大的增材制造产业集聚区,广东省产业规模和企业数量占全国30%以上,有效专利量位居全国首位。2020年省科技厅、工信厅、商务厅、市场监督局等联合颁布《广东省培育激光与增材制造战略性新兴产业集群行动计划(2021-2025年)》,到2025年,打造营收超1800亿元的激光与增材制造战略性新兴产业集群,拟在基础与专用材料、核心零部件、高端装备与系统等关键环节取得重大突破,形成以广州、深圳为核心,以珠海、佛山等地为重要节点的产业发展格局。2021年《广东省制造业高质量发展“十四五”规划》提出重点发展增材制造产业,着力推动高性能低成本增材制造材料研发,重点研制精密激光智能装备、增材制造高端装备等重大装备,加快增材制造在汽车等领域的应用。同年在《广东省加快先进制造业项目投资建设若干政策措施》中明确设立激光与增材制造产业专项资金,对引进、建设企业予以支持鼓励。

上海市增材制造以生物增材制造、增材制造装备为主要发展方向,加强核心零部件国产替代。上海先后颁布《上海市战略性新兴产业和先导产业发展“十四五”规划》及《上海市高端装备产业发展“十四五”规划》,重点培育生物增材制造,形成一批具有自主知识产权的国际领先的原创核心技术,强调推动关键装备研制和加快核心零部件国产替代进程,增强本土化供应能力。

浙江省以增材制造与智能装备、新材料产业融合发展为主导,加快核心技术与产品的研制。《浙江省高端装备制造业“十四五”发展规划》聚焦聚力装备制造业高质量发展,明确重点发展增材制造装备,重点突破主流工艺、成套装备、专用材料及工程化等关键技术,加快攻克系列核心产品研发生产。《浙江省新材料产业发展“十四五”规划》《浙江省加快新材料产业发展行动计划(2019—2022年)》明确在前沿新材料领域重点发展金属及高分子增材制造材料,加强基础研究与技术积累,扩大前沿新材料的应用领域。

山东省重点发展增材制造核心装备,增强全省增材制造装备供给能力。山东陆续出台了《山东省“十四五”制造强省建设规划》、《山东省新材料产业发展专项规划(2018—2022年)》等文件,明确发展增材制造产业,重点发展引领增材制造技术大规模应用的特种合金球形粉末低成本制备技术,围绕TPU柔性打印材料、可降解3D打印材料、3D打印金属材料等产品发力,拓展增材制造在医学诊断、快速制造、精密铸造等领域应用,推动增材制造产业快速发展,不断提升全省增材制造装备的供给能力。

参考资料

巨丰财经|3D打印产业链全梳理

慧博智能投研|3D打印行业深度:市场现状、前景展望、产业链及相关公司深度梳理

未来智库|增材制造(3D打印)行业研究:多行业同步渗透,成长空间稳步打开

广东科技杂志|广东省激光与增材制造产业技术创新发展研究

华经产业研究|中国增材制造行业发展历程、主要产业政策及上下游产业链分析

华经情报网|2023年全球及中国3D打印(增材制造)行业发展现状及加竞争格局分析,民用领域的工业级应用前景广阔

免责声明:以上内容仅供学习交流使用,如有侵权请联系我们删除。

扫码关注我们

深洪所 建设新型社会智库