《港湾商业观察》施子夫

自2022年9月递表深市创业板获受理,包头市英思特稀磁新材料股份有限公司(以下简称,英思特)陆续收到了深交所下发的两轮审核问询函及审核中心意见落实函。2023年8月,排队近一年的英思特在2023年第64次上市审核委员会审议会议中首发上会通过。

不过又是近一年时间,公司于最近才拿到注册批文。10月10日,证监会同意英思特发行股票的注册申请。

花费近两年时间,英思特成功走到注册关,距离上市仅差“临门一脚”。

2023年业绩下滑,今年上半年净利润继续大降

英思特是一家主要从事稀土永磁材料应用器件研发、生产和销售的高新技术企业。公司专注于磁性器件终端应用技术开发,为客户提供磁路设计、精密加工、表面处理、智能组装等综合性解决方案。

英思特主营产品包括单磁体应用器件和磁组件应用器件。公司产品为非标定制化产品,主要应用于笔记本电脑、平板电脑、智能手机等消费电子产品领域。

从2021年-2023年以及2024年1-3月(以下简称,报告期内),磁组件应用器件产品销售收入分别为4.65亿元、5.29亿元、4.62亿元和1.35亿元,占当期主营业务收入的71.88%、54.23%、52.24%和60.58%。

同一时期,单磁体应用器件产品实现的销售收入分别为1.82亿元、4.47亿元、4.22亿元和8764.77万元,占当期主营业务收入的比例分别为 28.12%、45.77%、47.76%和39.42%。

对于收入结构有所波动的原因,英思特表示与消费电子产品更新换代快、消费者需求不断提升等特点有关。

另外不难看出,在2023年,英思特磁组件应用器件、单磁体应用器件的收入分别较上年减少6735.18万元、2432.50万元,主营产品收入的下滑也间接影响到了英思特整体业绩。

报告期内,英思特实现营收分别为6.70亿元、11.34亿元、9.52亿元和2.36亿元,实现净利润分别为1.28亿元、1.99亿元、1.38亿元以及1960.64万元,扣非后归母净利润分别为1.24亿元、1.93亿元、1.20亿元和1959.93万元。

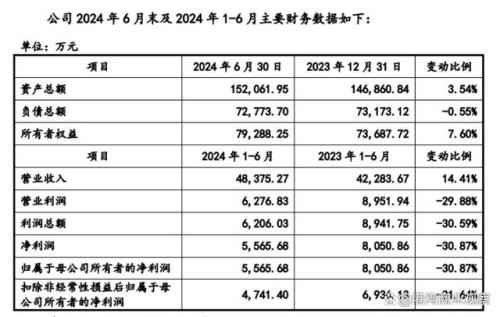

英思特业绩的不稳定性延续至今年上半年。2024年1-6月,英思特实现营业收入4.84亿元,同比增长14.41%;利润总额6206.03万元,同比下滑30.59%;净利润5565.68万元,同比下滑30.87%;扣非后归母净利润4741.40万元,同比下滑31.64%。不仅增收不增利,英思特净利润下滑幅度达到了30%,不可谓不低。

英思特表示,一方面,受到公司2024年1-6月主营业务毛利率下降以及期间费用同比上升的影响;另一方面,受到公司2024年1-6月的存货跌价准备计提金额增加,以及应收账款信用减值损失金额增加的影响。

2024年度,英思特预测实现营业收入11.01亿元,同比增长15.69%;预测实现归母净利润1.39亿元,同比增长0.28%;预测实现扣非后归母净利润1.29亿元,同比增长7.56%。

对苹果重大依赖,应收账款及存货周转率明显放缓

再来关注其他业绩指标。报告期内,英思特综合毛利率分别为31.14%、27.80%、26.25%和 25.22%,主营业务毛利率分别为31.73%、31.66%、28.65%和27.34%。尽管略高于同时期可比公司均值水平,但不能忽略的是,英思特及同行可比公司的毛利率均呈现下滑趋势。过去三年三个月的时间,英思特综合毛利率、主营业务分别下降5.92、4.39个百分点。

中国企业资本联盟副理事长柏文喜对《港湾商业观察》表示,英思特依赖大客户苹果公司可能会导致公司在收入和净利润层面存在波动,由于英思特对苹果公司的销售收入占比较高,任何苹果公司业务的波动,如订单减少、需求变化或市场份额下降,都可能对英思特的收入和利润产生显著影响。例如,苹果公司2024财年第三季度在大中华区的营收同比下滑6.5%,这已经是连续第四个季度出现下滑,这可能对英思特的业绩产生负面影响。

在深交所下发的两轮审核问询函及审核中心意见落实函中,监管层都对英思特对苹果公司重大依赖风险问题提出了关注。

深交所要求英思特说明:进一步论证发行人对苹果的重大依赖是否构成重大不利影响;结合消费电子产品出货量、在手订单、期后业绩预计情况等,分析说明是否存在业绩持续下滑风险,发行人的业务是否具有成长性;对苹果公司的重大依赖是否对发行人持续经营能力构成重大不利影响,发行人开拓新客户、新产品较为缓慢的原因,并完善相关风险提示。

英思特回复称,发行人于2019年10月取得苹果合格供应商资格。自发行人成为苹果合格供应商以来,苹果对发行人没有处罚记录,发行人没有交货逾期的情况发生,且均顺利通过了苹果及其EMS厂商的相关后续审核,合作记录良好。

截至2023年7月14日,发行人终端客户为苹果的相关在手订单为2.73亿元,其中用于苹果公司尚未发布产品的新项目订单共计1.56亿元,发行人目前终端客户为苹果的在手订单中用于苹果公司新上市产品的占比超过一半;其他涉及苹果公司新上市产品的新项目将陆续于2023年第三和第四季度开始量产供货,发行人2023下半年与苹果合作的新项目将逐步增加。

同时,英思特还表示。公司毛坯生产线于2023年4月才开始投产,因此,报告期内,公司非消费电子领域客户收入虽有增加,但整体业务规模相对较小。下游应用领域为电机、汽车类的客户由于对产品的稳定性要求较高,对样品的验证周期较长,认证结果和订单金额均具有不确定性,若其他应用领域业务拓展不达预期,则公司面临业绩增长瓶颈的风险。

招股书介绍,英思特主要采用直销模式进行产品销售,主要客户包括富士康、立讯精密、比亚迪、信维通信(江苏)有限公司、群光电子等,上述客户均为苹果、微软、华为、联想、小米等国际知名消费电子品牌商的代工厂。

报告期内,英思特向前五大客户的销售金额分别为4.31亿元、7.53亿元、7.10亿元和1.85亿元,分别占当期营业收入的64.35%、66.43%、74.56%和78.44%,客户集中度呈现逐年走高的趋势。

其中,报告期内,英思特最终应用于苹果终端产品的销售收入占营业收入的比重分别为 62.29%、63.35%、65.95%和67.42%,产生的毛利额占主营业务毛利额的比重分别为66.47%、79.51%、70.50%和78.00%,英思特也于招股书中自称,“公司业务对苹果公司存在重大依赖”。

尽管依靠大客户苹果公司获得业绩攀升,但对于强势的终端品牌商,英思特自身的议价能力及库存消化能力也是不小的考验。

报告期各期末,英思特应收账款账面余额分别为2.58亿元、4.06亿元、3.76亿元和3.56亿元,占当期末资产总额的比例分别为30.97%、29.54%、25.57%和24.00%;坏账准备分别为1292.54万元、2033.48万元、1880.15万元和1784.27万元。

同一时期,公司的存货账面余额分别为1.67亿元、2.94亿元、2.38亿元和2.41亿元,占当期末流动资产的比重分别为26.15%、26.56%、24.65%和24.28%;各期存货跌价损失分别为-207.33万元、-1283.47万元、-1039.9万元和-1155.10万元。

值得注意的是,报告期各期末,英思特的应收账款周转率分别为3.14次、3.59次、2.56次和0.68次,存货周转率分别为3.27次、3.67次、2.76次和0.78次,放缓明显。

第三大股东所持股份权属问题遭关注

同样受外界及监管层关注度颇高的问题还有英思特第三大股东所持股份权属清晰性问题。

公开信息显示,英思特的实际控制人为周保平及费卫民,即二者为公司的共同控制人。截至招股书签署日,周保平直接持有公司19.58%股份,并通过作为英思特合伙的执行事务合伙人间接控制本公司9.52%股份;费卫民直接持有公司15.87%股份,并通过作为英思特管理的执行事务合伙人间接控制本公司0.91%股份。

除实控人外,英思特第三大股东为王诗畅,直接持有英思特12.15%的股份,同时王诗畅为周保平及费卫民二人的一致行动人。

王诗畅对英思特历次出资金额合计377.36万元,其中2013年6月对英思特增资的56.60万元来自周保平提供的借款,其余320.76万元系家庭积累和家庭投资收益,前述借款已于2015年5月通过将对应股权转让给周保平的方式归还。

2011年6月、2016年3月,王诗畅投资英思特的320.76万元,于2009年12月、2011年3月投资深圳市汇大光电科技股份有限公司的400万元资金均来自于其父亲王强。王强自2011年1月至2014年2月在深圳市国家税务局南山区局管理八科工作,2011年1月至2013年10月任管理八科副科长,2013年11月至2014年2月任管理八科主任科员至退休。

英思特称,王强在退休前所任职务系主任科员,不属于《领导干部报告个人有关事项规定》规定的县处级副职以上身份,王诗畅作为其子女,对外投资情况无需取得有权部门的批准或确认;发行人不受王强任职单位的监管或主管,王强亦不属于任职单位的领导成员,不存在违反《公务员法》相关规定的情形。

深交所在审核中心意见落实函中发出提问,王诗畅早期投资发行人的背景原因及是否存在其他利益安排,进一步说明王诗畅所持发行人股份权属是否清晰稳定,是否存在股份代持情形。

英思特表示,王诗畅用于出资的资金均来源于其父王强,不存在来源于其他主体的情况;王诗畅自发行人取得的分红款主要用于个人及家庭消费、以及购置理财产品,不存在将分红款向其他主体支付的情况;报告期内,王强与费卫民及其配偶之间的资金往来,均具有真实交易背景和合理理由,不存在其他利益安排或进行利益输送的情况。

英思特强调,王诗畅作为实际控制人的一致行动人已经出具了关于股份锁定的承诺,承诺其持有的发行人公开发行股票前已发行的股份自发行人股票上市之日起三十六个月锁定,不存在通过股份代持规避股份锁定的情形。

内控方面,报告期内,英思特与多名外协供应商进行合作时,通过第三方签订合同、结算收款、开具发票。英思特实际控制人、多名关键人员曾为客户、供应商相关人员提供借款。截至2022年底,大族电机逾期未支付英思特货款901.41万元。其中,55万元已于期后收回,剩余部分由英思特与大族电机及其母公司大族激光签订三方抵账协议,与英思特对大族激光采购设备产生的债务进行抵销。

英思特表示,上述加工户由于前期加工量少,为节约公司设立成本,减少繁琐流程,通过第三方与发行人签订合同,结算收款并开具相应发票。发行人与大族激光、深圳大族采购设备及销售商品交易真实有效,三方抵账行为符合税务规定。(港湾财经出品)