国内咖啡市场正上演着一场后浪推前浪的经典剧目。

近期,“太平洋咖啡”传出大规模关店的消息。该品牌在多座城市中仅剩下几家门店,且多数集中在机场。而在2016年前后,太平洋咖啡一度超越Costa,成为仅次于星巴克的中国咖啡界“二哥”。

对此,太平洋咖啡方面回应称,随着近年来国内咖啡市场竞争日趋激烈,公司调整内地门店数量是战略上的主动选择。

太平洋咖啡的挣扎折射出中国咖啡市场的残酷竞争,而它并非唯一一个陷入困境的品牌——星巴克也在遭受冲击。

2024年10月22日,星巴克公布了新任CEO上任后的第四财季财报。数据显示,星巴克在这一季度内中国市场的同店销售额继续下滑,这已是连续第三个季度呈现下降趋势。具体,同店销售额同比下降14%,交易数量减少6%,每笔交易的平均消费额下降了8%。

随着瑞幸、Manner等本土品牌的迅速崛起,传统咖啡巨头与本土新兴势力之间的对抗愈加激烈。在此背景下,中国咖啡市场正在经历一场深刻且前所未有的洗牌。

01 咖啡市场后浪凶猛

太平洋咖啡在中国市场的门店数量正在急剧减少。

根据第三方数据平台统计,自2023年8月至2024年10月15日的14个月内,太平洋咖啡在中国的门店数量锐减114家,目前仅剩71家门店,其中相当一部分位于机场。一些大城市如杭州、苏州和重庆的门店仅剩一家,合肥等地则已完全撤出。

这种从市场风头浪尖到如今大规模关店的转变,不仅是太平洋咖啡的挣扎,更是整个行业的一部分。星巴克和Costa在与本土品牌如瑞幸咖啡的激烈竞争中,同样面临巨大压力。

目前,星巴克在中国市场的地位正面临前所未有的挑战。

咖啡业务的核心在于实体店铺和选址策略,门店数量是扩大市场份额和提升消费者接触度的关键。尽管星巴克在2023年布局了快速扩张计划,将“开店”作为年度战略重点,但其增长速度相较本土品牌仍显不足。

根据最新的公司财报和第三方数据平台如极海和壹览的数据,瑞幸在2023年的门店增速令人瞩目,净增8034家,增速高达97.8%,门店数量几乎翻倍。相比之下,星巴克在同年新增885家门店,虽然创下历史新高,但与瑞幸的增速相比仍显逊色;库迪咖啡的增长也非常显著,增加了6375家门店。

截至2023年6月30日,星巴克在中国的门店总数为7306家,而瑞幸已经扩展到19961家,并在7月18日全球门店总数突破2万家。库迪咖啡也在10月22日宣布其全球门店数量突破1万家,这些数据表明星巴克在中国市场的领先地位已滑落至第三。

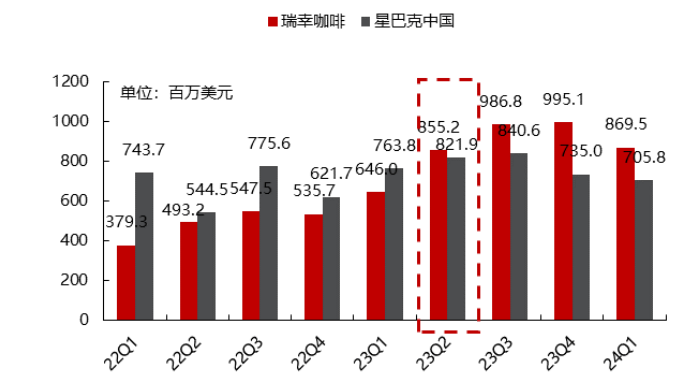

在收入方面,瑞幸在2023年第二季度的收入首次超越星巴克中国,并在全年保持领先。根据灼识咨询的数据,2023年前九个月,瑞幸以19.5%的市场份额位居行业首位,星巴克中国则以16.3%紧随其后。

面对如此激烈的市场压力,星巴克正处于需要深度改革的关键时刻。为应对竞争,星巴克在全球范围内进行了领导层调整,尤其是在其全球第二大市场——中国。

9月24日,星巴克宣布调整中国区领导团队,刘文娟从联席首席执行官职位转为星巴克中国的首席执行官。这一变动能否扭转星巴克在中国市场的颓势,仍需时间验证。

曾经,星巴克在中国消费者心中代表着“第三空间”的体验,而Costa凭借其浓郁的英伦风味也赢得了不少忠实粉丝。

如今,这些传统品牌的优势正迅速消退。在一线城市,消费者对咖啡的需求已不再局限于品牌光环,更关注产品质量、价格和创新。而在这一点上,瑞幸和Manner等新兴品牌显得更加灵活,能够迅速响应消费者的偏好变化。

02 三板斧刀刀见血

国产新锐咖啡品牌的迅速崛起,很大程度上得益于其高性价比的产品策略,这种策略精准契合了当前消费者的需求,尤其是对价格敏感的年轻群体。

库迪咖啡在2023年2月启动了“百城千店咖啡狂欢节”,推出9.9元的超低价咖啡,不仅引发了市场广泛关注,也触发了一场价格战。瑞幸咖啡紧随其后,于6月推出“万店同庆,每周9.9元”活动,并通过抖音、美团等线上平台进行大规模团购,将低价咖啡推向常态化。

在大品牌推动的低价策略影响下,许多中小品牌和独立咖啡馆也开始推出9.9元等价位的产品。这场价格战不仅塑造了2023年现磨咖啡行业的市场特征,也改变了消费者的消费习惯和预期,使得性价比成为选择咖啡品牌的重要因素。

除了价格战,创新也是品牌突围的关键策略。国内咖啡品牌在支付和服务体验方面的创新显著提升了其市场竞争力。以Manner为例,据观察,北京、上海的大多数Manner门店已接入新的支付方式“支付宝碰一下”支付。

这一举措引发了消费者在小红书上的自发推荐,“购买Manner咖啡并使用支付宝支付,能享受到双重优惠的叠加!”这种极简支付和优惠体验迎合了年轻人对便捷与性价比的消费偏好。

这种支付方式充分利用了支付宝广泛的用户基础和技术优势,为消费者提供了快速、便捷且安全的支付选项。“支付宝碰一下“的引入还带来了额外的营销优势,通过与主流支付平台合作,咖啡品牌可以更好地理解消费者行为,优化营销策略。

这种便捷支付的细节,见微知著,正是本土品牌通过贴近消费者需求而不断提升市场地位的生动写照。

同样,新品推出和联名合作已成为咖啡新锐品牌常用的营销手段。

新品开发是各大咖啡品牌争夺市场的重要战场。瑞幸咖啡就是一个典型的例子,通过持续的产品创新来引导和培养市场需求。2023年,瑞幸咖啡共推出102款新产品,其中8个SKU的销量突破一亿杯,显示出其新品推广策略的成功。

通过不断更新的产品线,瑞幸等品牌能够更好地满足多样化和个性化的消费需求,增强消费者的品牌忠诚度。

联名合作则是另一种有效策略,提升品牌的市场影响力和消费者关注度。Manner和瑞幸都充分利用了这一策略,以不同方式强化品牌形象和市场地位。

Manner通过与国际知名品牌如LV(路易威登)和赫莲娜(Helena Rubinstein)进行联名合作,提升了品牌的形象和专业度。

而截至2024年8月27日,瑞幸已进行了19次联名合作,平均每两周推出一次新联名产品。这种频繁的新品推出有效保持了品牌的市场活力和消费者的持续关注。特别是瑞幸与茅台的联名,推出的酱香拿铁一经上市便引发热烈反响。

国产新锐咖啡品牌之所以迅速崛起,这些打法可谓刀刀见血。

03 星巴克们如何破局?

在近期业绩发布的同时,新任CEO布莱恩·尼科尔再次重提“重返星巴克”计划,但在国内市场,真正的焦点依然在于中国市场的管理层动向。

细究刘文娟的履历,她在2012年加入星巴克中国,担任项目总监,此前曾在麦肯锡积累了丰富的管理经验。2016年,随着王静瑛升任星巴克中国CEO,刘文娟转任数字创新副总裁,开启了星巴克中国的数字化转型之路。

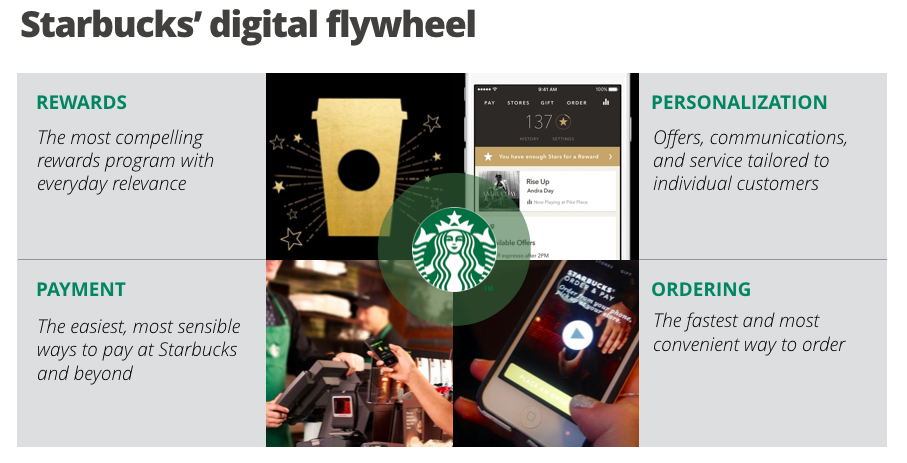

作为数字创新业务的负责人,刘文娟不仅推出了“专星送”“啡快”等数字点单服务,同时,她创建了星巴克的会员体系“星享俱乐部”,通过数字化与会员制的结合,显著增强了品牌粘性。

那么,刘文娟的思路是什么?会是被争议已久的价格战吗?不太可能。

在7月底的财报电话会上,刘文娟明确表态,拒绝卷入价格战的泥淖。“我们将继续专注于高端咖啡市场,寻求高质量、可盈利、可持续增长。立足当下,稳健增长,不通过牺牲经营利润率换取销售额。”

不过,星巴克公开宣称不参与价格战,但实际上,星巴克中国也在逐步调整其价格策略以应对激烈的市场竞争。

从2023年起,星巴克中国的平均客单价持续下降,这一趋势在2024财年更为明显,客单价的同比下降分别为9%、8%、7%和8%。这显示了星巴克在尝试适应市场变化,以保持其市场份额。

尽管采取了这些降价和促销措施,星巴克中国的业绩并未因此显著提升。这可能是因为星巴克的品牌定位和市场策略本质上与这种价格敏感型消费者群体不完全吻合。

这种情况表明,星巴克需要找到更合适的方式来吸引和保持消费者的兴趣。目前,刘文娟的重心或许聚焦在两个方面:会员体系和数字化。这是她的长期优势领域,也曾得到过总部的高度认可。

以数字化为例,星巴克等传统品牌亟需直面本土需求的变迁。支付方式的升级正是一个潜力巨大的方向——支付创新已成为吸引年轻消费者的关键环节之一。

星巴克不妨从Manner的实践中获得启发。Manner引入“支付宝碰一下”这一创新支付方式,不仅加快了交易速度,也增添了消费体验的趣味性,这正切合了现代消费者对快速便捷服务的期待。

因此,星巴克若能在支付技术上迅速跟进,整合如支付宝、微信支付等本土流行支付方案,将有望提升消费者的满意度和忠诚度,在竞争中更具优势。

那么在会员方面呢?这个方向星巴克已经有所动作。今年6月20日,星巴克宣布了会员体系的重大调整,核心亮点在于与希尔顿会员生态的“打通”。通过此举,双方会员可以通过各自APP等渠道无缝加入对方体系。

总的来说,星巴克面对的挑战多端,从本土品牌的迅速崛起、消费者行为的变化,到经济环境的波动,都要求这家全球咖啡巨头不断适应和创新。

如何在保持其品牌核心价值的同时,更好地融入中国市场并满足年轻消费者的需求,将是星巴克们未来的重要课题。