文/瑞财经 张林霞

近日,山东博苑医药化学股份有限公司(以下简称“博苑股份”)创业板IPO收到了注册生效的批文,保荐机构为中泰证券。

博苑股份专注有机碘化物、无机碘化物、贵金属催化剂、发光材料、六甲基二硅氮烷等产品的研发、生产、销售,并基于资源综合利用资质与工艺技术优势开展含碘、贵金属等物料的回收利用业务,为客户提供贵金属催化剂、六甲基二硅氮烷等加工服务。公司产品及服务广泛应用于医药、化工、光电材料、饲料、食品等领域。

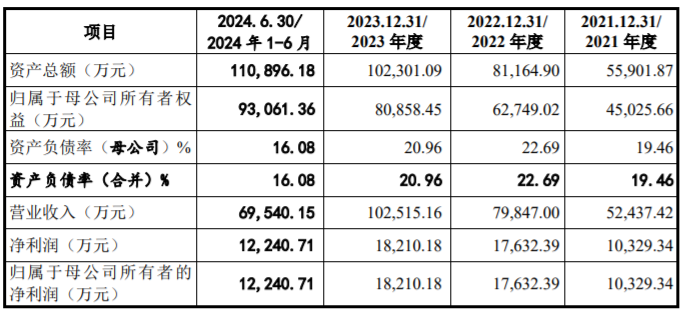

2021年度至2023年度,公司分别实现营业收入5.24亿元、7.98亿元和10.25亿元,归属于母公司所有者的净利润1.03亿元、1.76亿元和1.82亿元。

今年前三季度,公司实现营业收入10.07亿元,同比增长34.91%,实现归属于母公司所有者的净利润1.71亿元,同比增长19.09%。

博苑股份的业绩增速显著高于同行均值,尤其是净利润增速更是远超同行。招股书中,博苑股份将新亚强、司太立、浩通科技作为可比上市公司,三家公司2023年的净利润较2019年的增幅分别为-43.74%、-74.03%、54.82%,显著低于博苑股份的950%。

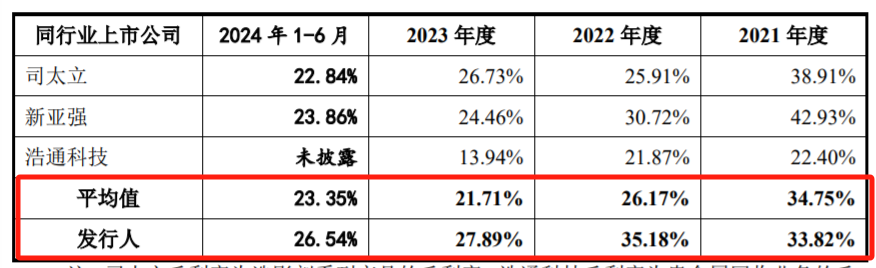

2019-2021年,博苑股份毛利率分别为19.37%、30.07%、33.82%,低于可比同行公司均值38.46%、36.54% 、34.75%。

2022年、2023年、2024年上半年,博苑股份的毛利率分别为35.18%、27.89%、26.54%,高于同行可比公司均值 26.17%、21.71% 、23.35%。

博苑股份解释2019-2021年毛利率低于同行的原因为司太立的碘造影剂系列产品相比发行人碘化物产品的深加工程度更高,新亚强核心产品用途广泛,主要应用于下游有机硅深加工行业和医药行业,而发行人的主要产品碘化物主要应用于医药、化工等行业,故发行人毛利率低于司太立、新亚强,如今这个理由又成为公司毛利率高于同行的解释。

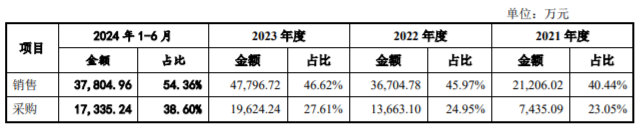

2021年至2024年上半年,博苑股份客户与供应商重叠的合作单位分别为28家、29家、34家与29家。重叠情形下销售金额分别为2.12亿元、3.67亿元、4.78亿元以及3.78亿元;采购金额分别为7,435.09万元、13,663.10万元、19,624.24万元和17,335.24万元。

招股书显示,博苑股份本次拟募集资金总额为6.68亿元。其中,3.1亿元将用于100吨/年贵金属催化剂、60吨/年高端发光新材料、4100吨/年高端有机碘、溴新材料项目;2.08亿元将用于年产1000吨造影剂中间体、5000吨邻苯基苯酚项目。

博苑股份表示,前一个项目是对公司现有产品种类的扩展与延伸,后一个项目则为公司碘化物产品的下游延伸,募投项目达产后,将大幅拓展公司产品类别与产能,延长公司产业链。

瑞财经,新锐财经新媒体,覆盖IPO、再融资和全域上市公司热点资讯。联系方式:ruicaijing@rccaijing.com