11月27日,顺丰控股有限公司(下称“顺丰控股”,HK:06936、SZ:002352)在港交所上市,成为一家“A+H”上市的物流公司。按发行价计算,顺丰控股在港股的市值约为1710亿元。

随着此次上市,顺丰控也成为了物流行业第一家在“A+H”上市的公司。顺丰控股在最新招股书中称,该公司于1993年在广东省顺德市成立。经过三十多年发展,顺丰控股已成为全球综合物流服务提供商。

据贝多财经了解,顺丰控股于2017年2月24日在A股“借壳”上市,被借壳的主体为“鼎泰新材”。此前的2016年5月,鼎泰新材曾发布预案公告称,该公司拟将其全部的资产和负债与顺丰控股全部股权的等值股份进行置换。

天眼查App信息显示,顺丰控股成立于2003年5月,前身为马鞍山鼎泰稀土新材料股份有限公司。目前,该公司的注册资本约为48.16亿元,法定代表人为王卫,主要股东包括招广投资(招商局集团旗下)等。

据招股书介绍,顺丰控股是一家综合物流服务提供商,为客户提供全面物流服务,包括快递、快运、冷运、同城实时配送、供应链解决方案及国际物流服务。顺丰控股方面称,其直接经营从最初一公里收件到最后一公里派送的整个端到端物流流程。

据弗若斯特沙利文报告,按2023年收入计,顺丰控股是中国及亚洲最大的综合物流服务提供商,也是全球第四大综合物流服务提供商,仅次于联合包裹服务公司(UPS)、敦豪(DHL)和联邦快递(FedEx)。

随着中国企业出海,顺丰控股还于2021年收购嘉里物流,推动国际化业务和运营上了一个新台阶。按国际收入计,2023年,顺丰控股的国际业务规模已在所有亚洲综合物流服务提供商中名第一。

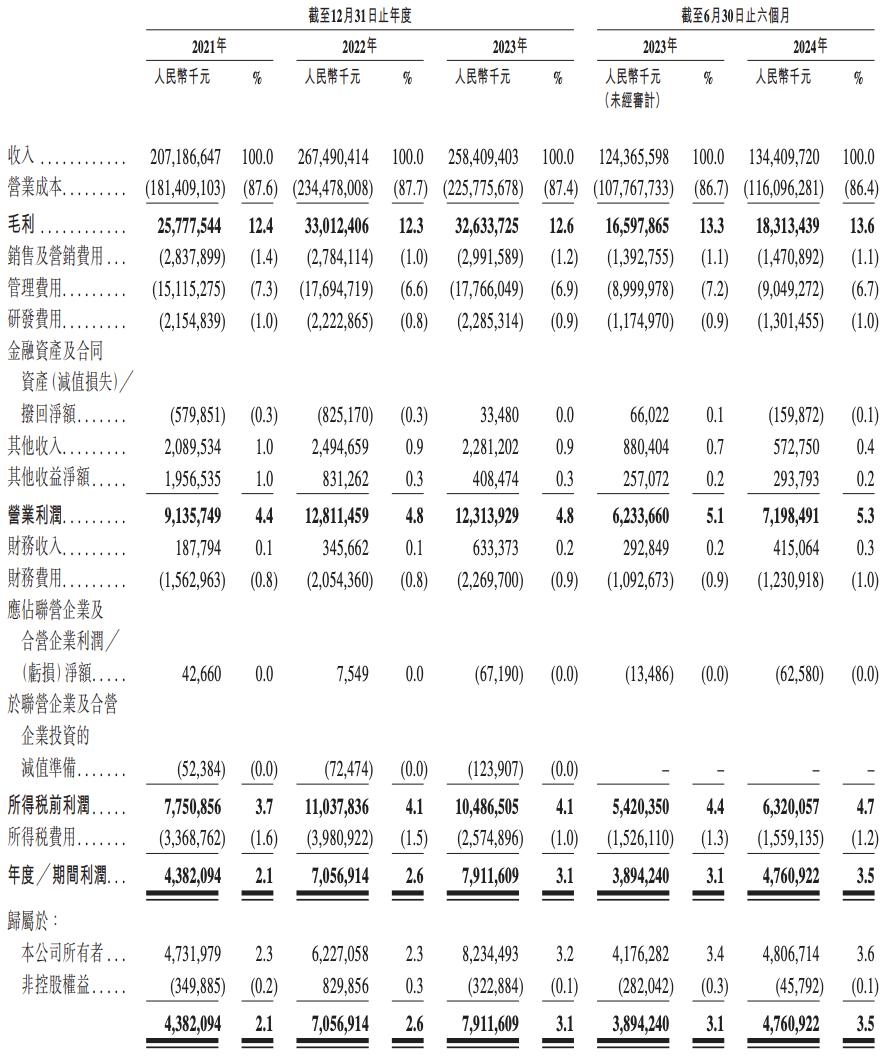

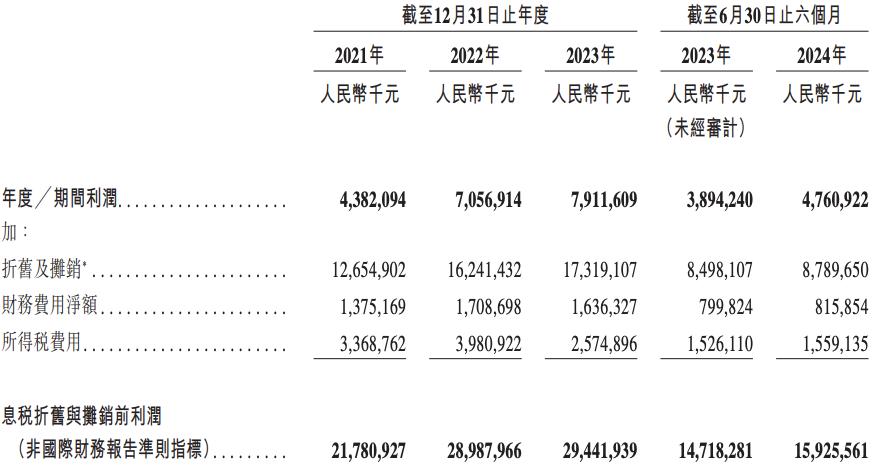

2021年、2022年、2023年度和2024年上半年,顺丰控股的营收分别为2071.87亿元、2674.90亿元、2584.09亿元和1344.10亿元,净利润分别为43.82亿元、70.57亿元、79.12亿元和47.61亿元。

本次上市,顺丰控股拟全球发售1.7亿股H股,发售价为每股34.30港元,另有15%超额配股权。假设超额配股权未获行使,顺丰控股的募资总额约为58.31亿港元,募资净额约为56.61亿港元。

此次IPO,顺丰控股的基石投资者包括Oaktree Capital Management、太平洋保险等,合计认购2.05亿美元(约15.92亿港元)。其中,Morgan Stanley International(摩根士丹利)认购1.54亿港元。

按照计划,顺丰控股拟将募集资金净额的约45.0%用于加强集团的国际及跨境物流能力,约35.0%用于提升及优化集团在中国的物流网络及服务,约10.0%将用于研发先进技术及数字化解决方案,约10.0%用作营运资金及一般企业用途。