截至发稿,距离2024年美国大选投票日的时间已不足五天。在最后的白热化阶段中,两党候选人的宣传竞争,胜负预期,成为市场难以忽视的信息,也带动相关的“特朗普交易”引人瞩目。

事实上,在美联储开启降息周期后,美国大选已经成为2024年最后的重大金融事件,是对全球资产定价的重要影响变量。美国作为全球经济体核心的定位毋庸置疑,而不同的美国内政政策,以及对华政策,对于资产板块的影响均不容忽视,笔者将聚焦其对资本市场的影响,对即将到来的大选结果进行浅析。

当然,影响大选结果的因素往往复杂多变,难免会涉及一些更晦涩的话题,无论是笔者还是市场,对此的分析也仅能建立在表面性的可能性上。市场有风险、投资须谨慎。

短期聚焦结局,胜负尚未可知

从短期趋势来看,目前大选风向更多是提前锁定了共和党候选人,唐纳德.特朗普的胜利。由于两党各自具有自己的舆论媒体,在民调上存在失真的可能性。因此目前被公认最具权威的参考数据,是来自博彩平台Polymarket的总统押注。而截至10月28日,特朗普在Polymarket上的胜率达到了65.9%,而与之对应的民主党候选人,卡玛拉.哈里斯获胜概率仅有34.2%。

当然,从正式的选举数据,RealClearPolling民调来看,两党候选人还是处于一种“五五开”的状态,特朗普与哈里斯的获选概率分别为48.6%和48.4%,差距基本可以忽略不计。但在决定大选胜负走向的摇摆州中,特朗普在10月以后的民调趋势明显超过哈里斯,占据了有利区间。若正式选举投票按照上述趋势发展,特朗普有较大的概率会成为美国下一任总统。

究其原因,近期美国本土遭遇的飓风袭击或许是提升10月以来特朗普胜率的原因。在飓风造成严重影响的背景下,本届民主党执政的拜登政府在救灾事项上表现不佳,使得美国民众对民主党的信任有所降低。而作为民主党候选人,又是本届拜登政府成员的哈里斯很难与此事划清界限。

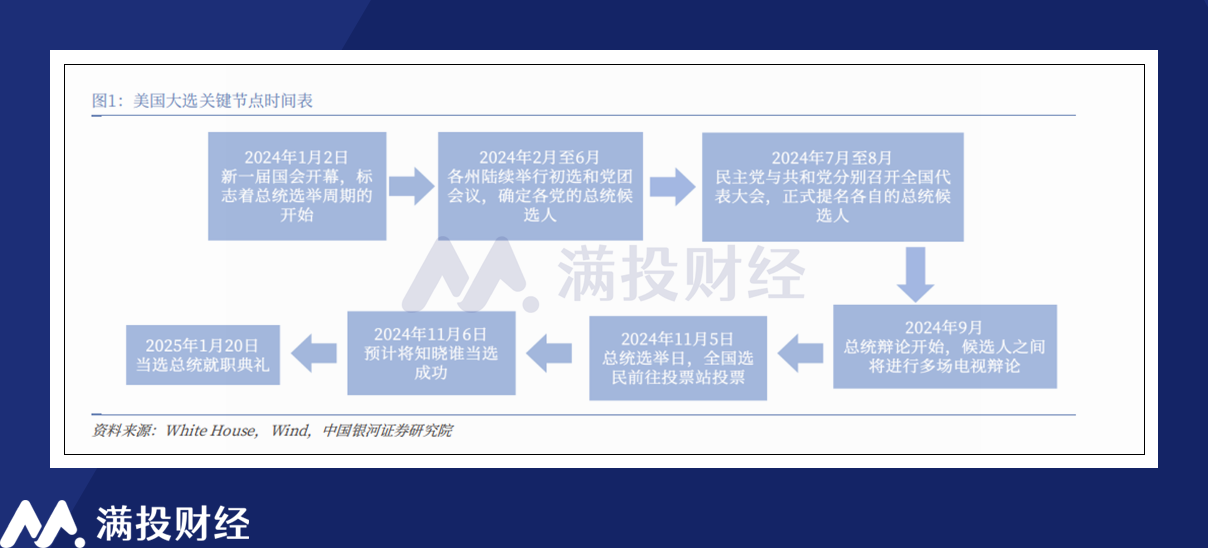

其二,则是因为哈里斯终究是“临阵换帅”的人选。美国大选的时间跨度长达一年,其中有多个关键选举节点存在,而相应的媒体造势宣传,都是总统大选中非常重要的环节。而在2024年美国大选的前中期,民主党总统候选人一直由目前的美国总统乔.拜登担任。临阵换帅带来的影响想来难以消除,尽管短期依靠媒体宣传或许能够实现造势,但时间一长,哈里斯给人的印象终究是有些苍白,而候选团队的准备自然也存在漏洞。

在特朗普胜选的预期下,目前市场推行“特朗普交易”的趋势也较为明显。孤立主义和保守倾向的“MAGA”利好本土资产。参考2016-2020特朗普执政期间的市场表现,美股在减税环境下走强,美元对应受到影响走弱,而大类资产的走向受中期政策风向的变化会存在反复,但整体是趋于被动的。在美股强势的背景下,新兴市场的资产价格则缺乏资金支撑。上述情况,在近期市场的提前反应中已经有所体现。

当然,在大选结果落地前,谁也不知道最终的结果如何。若抛开博彩数据来看,目前两位候选人的差距其实微乎其微,包括特朗普领先的摇摆州,截至10月28日的时点优势最大的州也不过领先1.8%。且由于邮寄选票的机制,目前所看到的选举人票并不准确,在最后的时间中,特朗普在摇摆州中的优势完全有可能出现反转。

因此在笔者看来,需要注意的是“特朗普落选”的风险。其一是提前发挥效应的“特朗普交易”可能会受到反噬,近期热火朝天的美股市场或迎来掉头。其二则是需要注意特朗普这名候选人可能引发的选票质疑,两党对立,从而引起超出预期的市场风险。类似情况在2020年就有所发生,而在2024年,这种风险依旧需要注意。

中期关注政策,两党差异几何?

在跨过短期影响后,美国总统大选带来的改变主要在于不同执政人的政策风格上。以特朗普为例,在其2016年—2020年的任期中,中美两国的贸易战主导了中国市场的一系列市场走向,关税对出口业务的影响,进而带动国产替代概念的兴起,甚至于在实体经济产业上也形成了巨大的导向。因此从中期视角来看,总统候选人的政策纲领是需要注意的。

对比两党候选人,特朗普和哈里斯的政策主张来看,可以看出两位候选人在福利、贸易、外交、移民和能源等问题立场存在明显差异。就经济方面需要注意的点来说,特朗普曾表示10%的全面关税以及对华60%的产品贸易关税,其孤立主义、保守主义的风格尽显。而哈里斯在关税问题上则表现得较为克制,尽管同样透露出针对中国的观点,但也提出加征关税会间接加重美国国内收入的税负。

在对美国国内的政策风向来看,两党都比较显著地保留了自身的特色。共和党派支持传统能源、提倡减税、撤销清洁能源补贴政策。而哈里斯主张对大型企业加税,对工薪阶层减税,侧重绿色清洁能源以及芯片行业的财政补贴。可以看出,在不同的执政人影响下,美国不同行业的受益点将显然不同。

总体来看,哈里斯的政策其实更倾向延续拜登政府时期既定的政策走向,尽管更换了总统候选人,但同党执政代表着政策变动有限。若哈里斯竞选总统成功,其对市场的中期影响或更倾向于中性,有影响但不多。而相对来说,特朗普的政策则更大刀阔斧一些,对市场的冲击也更鲜明,这也是为何当前市场主要在推动“特朗普交易”的缘由。

以目前的选举风向,即特朗普最终获胜为前提来推断的话。“对外加税、对内减税、严管移民、引导制造业回流”的政策主张或成为美国本土通胀中枢上行的助力,对于刚刚开启降息周期的美国市场而言,或许会是一个矛盾点的催化剂。市场对“再通胀”的担忧或有所提升,未来市场降息的节奏也有可能会放缓。

长期回归基本面,寻找通胀与降息的平衡点

需要指出的是,美国大选并非什么新鲜事,而是每四年一届的“例行事项”。因此若将投资视角放到更长的时间段中来看,总统的变更也只是美国经济的一个变数,最终决定美国经济影响力的要素还是在于各项基本面,以及周期更长的利率影响,选举对市场的影响也将通过基本面的变化来反映。

10月31日,美国商务部经济分析局发布数据显示,美国2024年三季度GDP年化环比增长率录得2.8%的增速,较上个季度下降0.2个百分点,实际GDP同比增速下行至2.7%低于市场预期的3.1%。这也是该指标2023年三季度以来首次低于市场预期。可以看出,下行的经济周期依旧在对美国经济产生影响,其基本面的“着陆”尚在途中。

拆分三季度的数据来看,美国三季度的消费市场表现强劲。其中汽车消费对数据起到了显著支撑,而前期表现一般的药品等非耐用消费品的贡献也出现了显著改善。可见在美国降息周期开启的背景下,美国消费市场的信贷条件转变,对消费起到了支撑作用。在消费的带动下,美联储三季度通胀数据也略超预期。核心个人消费支出(PCE)价格指数三季度年化环比上涨2.2%,尽管较二季度收窄0.6个百分点,但略高于市场预期的2.1%。

而从此前公布的9月非农数据来看,美国当前的劳动力市场有降温的趋势。尽管9月新增非农就业人数为2024年3月以来的最大涨幅,但长期来看,新增非农就业人数依旧在下降。同时,9月失业率上升至4.1%,较2024年年初有所提升。

正如日前的分析所言,目前美联储的重心已经从稳通胀转向稳就业,尽管三季度的通胀数据和经济数据均不及预期,也在一定程度上影响了降息预期,但11月的降息预期依旧维持在25BP的水平。但随着影响因素的积累增加,加之大选过后可能存在的动荡,笔者对美联储降息周期能否按既定节奏推进抱有疑虑。

综合来看,美国经济目前还是在平稳着陆的轨道上,虽有放缓但不至于太过快速地下降。而这一进程可能会在下一任总统执政期间完成,在未来四年的走势中,来自经济周期的影响或许还是比总统的执政政策来得更有力。