作者 | 深鹏

数据支持 | 勾股大数据(www.gogudata.com)

沪指昨天冲上3300点,回到9月30日的位置,特别是科技板块的火热表现,让大家似乎看到新一轮上涨的希望。

不过,今天走势出现分歧,A股缩量4000亿下跌,沪指再度失守3300点,大家又会有疑问:

到底,市场是继续上涨,还是又要回调?

01

利好因素

先说结论,走势分歧其实是急涨后的正常表现,而利好股市的因素仍在。

首先,是宏观方面,政策仍然在持续加码,市场对于经济向好也有比较强的预期;

其次,流动性方面,随着全球降息周期开启,国内也积极跟进,降准、降息都已经实施,是利好因素。

现在也正值Q3业绩发布时间,Wind数据显示,截至10月21日,已有超过110家A股上市公司披露了2024年三季报,其中73家公司今年前三季度归母净利润较上年同期增长。从行业分布情况看,目前基础化工、医药生物、电子、汽车四个行业绩优股分布较为密集,前三季度归母净利润同比增长的行业公司数量分别达到11家、10家、9家、8家。

在所有已经公布前三季业绩信息的公司(含快报、预告和定期报告)中,2022年以前上市的公司中,剔除北交所公司后,有50家前三季度净利润创历史同期新高。在2023年前三季度盈利超亿元的业绩创新高公司中,有18家2024年前三季度净利润同比增幅超60%。

往后看,随着经济刺激政策效果持续显现,三季度很可能是今年A股盈利低点,四季度盈利有望继续实现增长。

从股市的两大定价因素--估值和盈利上看,流动性宽松有利于企业的估值扩张,也有利于经济转好、企业盈利改善,而不断加码的经济刺激政策,同样有利于经济转好和企业盈利的改善。

换言之,两大因素都在边际改善,这就是目前市场的“强预期”原因所在。

尽管现实还有点“弱”,但考虑到增量政策密集出台不久,需要多给一些时间去落地,尤其像房地产政策,通常需要1-2个季度才会真正有销售数据验证,投资者可以多一点耐心。

回到市场层面,两类板块相对容易受到资金青睐,一类是基本面优质、业绩稳定的价值类公司,这类企业通常是各大行业的龙头,以蓝筹票、白马票为主,另一类是主打科技创新的成长类公司,像AI、半导体、低空经济、国产软件等等。

资金大概率会在这两类板块之间轮动。

我们也看到,现在资金还扎堆在科技板块,半导体、鸿蒙软件、新能源汽车等,频繁出现10cm、20cm的票。而下一个轮动的对象,有可能是价值板块,后续可以期待蓝筹公司、白马公司走出一波上涨行情。

当然,这段时间行情大起大落,多空双方激烈对决,大家也一定很好奇:

究竟谁在买卖?

02

谁在买?谁又在卖?

我们从近期非常火热的ETF视角,给大家做一个分析。

Wind数据显示,截至10月11日,股票ETF今年净流入规模达1.069万亿元,可将时间拉长至昨日,这个数字缩减至9846.24亿元,少了845.96亿元。

也就是说,10月11日-10月23日,即A股震荡的这段时间,有“人”减持了。

具体是哪些ETF呢?

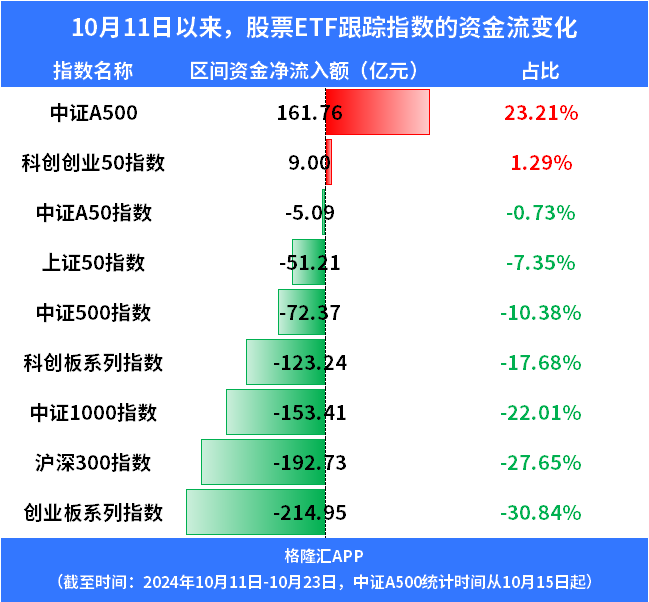

从ETF跟踪指数类别来看,跟踪沪深300指数的ETF期内净流出192.73亿元,跟踪中证1000指数净流出153.41亿元,跟踪创业板系列指数的ETF净流出214.95亿元,跟踪科创系列指数的ETF净流出123.24亿元,跟踪中证500指数净流出72.37亿元,跟踪上证50指数净流出51.21亿元,跟踪中证A50净流出5.09亿元。

不过,在其余宽基指数ETF被阶段性减持的同时,跟踪中证A500指数的ETF10月15日上市以来却持续“吸金”。

包括中证A500ETF富国(563220)在内的首批10只跟踪中证A500指数的ETF,短短七天合计净流入161.76亿元,总规模接近翻倍,飙涨至390亿元,在这其中,中证A500ETF富国(563220)基金份额大增55%。

从指数的近期表现来看,中证A500指数阶段性跑赢沪深300指数,9月24日以来的涨幅和回撤均优于沪深300指数。

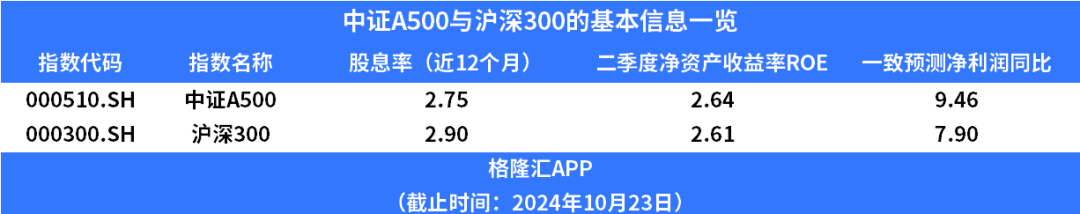

Wind数据显示,近12个月的股息率、二季度ROE、Wind最新盈利预测来看,中证A500指数也相对优于沪深300指数。

能够在短短的时间内,多项核心指标跑赢沪深300,中证A500指数究竟什么来头?

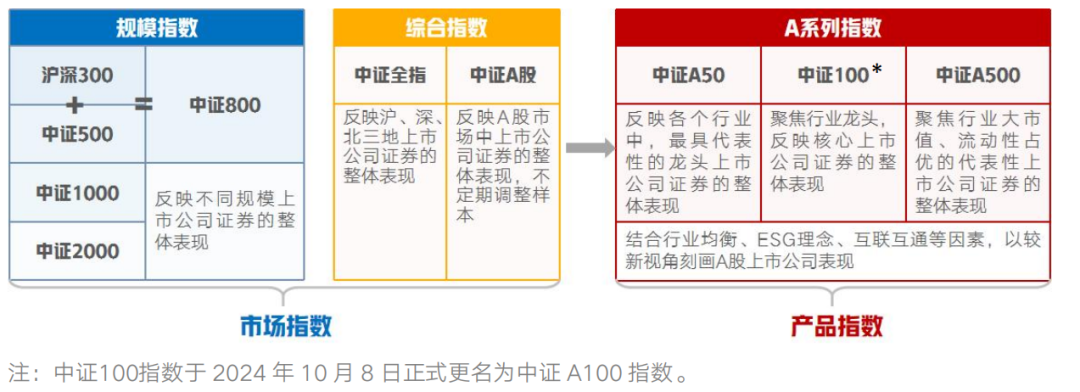

给大家简单科普一下,中证A500指数是中证A系列指数第三个更大更宽的指数。

从指数编制方式来看,中证A系列指数代表了当下最先进的指数编制方式,摒弃了单纯的唯“规模”是论,采用“行业均衡”+“规模”相结合的方式,500个成分股覆盖了全部92个中证三级行业的市值较大的个股。

行业分布足够均衡、细分,意味着中证A500指数能纳入更多新兴领域龙头,新兴行业的权重占比约为46%,高于可比宽基指数。

中证A系列指数的真正意义,就是在中国经济从高增长转向高质量,在新经济努力扛起增长重任的当下,用更广阔的视角,去寻找每一个细分行业的标杆龙头。

相较于沪深300指数,中证A500指数偏重于对有色、军工、基础化工、汽车、TMT、医药生物等制造和科技成长行业的配置,而对非银金融、银行、食品饮料、农林牧渔等传统行业的覆盖较低,兼具成长与价值双重属性,更能准确反映中国经济高质量发展下的结构变迁。

除了行业分布因素,中证A500指数的编制还与时俱进,纳入ESG理念和互联互通等等筛选条件。

一方面,符合境内外中长期资金的审美偏好;另一方面,能同步降低成分公司发生重大负面风险事件的概率。

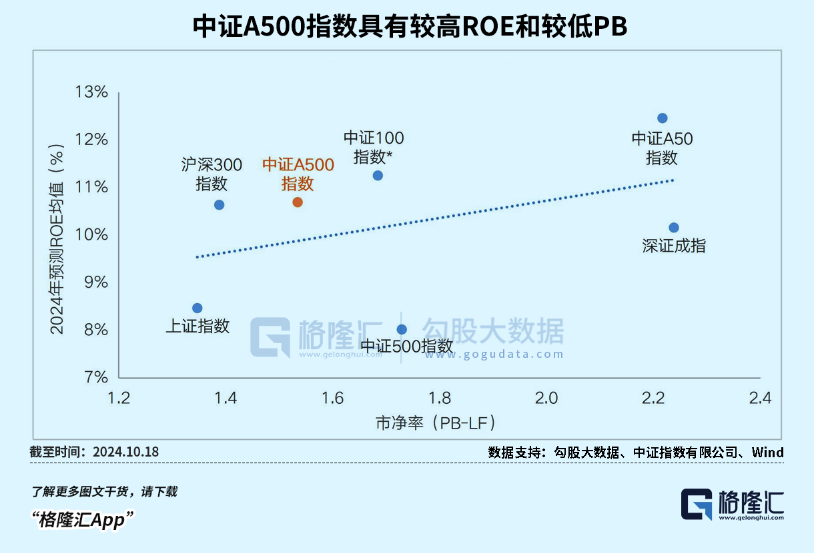

中证A500指数的净资产收益率(ROE)为10.69%,而同时PB仅为1.53倍,长期盈利水平位于主流宽基指数前列。

行业分布均衡、兼具成长与价值属性,长期盈利稳健,决定了中证A500指数的长期表现亮眼,自基日(2004年12月31日)以来,中证A500指数的累计收益率为366.43%,同期沪深300为297.32%,超额收益为69.11%。

一言以蔽之,中证A500指数更宽(成分股多)、更强(超额收益强)和更新(更能代表中国的新经济动力)。

03

富国中证A500ETF发起式联接基金

(A类022463,C类022464)明日发售

中证A500指数表现出色,相关的ETF也备受青睐,众多机构投资者纷纷加持。

包括中证A500ETF富国(563220)在内的首批10只中证A500的ETF前十名持有人名单中,出现券商、私募、信托、期货公司、外资银行等众多机构投资者。

同时,瞄准中证A500指数的资金,正准备跑步入场,为A股带来更多的增量资金。

以富国中证A500ETF发起式联接基金(A类022463,C类022464)为首的20只中证A500指数基金,明日正式开启募集。

富国中证A500ETF发起式联接基金主要投资中证A500ETF富国(563220)。

值得一提的是,中证A500ETF富国(563220)是首批中证A500ETF中最受个人投资者欢迎的产品,个人投资者占比为83.16%,位居同类产品第一,且该ETF上市以来持续迎来净申购,短短7天ETF份额增长55%。

作为“老十家”公募基金公司之一,富国基金在指数量化投资领域已深耕15年,布局多条产品线,致力于为投资者打造多元化、全谱系的资产配置工具,目前旗下拥有超50只ETF、近40只ETF联接基金。

明日即将发行的富国中证A500ETF发起式联接基金(A类022463,C类022464),管理费和托管费为市场最低水平,分别为0.15%/年和0.05%/年。

ETF联接基金中投资于目标ETF的资产部分不收取管理费、托管费,不用担心重复收费。

富国基金同样注重产品分红,富国中证A500ETF发起式联接基金采取季度分红评价机制,在符合基金收益分配条件下,可安排分红。

04

结语

本轮行情始于9月24日的政策发布会,虽然过程有点大起大落,尤其是国庆后的回撤,一定程度上打击了之前狂热的做多情绪。

不过,这几天的反弹,很好地证明了A股的韧性。同时,从最近两周频繁召开的政策新闻发布会,投资者也能够感受到,政策制定者对于刺激经济、维护资本市场健康发展的决心和能力。

换句话说,股市上涨的基础还在。

正如前文所述,流动性宽松、经济刺激政策逐步生效、企业盈利提升,以及对未来业绩向好的预期,都将持续为A股的上涨提供动力。

近期还有一个好消息,一些中证A500相关基金的上市,又为市场带来更多的增量资金。

拉长时间看,自2021年高点之后,A股已经调整了3年多,不管是时间长度还是调整幅度,都已经相当充分。随着宏观经济逐步改善,A股也已经具备了中长期的上涨的基础。

我们可以期待,A股会有一个更好的未来。(全文完)

格隆汇原创出品,如需转载请后台回复“转载”

沟通建议或商务合作:18126281778(微信同号)