天天财经讯,9月底,中国裁判文书网公布一则二审民事判决书,60后投资者王某财产损害赔偿案终于迎来终审判决。

某某公司虹口支行为当事人之一,企查查数据显示,该“某某公司”显示为上海银行(601229.SH)。

上个月被举报隐瞒境外账户重大亏损(后被银行方否认),且踩雷“宝能系”近百亿的上海银行最近的烦心事,真是一波未平一波又起。

一个动作疏忽,上海银行被判赔偿90%

2021年6月7日,王某通过上海银行天宝支行(后归属于虹口支行管理)APP平台,以558万元认购了一款混合型证券投资基金,成交价格1元,成交净值为1元。

此后该基金出现亏损。王某与上海银行客户经理陆某在2022年1月4日的录音显示,陆某提及“这笔产品当中有违约,是对方操作违约……但是你不能赎回,现在要拿(赎回)基本上要亏70万左右……支行会用另外的形式补给你,保证年化利率不低于4.5%”等话语劝其不要赎回。

2022年9月19日,在双方另一份录音里,陆某表示“一定要等我消息再赎回,最好10月1日前赎回,不好全部拿出来的,你里面要留点。”同年9月26日,王某赎回案涉基金份额418.5万份,成交净值0.721元,赎回金额300.98万元,交易后这款基金仍剩余139.58万份未赎回。

在一审审理中,王某称其赎回部分份额是为了归还债务,且当时陆某不让全部赎回,后王某于2023年2月投诉至银保监部门,举报上海银行虹口支行在基金产品销售过程中存在违规行为。根据当时银保监局出具的《答复书》显示,“经查,上海银行在销售过程中,存在应双录(录音录像)未双录情况,且客户经理对您违规承诺预期收益。对此,我局已责令上海银行进行整改,并要求对相关人员进行违规责任追究。”

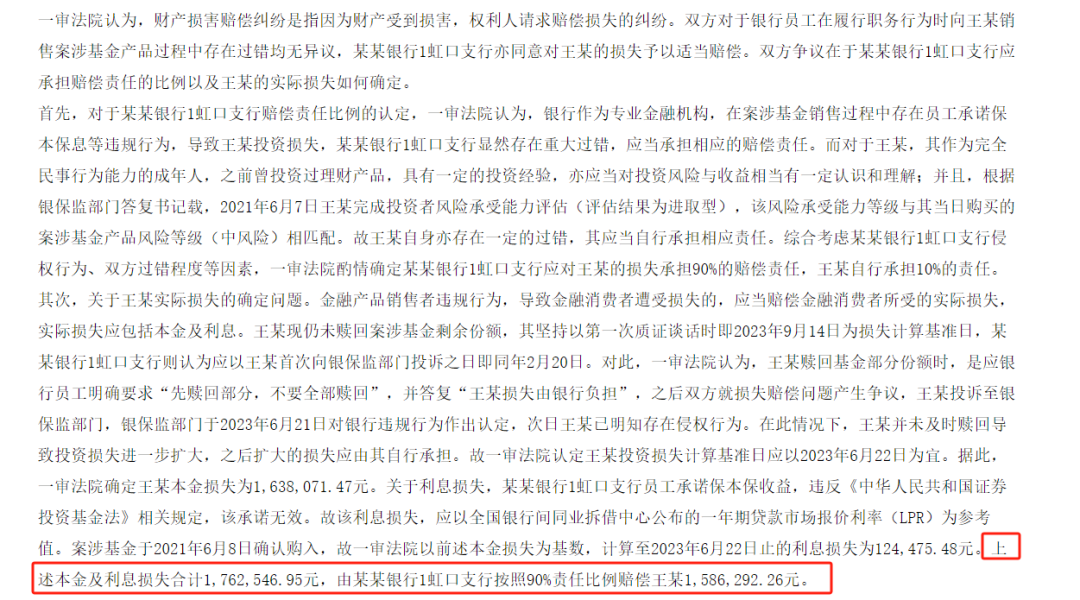

截至2023年6月22日,王某认购的这款基金产品本金及利息损失合计176.25万元。虽然得到上述答复书,但王某与上海银行虹口支行等调解未果,致讼。

今年7月,法院一审认定,银行“应双录未双录”,应承担未尽适当性义务的法律后果。银行作为专业金融机构,在基金销售过程中存在员工承诺保本保息等违规行为,导致王某投资损失,上海银行虹口支行显然存在重大过错,应当承担相应赔偿责任。

而对于王某,作为完全民事行为能力的成年人,之前曾投资过理财产品,具有一定的投资经验,亦应当对投资风险与收益相当有一定认识和理解,故王某自身亦存在一定的过错,其应当自行承担相应责任。

综合考虑,一审法院酌情判决上海银行虹口支行对王某的损失承担90%的赔偿责任,王某自行承担10%的责任。

具体赔偿金额方面,法院审理认为,银保监部门于2023年6月21日对银行违规行为作出认定,王某投资损失应以2023年6月22日为基准,本金及利息损失合计176.25万元,由上海银行虹口支行按照90%责任比例赔偿王某158.63万元。

因王某、上海银行虹口支行不服从一审判决,上海金融法院于9月下旬进行二审裁决。二审法院认为一审判决并无不当,驳回上诉,维持原判,此判决为终审判决。

突破了“底线”的上海银行

无独有偶,10月8日,据媒体从原告——84岁老人王云(化名)处获悉,其于当日收到上海市浦东法院民事判决书,一审判决被告上海银行浦三路支行赔偿其损失39.83万元元,这较其当初100万元的购买金额约为四成。

王云身后,其实有11位耄耋老人与上海银行浦三路支行存在财产损失赔偿纠纷案,而这起民事诉讼起因可以追溯到2020年。当年上海银行托管的上海良卓资产管理有限公司(下称良卓资产)旗下私募基金爆雷,多家上市公司踩雷,此后该公司负责人季正栋被捕,然而数年时间过去,投资者依然还在艰难的索赔过程中。

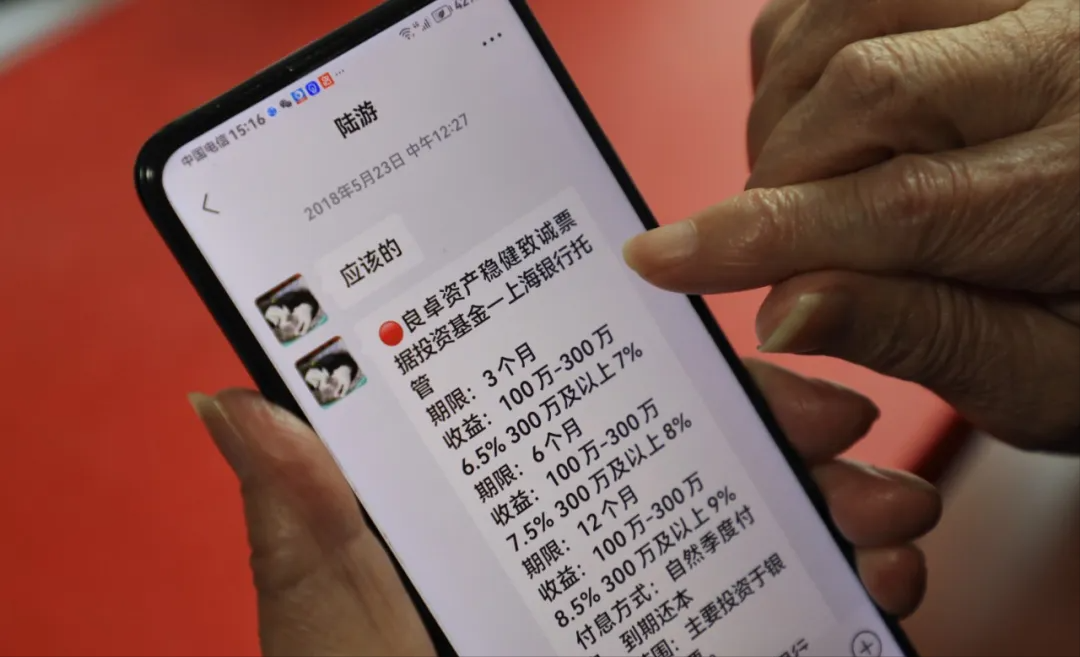

2016年2月-2019年3月,在上海银行前理财经理陆游“6.5%-8.5%左右年化收益”的游说下,该行多名老年储户将良卓资产的私募基金误认为是上海银行的“低风险理财产品”进行认购。据多名受访者展示的微信聊天历史记录显示,陆游在推介良卓资产的产品时,特别强调了“上海银行托管”这一点,并称项目优势包括“银行承兑汇票,都有银行信用做背书,银行刚性兑付,零风险”“由上海银行作为托管人,对基金运作全程进行监管”。

投资者展示与陆游的部分聊天记录图源:银柿财经

值得注意的是,基金托管人为上海银行浦东分行,正是浦三路支行的上级机构。按照合同约定,投资人的钱应该被投向银行票据、存款等相对安全的资产上。但为了博取更高收益,这些资金被良卓资产挪作他用,投向对外股权投资等更高风险的地方,导致出现巨额亏损,无法兑付投资人收益。

据投资人统计,有27名储户在上海银行浦三路支行购买了相关私募产品,总计金额超3700万元。而90%以上的购买者都是退休老人,最年轻的一位也已经年过五十。经司法会计鉴定,2015年9月-2019年3月,良卓资产非法吸收资金人民币67亿余元,未兑付本金17亿余元,早已无力偿还投资人的巨额损失。

2023年下半年,11位平均年龄73岁的受害老人将上海银行浦三路支行送上被告席。

相关刑事判决书认定,2016年2月-2019年3月,陆游在担任上海银行理财经理期间向客户宣传良卓资产私募基金产品,介绍客户与良卓资产张伟签订相关基金合同并从中获取好处费。经审计,陆游其个人获利156万余元,最终陆游依法被判处有期徒刑三年,缓刑三年,并处罚金人民币十万元。

在“上海银行浦三路支行是否存在过错”方面,该支行认为其已采取内部控制措施严格禁止员工私售理财产品(俗称“飞单”),但浦东法院认为银行对陆游行为的监督管理义务应落在实处,其有能力也有义务尽到对员工行为的审慎管理职责。

最终浦东法院认定上海银行浦三路支行违反审慎监管职责,存在管理疏漏,该等疏漏为第三人私售案涉基金提供了便利,存在过错,且与原告损失之间存在因果关系,应承担相应的过错赔偿责任。

事实上,因此案件,上海银行在2020年11月就曾收到5张罚单。行政处罚信息显示,因在2017年1月-2019年3月间,出现员工私售理财产品,员工行为管理严重违反审慎经营规则,上海银行浦东分行浦三路支行、上海银行上海自贸试验区分行被责令改正并处罚款50万元。其中,陆游对私售理财产品行为负有直接责任被禁止从事银行业工作终身,时任行长池惠萍负有直接管理责任被处以警告。

去年以来,上海银行多次突破“底线”,频繁因投资资产管理、业务违规等多项问题被国家外汇管理局、国家金融监管总局等罚没总金额超亿元,其中不乏百万级和千万级别罚单,折射出该行内控管理问题有待强化。

而罚单困境之外,上海银行还面临“掉队”的境况。2024年半年报显示,上海银行实现营业收入262.47亿元,同比下跌0.43%,是长三角上市城农商行中唯一一家营收出现负增长的银行。从半年报数据看,今年上半年上海银行投资净收益79.65亿元,较上年同期增加59.30%,增幅为291.40%。正是靠着投资净收益大增,该行才保住了净利润同比小幅增长1.04%。

此外,该行利息净收入持续下降,2022年和2023年分别为380亿元、351.64亿元,同比下降6.03%、7.46%。与利息净收入持续下降直接相关的是,上海银行的净息差持续收窄。2020年,该行净息差为1.82%,2021年-2023年分别为1.74%、1.54%、1.34%,今年上半年进一步下降至1.19%。

在A股42家银行中,上海银行今年上半年的净息差位居倒数第二。

经营业绩下滑、频频爆出合规问题,上海银行的光环已然失色,在占据零售贷款大头的个人消费贷规模收缩、零售金融业务增收不增利的情况下,业绩疲软的上海银行该如何找到新的增长点?未来能否在激烈的竞争中重回巅峰?