编 | 周星星

这两年市场给机构和普通投资者都补上了一课:唯有更加多元的资产配置,不同资产之间的负相关性与定期再平衡,才是控制波动有效的方式。

作为公募行业的“基金买手”,FOF在经历了爆发、沉寂后,这两年越来越多的产品做出了多元化实践,债券、黄金、海外资产、红利、量化等等,真正意义上的资产配置正在逐渐兴起。

Part 1

多元配置重要性日益凸显

尤其是这两年A股行业轮动速度加快,更让投资人明白“与其预测波动,不如控制波动”,那么,多元资产配置是否可以有效的控制波动、分散风险?

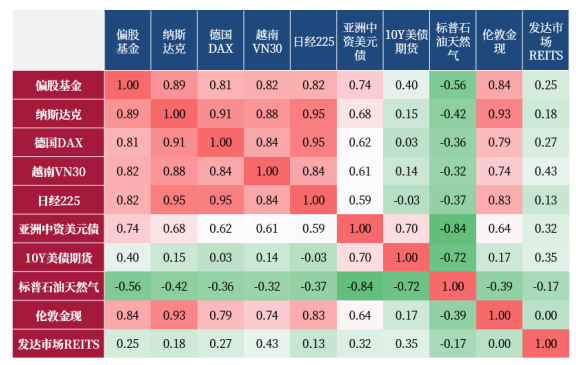

多元资产配置必然是跨地区、跨大类资产的。据兴业证券研报,主流大类资产之间的相关性(越接近1相关性越高,风险效果越差,反之,越接近-1相关性越低,分散风险效果越好),根据近10年数据可以发现,分散地区,权益资产之间的相关性略降低至0.8左右,与黄金和权益资产相关性相当,而权益指数与债券、石油、REITS等大类资产相关性则更低,提供了较好的分散效果。

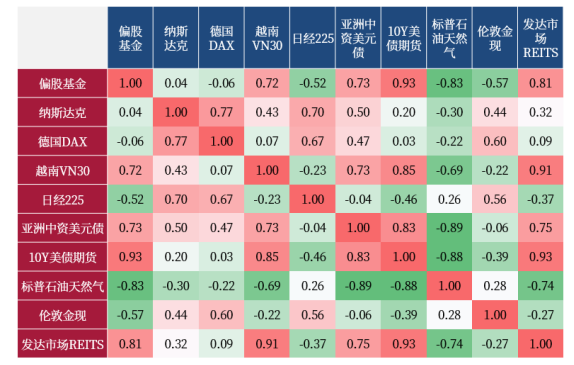

而通过近3年大类资产相关性数据可以发现,不同地区之间权益资产的相关性大幅降低,甚至出现了负相关,黄金与权益资产相关性也从0.8左右降低到了-0.57至0.6之间。也就是说,配置多地区、不同大类资产可以获得较好的分散风险,同时,分散风险的效果随着近年来全球市场的日益复杂化而更加明显。

近十年全球大类资产收益的相关性 截止日期:20240201

通过在多个投资组合中回测净值,兴业证券上述结论也得到了验证。以经典股债28组合为例,选取该组合的近10的年化收益,可以发现在配置了黄金、海外权益资产后,组合波动有明显下降,年化夏普(风险收益比)显著提升。其中,“A股美股德国越南日本等权配置”的夏普比例最高;“加入10%黄金”的夏普比率其次。

经典股债28:930950.CSI、885008.WI;美股:纳斯达克100;德国:DAX;越南:VN30;日本:日经225;石油:标普石油天然气指数;美债:Y10美债指数

数据来源:兴业证券

(二)

(二)

Part 2

姗姗来迟的FOF

作为以多元化配置为目标的品种,FOF从诞生之初,就被公募行业赋予了真正实现资产配置的厚望。

然而,FOF管理规模在2021年至2022年迅速冲上2000亿元之后开始下降,市场上真正具有资产配置意识和资产配置能力的基金经理稀少,很多FOF基金经理都是在做轮动策略,这也导致FOF相较于其他类型的基金没有体现出明显的优势。

好在,真正意义上的多元资产配置,这两年正在逐渐兴起。无论是偏股、偏债、平衡,还是养老FOF,越来越多的产品做出了多元化实践,增加了境外权益、境外债券、以黄金为主的商品资产以及REITs等多类型资产的配置比例。

据西部证券数据,2024年二季度,穿透持仓后,FOF在QDII基金上的配置比例环比增长1.76%至4.59%。在权益领域,FOF增配了美股、港股等被动型指数ETF基金,此外,二季度首次有非债券型香港互认基金进入FOF基金重仓;二季度FOF海外资产比例提升的主要原因在债券领域,其中,投资美元债的比例出现明显增长。

(三)

Part 3

债券+QDII+黄金+REITs

原创文章,未经授权,请勿转载。

以上观点分享不构成投资建议。