随着上月底三季度财报披露吹响“收官哨”,包括光伏在内的所有上市公司都交出了三季度答卷。虽然目前的光伏行业处于历史罕见的困难时期早已人尽皆知,但对三季度财报仔细梳理,还是可以看出一些细节中的转折。

三季度光伏?谁大?谁强?

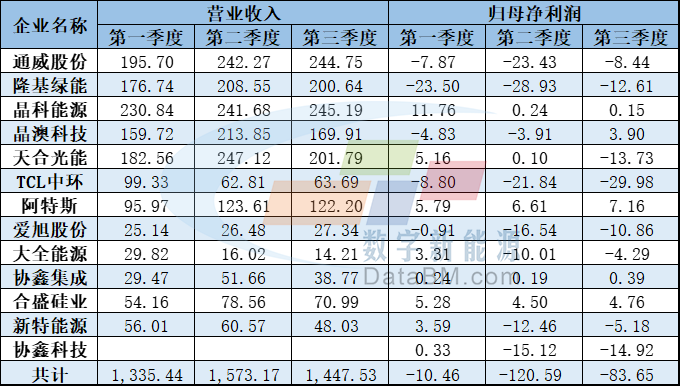

对于光伏这样的重资产行业,营收无疑是企业发展规模的重要注脚之一。而在光伏行业全面寒冬的大背景下,营收的降幅能够减少,某种程度上就算跑赢同行!但在如此不利的大环境下,同样有企业的营收增幅在逆势增长,其中不乏阳光电源这样的大鳄!

具体而言,从营收角度来看,前三季度光伏行业确实呈现出收缩态势:以巨头通威股份为例,公司前三季度实现营收682.72亿元,同比减少38.73%;而让出“一哥”位置的另一家巨头隆基绿能,前三季度总营收585.93亿元,同比下降37.73%。

有人哭就有人笑:单单就营收而言,阳光电源看起来很能打:今年前三季度,阳光电源实现营业收入为499亿元人民币,同比增长7.6%,在体量不及前两家巨头的情况下,实现了营收的增长,算是为昔日“不可一世”的友商们挽回了一点颜面!

营收只能看谁大,利润才能看谁强。从前三季度财报来看,光伏上演了“亏损潮”,头部企业也没能幸免!

以两大巨头通威和隆基为例:通威今年前三季度归属于上市公司股东的净利润为亏损39.73亿元。其中,第三季度净利润为亏损8.44亿元;而隆基的这两个数字分别为亏损65.05亿元和亏损12.61亿元。

就连曾经信心满满,上半年还在盈利的天合光能,三季报也陷入亏损:该公司实现营收631.47亿元,同比下滑22.16%;归母净利润为亏损8.46亿元,同比下滑116.67%,属于年内首度“盈转亏”,也印证了那句老话“风水轮流转”!

对于天合光能在第三季度的答卷,市场颇感意外。据国金证券,第三季度光伏组件价格持续下降,天合光能盈利能力承压,销售毛利率环比下降3.6个百分点至9.48%。与此同时,该公司第三季度计提约7.43亿元的减值损失,从而拖累业绩。

幸福的企业是相似的,烦恼的企业各有各的烦恼:如果将各大光伏企业今年一二三季度的营收和利润数据分别拉出来,可以发现,光伏企业与光伏企业的差距,可能比不同行业之间的差距还大,龙生九子果然各有不同!

“风雨送春归,飞雪迎春到”,请看下表中,各大企业今年三季度净利润的转向特别值得玩味:既有天合光能这样的“盈转亏”,也有晶科能源、TCL中环这2家头部企业第三季度虽然依旧盈利,但净利润相较于第二季度有所下降。同时还有晶澳科技这样的“亏转盈”。

当然对于隆基通威这样的头部企业而言,三季度亏损已经比二季度大幅缩窄,在一定程度上似乎表明,光伏最困难的时刻或许已经过去了。

头部企业分季度营收和盈利

图片来源:数字新能源

亏本,原因何在?

以隆基绿能等为例

无论是营业收入的下滑还是净利润的亏损,隆基绿能在三季报中都将原因归结为“产品价格下降”。但面对可能是史上最差的三季报,最先坐不住的,自然是公司的领导层——需要向投资者及时解释!

三季报披露的当晚,隆基绿能董事长钟宝申在业绩说明会上表示“今年前三季度隆基绿能的业绩很差,不能全部归结为外因。我们内部也做了深刻的反省和总结,管理层在经营管理上的失误是公司业绩出现巨大亏损的主要原因”。

钟宝申总结了隆基绿能的两个失误:美国市场上的表现不佳、BC一代产品的量产问题。具体说是,今年前三季度,公司对美国市场出货1.6GW,在高利润的美国市场表现不佳;今年前三季度隆基绿能在美国市场的表现和之前相比有很大的差距,同时,和美国的市场需求比,占比太低。

对于隆基在美国的损失究竟有多大,至今并没有公开明确的说法,不过近日,隆基股份总裁李振国在北京参与投资者交流时,阐释了隆基的战略选择和反思以及未来发展等多个层面的话题。

按照其说法,“过去三年隆基在美国市场损失过100亿,其机构冗余,应对复杂情况的反应钝化”。从隆基在美国市场的策略失败中不难看出,隆基的组织架构过于冗余,导致了其战略执行能力的不足,不仅让隆基在美国市场蒙受重大损失,更影响了其在海外的市场份额。

隆基与美国市场的那些“爱恨情仇”,值得出专门文章详述,此处暂且按下不表,不过隆基的教训,值得同样大举押注海外的企业借鉴!

另外一个问题是BC量产瓶颈。钟宝申指出,因电池产线生产停止后再开启难度较大,公司为保护士气,满产运行,导致了产销时间不匹配,出现大量BC产品存货。去年四季度至今年一季度,组件价格剧烈下跌,公司存货减值较大影响了业绩表现。

去年第四季度,隆基发生了自2013年3月以来近十年中的单季首亏,为亏损9.42亿。今年第三季度,也算是隆基在过去四个季度中的第二好成绩了。通威股份也是类似的逻辑,甚至还有钱收购润阳,此处就不多介绍了,这样看来,这些“头部中的头部”还远远称不上危险!

和很多企业“赔本赚吆喝”不同,今年前三季度依然稳健盈利的阿特斯,走的是“利润为王”的路线,而高比例的海外出货为业绩提供了保证!

今年以来,该组件厂商提出了“利润第一性”原则,放弃低价、亏损项目,以确保组件业务的盈利能力。与此同时,得益于其在海外高溢价市场出货占比的提升,阿特斯的组件利润得以维持——第三季度,该公司北美高价市场的出货占比超过30%。

至于晶澳科技能够三季度异军突起,成为盈利“黑马”,主要依靠新型技术TOPCon的加持:据时代周报,晶澳科技成本下降明显,TOPCon产能爬坡影响消除,三季度销售毛利率环比提升5.6个百分点至8.67%。同时,三季度晶澳科技海外出货占比依然维持在较高水平。

根据国金证券,晶澳科技前三季度电池组件出货约57GW(含自用1GW),同比增长51%,其中组件海外出货占比约52.40%,测算第三季度出货约19GW,受行业需求影响环比略降。

总而言之,从一线梯队的五家厂商业绩表现来看,今年三季度晶科能源维持微弱盈利,隆基通威亏损收窄,天合光能陷入亏损,晶澳科技先行反转。

不过现在没有丝毫理由轻敌:光伏行业依然处在一片亏损之中,很多二三线企业依然处于朝不保夕之中,停产、裁员、降薪的消息时有耳闻,为了每W几毛钱的订单,一众企业依然抢得头破血流,丝毫不顾及是否已经突破成本线——没有订单就没有现金流,有了订单或许还能“苟延残喘”一段时间!

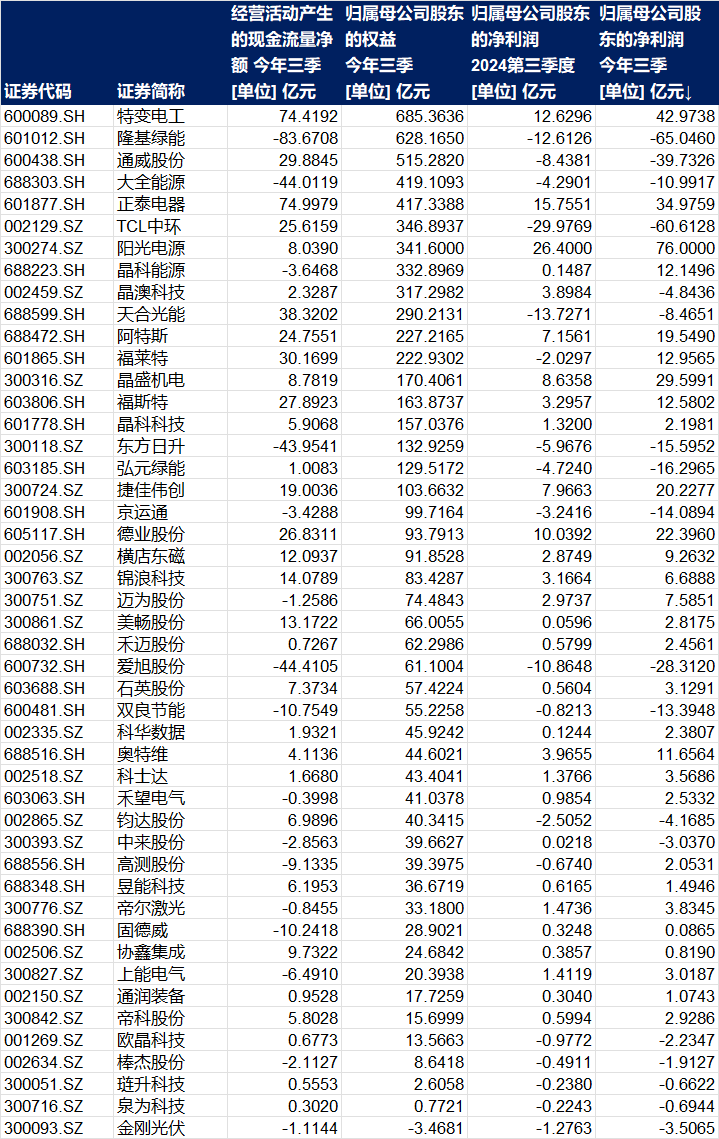

现金流,特别是经营性净现金流,对于一家企业的重要程度不言而喻,那么今年前三季度,诸多光伏企业中,哪家的经营性净现金流最为丰富呢?请看下图:

数据来源:Wind

值得注意的是TCL中环:虽然净利润大亏,但经营性现金流显示三季度为25.6亿远超友商,这种反常该如何解释呢?需要配合其它数据!

综合财报及微信公众号“侯兵hoping的光伏笔记”,TCL中环的现金流数据和改善难以划等号:

TCL中环应收账款及票据环比减少5亿,而应付票据及账款环比大增43亿,这两项对经营性现金流贡献48亿。所以,经营性现金流在这两项增长53亿的前提下,只增长了25.6亿,本就不能说明任何改善的问题。相反应付票据及账款增加至200亿规模,显然并不美好,而同期营收则环比持平,库存增长。同时,其长期借款攀升至惊人的427亿,环比增31亿。

虽然负债额巨大,但一点也没有影响企业扩张规模:TCL中环董事长李东生在此前强调“将会继续大比例投放中东硅片项目”,且投资额巨大,看来对光伏行业走出至暗时刻非常有信心。

“卖铲人”大赚,

当心尾款风险?

在一众光伏相关企业中,有一类特别值得关注,那就是行业的“卖铲人”——光伏设备制造商!

对比硅片、电池片和组件环节普亏的行情,光伏“卖铲人”们的业绩普遍飘红,至少归属于上市公司股东的净利或“脱水”后的扣非净利润均为盈利。数据显示,2024年三季度,捷佳伟创、迈为股份、奥特维等依然实现了营收和利润的双双大幅增长,“铲子型”企业的抗风险能力凸显。

以迈为股份为例:该公司前三季度实现营业收入为77.67亿元,同比增长52.09%;归母净利润7.59亿元,同比增长6.30%。其中,第三季度营业收入28.98亿元,同比增长29.47%;归母净利润2.97亿元,同比增长2.87%。

其它几家企业同样可圈可点:捷佳伟创前三季度的营收为123.44亿元,同比增长92.72%,归母净利润为20.22亿元,同比增长65.45%;

“铲子型”企业不光业绩好,而且订单源源不断:以奥特维为例,今年9月19日公告,该公司全资子公司近日与国际知名光伏企业签订《销售合同》,向该企业销售单晶炉及配套辅助设备,合计销售额约4亿元(含税),将于2025年开始交付。

为什么“铲子型”企业能够“独善其身”?这还要从光伏设备本身的“行规”说起——其实和其他机械设备的付款模式并无太大区别!

据相关资料,由于设备类产品验收周期较长,设备厂商需要与电池和组件厂密切配合,基本上采取以销定产模式。光伏设备的付款方式一般为:合同签订后按节点分期付款,常见比例为30%预付款、30%提货款、30%验收后款项和10%质保金。

下游客户下单后,设备厂商才开始生产,甚至需与客户共同研发新技术、新产品,因此生产周期相对较长。设备发货后,还需等待客户验收。这样一来,光伏设备企业的业绩往往滞后于行业整体表现大约一年!

换句话说,未通过验收的设备,即便客户已经投入使用,其部分款项仍计入公司存货。值得关注的是,光伏设备企业在设备发货前都要求下游客户支付大约提货款,但合计约40%的验收款和质保金能否完全收回仍存在不确定性。一旦下游客户经营恶化,导致回款困难,光伏设备商的业绩也将受到冲击。

尾声

“花无百日红”,历经一年半惨烈的厮杀,现在光伏行业已然出现了分化的格局,也意味着行业已经现出曙光。不过对于个体企业而言,能否留在牌桌上,撑到下一轮景气周期才是要紧事——别人死了老公,不代表你能娶媳妇!

免责声明(上下滑动查看全部)

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资有风险,过往业绩不预示未来表现。财经早餐力求文章所载内容及观点客观公正,但不保证其准确性、完整性、及时性等。本文仅代表作者本人观点。