全文共2969字,阅读大约需要8分钟

文/瑞财经 程孟瑶

美股退市将近12年,回归国内市场登陆创业板,收割一波“口罩经济”后,稳健医疗(300888.SZ)又抛出了全球化新动作——以1.2亿美元现金对价,收购Global Resources International,Inc.(简称:GRI)75.2%的股权,并在9月20日完成了股权交割手续,一次性支付全部交易对价。

稳健医疗表示,本次收购为其打造全球医疗耗材一站式解决方案,完善了全球生产与物流布局,提高了美国与欧洲本土运营能力,丰富产品线及加强研发能力,是公司全球化战略方向的重要举措,具有里程碑式的意义。

同时,稳健医疗在与机构投资者交流时表示,未来全球业务发展的趋势是本地生产及近岸外包,如果拥有海外生产基地,也更容易抓住未来的转产机会。公司也有意将GRI剩下将近25%的股权收入囊中。

9月23日并购消息发出后,稳健医疗股价从24日开始出现6连涨。截止10月18日,报收于29.79元/股。

01

填补海外产能空白

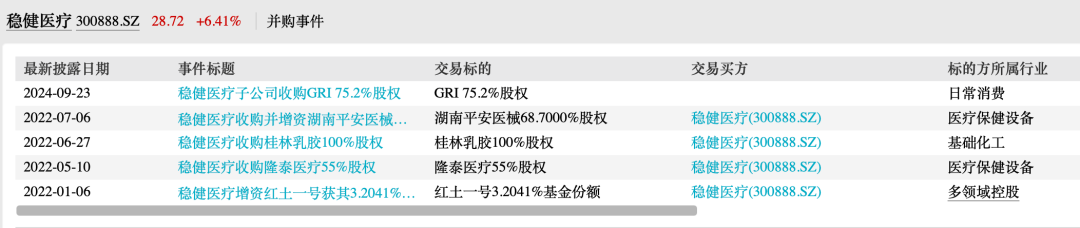

公开信息显示,收购GRI是稳健医疗近几年推行的第四个并购项目,也是稳健医疗首个国际控股权收购项目。

为了打造医疗耗材一站式解决方案,此前的2022年5月-7月,稳健医疗累计耗资18.03亿元,分别收购了隆泰医疗55%股权;桂林乳胶100%股权;湖南平安医械65.5528%的股权;扩充了高端伤口敷料、医用乳胶产品、注射穿刺类医疗器械产品线,完善公司产业链布局。而收购GRI,将助力稳健医疗丰富创新基材和复合材料的产品解决方案,同时填补海外产能空白。

GRI是一家总部位于美国乔治亚州的全球性医疗耗材和工业防护企业,成立于2000年,注册资本仅100美元。其主要产品包括手术包、洞巾、铺单、容器、手术衣、工业防护服,在中国、美国、越南、多米尼加等国家拥有超8万方的生产基地,并在美国与欧洲拥有销售与物流布局,总仓储面积超7万方。

2023年GRI收入超1.5亿美元,按地区分,美国占约70%,欧洲20%,亚洲10%;按业务分类,医疗耗材占约55%,工业防护产品占20%,其他合同加工25%。

其中工业防护业务拥有自主品牌,医疗业务两年前开始从OEM慢慢转向自有品牌,目前有自有品牌直接销售到美国医院。整体来看,自有品牌销售收入超过1/4。

稳健医疗表示,三年前就已经与GRI公司建立了联系,GRI的两名主要创始股东Mike和Min分别为美国本地人和中国人,其CFO兼COO也是中国人,GRI还在中国嘉兴设有子公司,双方在产能、产品、模式及渠道网络方面契合度都非常高,去年年底双方开始洽谈收购事宜,用了近一年时间促成本次收购。

稳健医疗还表示,在当前的国际贸易环境下,拥有海外生产基地是降低关税风险的一个非常好的方案。

而对于GRI原股东保留约25%的股份,也有后续交易安排。在三年或五年后,会根据股东的不同情况提供合理的退出路径。其认为这是一个后续交易,而不是一个对赌协议,目前安排更加健康、合理、可持续。

交易完成后,稳健医疗商誉的账面价值将进一步增加。截至2024年6月30日,稳健医疗商誉账面价值金额为8.67亿元,占归属于母公司所有者权益的比重为7.58%。稳健医疗称,如果后续年度标的公司业务发展未达预期,将存在计提商誉减值的风险,可能影响公司整体经营业绩。

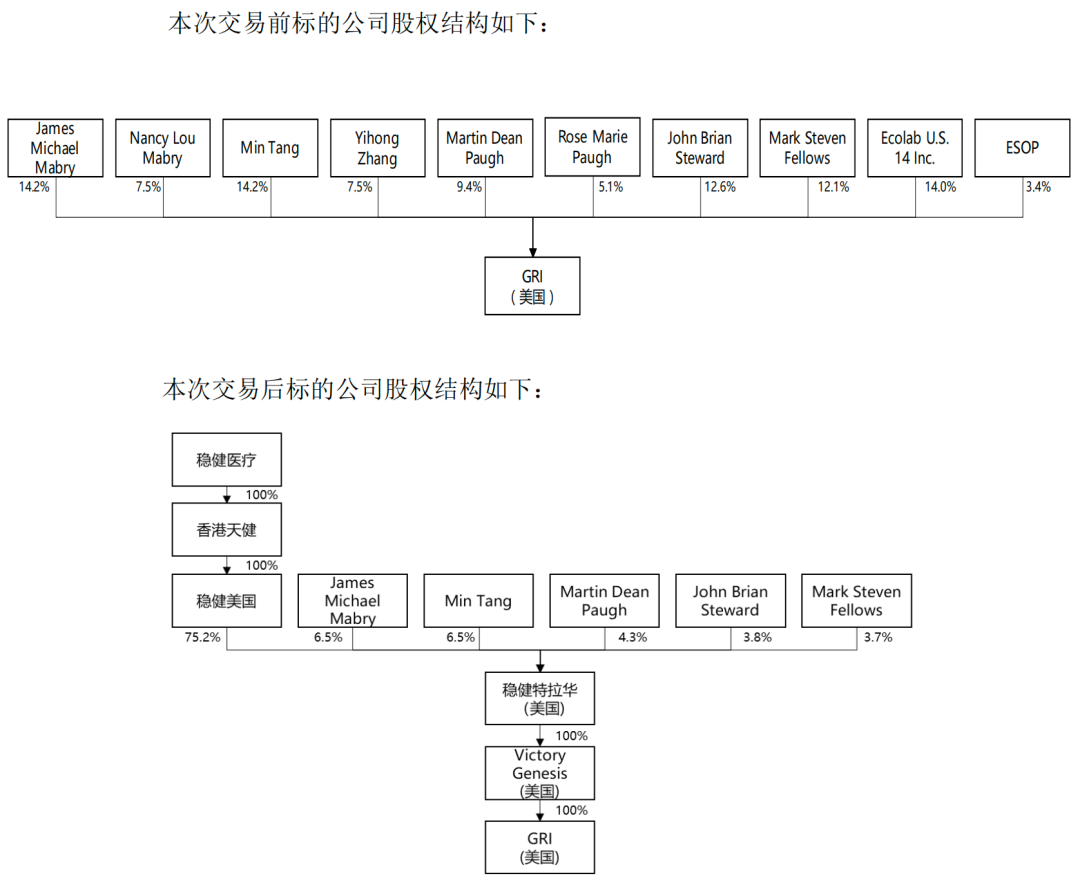

值得注意的,是本次收购,稳健医疗并非直接并购,而是通过多层境外全资子公司完成。在组织架构层面,稳健医疗将如何对GRI形成控制也是投资者比较关心的问题。

公告显示,稳健医疗是通过全资子公司天健发展(香港)有限公司(简称:香港天健)、香港天健全资子公司美国特拉华州子公司(简称:稳健美国)、稳健美国子公司美国特拉华州子公司(简称:稳健特拉华),以及稳健特拉华下属的多层美国子公司,以现金形式收购 James Michael Mabry、Min Tang、John Brian Steward、Martin Dean Paugh、Mark Steven Fellows、EcolabU.S. 14 Inc.等主体持有标的公司75.2%的股权。

在组织架构上,稳健医疗通过对GRI的董事会委派3名成员,以占据60%的席位,形成对董事会的控制。除了董事会控制外,稳健医疗设有投后管理委员会,并正在制定投后“百天计划”。即在接下来的100天里,通过多方面交流,确保财务、合规流程、IT系统整合,以及商业协同等整合措施得到有效落地,并计划委派人员长期驻在美国,负责财务部门的工作。

02

医疗板块拖累业绩

稳健医疗称本次收购是公司坚定迈向全球化战略方向的重要举措,在外界看来,本次并购的发生,同时也是稳健医疗出海自救的措施之一。

稳健医疗是一家以“棉”为核心的医疗健康企业,通过“winner稳健医疗”及“Purcotton全棉时代”两大品牌实现了医疗及消费板块的协同发展。

其发展路径与强生(JNJ.US)和云南白药(000538.SZ)具有相似之处。强生起步于外科手术耗材,凭借婴儿爽身粉切入到消费品领域;云南白药凭借伤科中药的品牌优势,通过与止血愈伤定位相契合的牙膏切入日化领域。

稳健医疗发展起步于纱布、棉签等医用敷料的研产销,2009年成立“Purcotton 全棉时代”后,推出纯棉柔巾、全棉表层卫生巾、纯棉湿巾等代表性产品,实现医用产品向家用产品的拓展,家用产品成为其真正的增长主力。

稳健医疗的主营业务主要分为以“winner稳健医疗”输出的医疗板块以及“Purcotton全棉时代”为主的健康生活消费品。

wind数据显示,2013年-2019年,稳健医疗来自健康生活消费品的收入贡献占比从11.01%增长至66.26%。

2020年偶发的公共事件让稳健医疗医用敷料板块业绩爆发,稳健医疗更是以口罩医疗企业的定位实现了创业板挂牌。但随着“口罩经济”热度消减,稳健医疗业绩出现了下滑。

2023年,稳健医疗实现的营业收入约为81.85亿元,同比下降27.89%;对应实现的归属净利润约为5.8亿元,同比下降64.84%,营业收入、归属净利润双双下滑。

今年上半年,稳健医疗业绩继续下滑。1-6月实现的营业收入约为40.34亿元,同比下降5.47%;对应实现的归属净利润约为3.84亿元,同比下降43.64%。相较于营收,净利润下滑更为明显。

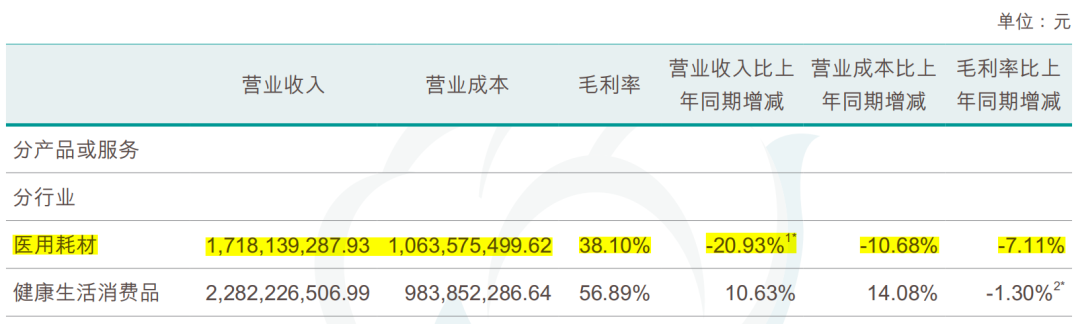

其中,医疗板块整体实现营业收入17.2亿元,同比下降20.9%,占整体营业收的43%;剔除感染防护产品波动后,上半年常规医用耗材业务实现营业收入15.5亿元,同比上升7.5%,进一步证实了公共卫生事件对稳健医疗收入规模基数的影响。

反观全棉时代,同期实现营业收入22.8亿元,同比增长10.6%,占比达到公司整体营业收入的57% ;其中第二季度实现营业收入12.4亿元,同比增长13.8%,几乎重回2019年较好水平。

03

境内收入下滑

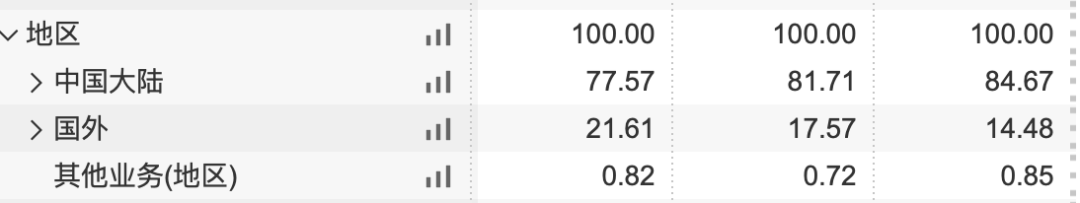

同时,值得注意的是,稳健医疗来自中国大陆地区的收入也出现波动。wind数据显示2022年上半年-2024年上半年分别为43.67亿元、34.83亿元、31.29亿元,占比分别为84.67%、81.71%、77.57%,下降趋势明显。

2005年12月,稳健医疗通过李建全控制的稳健医疗集团(Winner Medical Group Inc.)辗转美国资本市场。

先是在美国场外柜台交易系统挂牌,后逐步转板至美国证券交易所,2009年10月8日挂牌,实现了在美国上市融资的目标,成为中国医用卫生材料行业内唯一一家在美国上市公司。

但最终碍于美国资本市场估值低、流动性差等原因,2012年12月26日,稳健医疗向美国证交所提交了证券终止注册,稳健医疗在美国证交所注销,完成私有化退市。

美股私有化退市后,国内市场成为稳健医疗最大收入来源。

2013年稳健医疗来自国外和中国大陆的收入分别为7.11亿元、4.67亿元,国外多出2.44亿元;但到了2014年,来自中国大陆的收入已经超出国外地区1027.13万元,接下来更是迅速拉开差距。

2015年-2019年,稳健医疗来自中国大陆的收入从10.51亿元增长至36.47亿元,2023年收入贡献占比达79.72%,同期来自国外的收入最高年份也仅8.65亿元。

而这种差距在稳健医疗回A登陆创业板之后更加明显,2022年其总营收规模突破百亿大关来到113.51亿元,其中99.51亿元来自中国大陆市场贡献。

wind数据显示,2021年-2023年,稳健医疗来自中国大陆的收入分别为63.44亿元、99.51亿元、66.41亿元,收入贡献占比分别为78.93%、87.66%、81.14%。

9月23日并购消息发出后,稳健医疗股价从24日开始出现6连涨。截止10月18日,报收于29.79元/股,总市值175.3亿元。距151.23元/股的历史高点,缩水约80%。