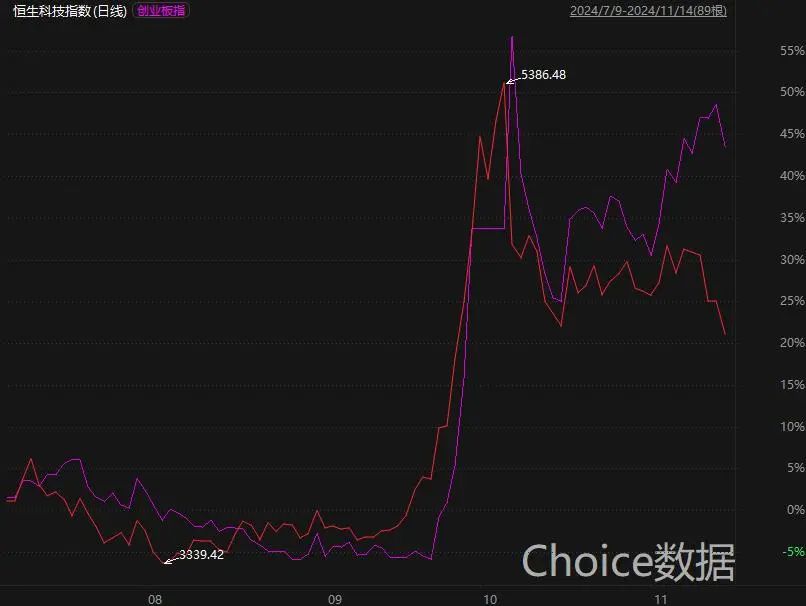

前天我提示美元飙升对全球股市的风险,很多人还嗤之以鼻,今天亚太股市基本又是全线收跌,A股、港股更是大跳水,创业板指暴跌3.4%,港股恒生科技暴跌3%。其实,港股早就走弱了,从节后高点回调了接近20%,挺夸张的吧。只不过因为A股对全球流动性没有那么敏感,而且A股流动性更充裕甚至可以说是泛滥,所以反应比较滞后。

一般来说,A股、港股的中长期走势是趋同的,只不过短期的节奏会稍微领先或者滞后。比如国庆节前,由于美联储降息预期已经板上钉钉,美元指数早就提前下跌了,港股受益于美联储降息预期,提前于A股见底。

9月18日美联储降息50bp后,美元指数最低逼近100点,随后一路狂飙,哪怕上周五美联储再次降息25BP,哪怕昨晚美国公布的10月CPI符合预期,都没有阻止美元走强,美元指数反而创出年内新高,逼近107点。

作为全球风险资产定价之锚的美十债收益率走势也是类似,近期逼近4.5%,比降息前还要高,降了个寂寞。一方面,这么高的美债收益率会压制美国经济,加大衰退风险;另一方面,高美债收益率会降低股市的吸引力。

大家可以拉K线看一下,日股、韩国股市、港股、印度股市以及欧洲诸多股市都拐头向下了,也就A股、美股还比较坚挺。

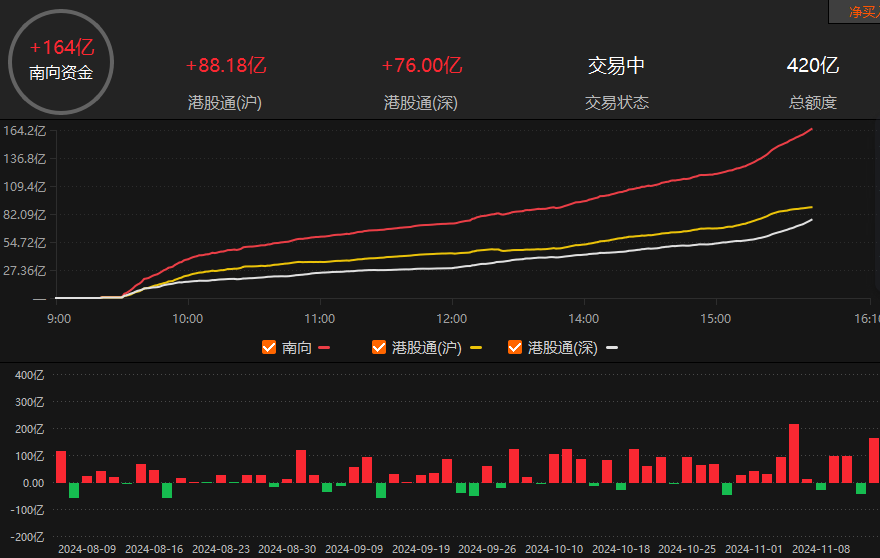

要知道,港股远比A股便宜,如果A股在涨而港股在跌,机构资金会偏向于买入港股,比如今天南向资金净买入港股158亿,这样就会分流A股的增量资金,A股上涨速度也会慢下来。现在港股已经回调了20%,即使A股情绪和流动性都很强,但如果美元继续狂飙、港股继续下跌,A股就很难抵抗这种下跌的引力。

现在的问题是美元会不会继续狂飙?昨晚美国公布的10月CPI数据符合预期,市场对美联储12月降息的定价概率为75%,个人觉得美元、美十债收益率对美国经济过度定价了,这里面过度定价的部分来自于对川普上台后加关税等一系列政策的担忧。

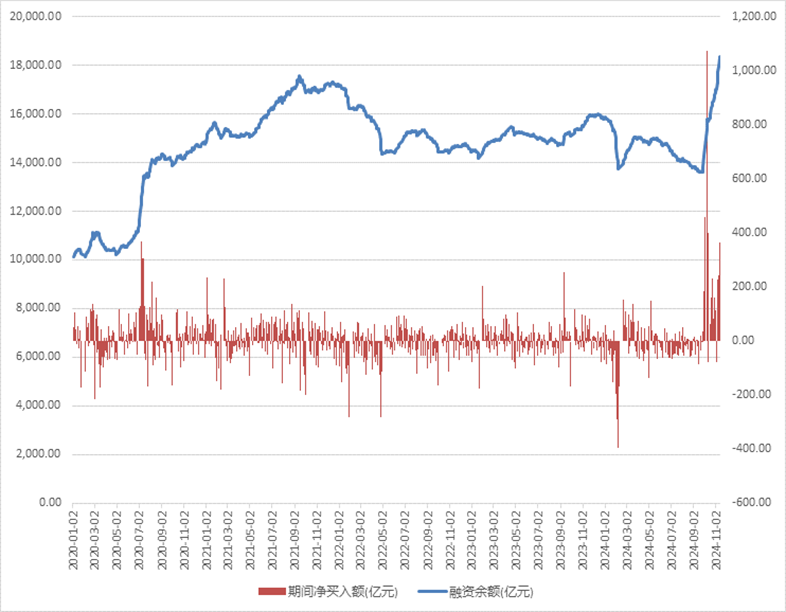

抛开美元不谈,A股也有自己的内部风险,周五我提示大家,节后A股上涨主要来自于以融资为代表的杠杆资金买入,杠杆本身就是一种风险,涨的时候有多快,跌的时候就有多猛,当前大家没所谓,无非还没跌、杠杆还没爆。

我看到很多朋友被一些游资带节奏,说管理层不应该监管炒作,拜托!就这融资的加仓速度,现在不监管让它跑到天上去吗?要知道现在融资余额已经创了20年以来的新高。

高杠杆一定会爆仓,如果坐视它无限加仓,那迟早会引发类似15年的股灾,结果就是少部分加了杠杆然后高位离场的人赚的盆满钵满,大部分人血本无归,最后还留一个烂摊子给股民和管理层,现在降温总比爆仓好。

我还看到有人说跟着游资起码能喝汤,现在一监管汤都喝不到。我只能说太年轻了,你以为游资从几十万做到几亿是怎么做出来的,都在赚谁在亏?一将功成万骨枯好吧。即使你在这一波喝了汤,但只要你不离场,你肯定会参加下一波,迟早有一波会全部送回去,这就是久赌必输,人家有资金优势、信息优势,你凭什么和人家斗?

题材炒作对股市来说,绝对是弊大于利,由于题材股多数是小盘股,涨的时候带不动指数,无法改善市场整体的风偏,无法吸引场外大资金进场,还会对大盘股吸血;跌的时候,风险爆发,还会把市场带下去。

千万不要共情游资,人家拉涨停、喊口号唯一的目的就是吸引更多散户进场,让利润奔跑,越多散户进场,高位的时候才能有条不紊的离场,最后完成收割。你把人家当兄弟,人家只想收割你,股市里只有尔虞我诈,不存在什么情义无双,想要赢就得把自己当做猎人。

在A股,买点可能不好把握,但卖点是有诀窍的,当某件事情成为市场一致预期,甚至演变成口号式投资时,就是离场的时候。节后第一天提示疯牛结束,10月底提示妖股要崩盘,周一提示自主可控、科技牛要降温,基本每一轮都踏准了,不就是凭的对情绪的把控。

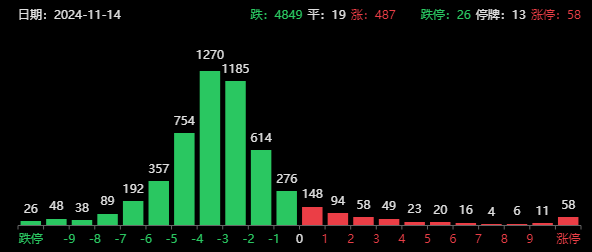

最后简单看下盘面,上证指数跌幅为1.73%,创业板指跌幅为3.40%,港股恒生指数跌幅为1.96%,恒生科技指数跌幅为3.08%。两市成交额缩量至1.87万亿,近4900家下跌。

以上都只是对短期风险的提示,个人坚定看好A股牛市,疯牛不可取,慢牛才能让财富效应惠及更多的股民。

风险提示:

股市有风险,投资需谨慎,本文不构成投资建议,读者需独立思考