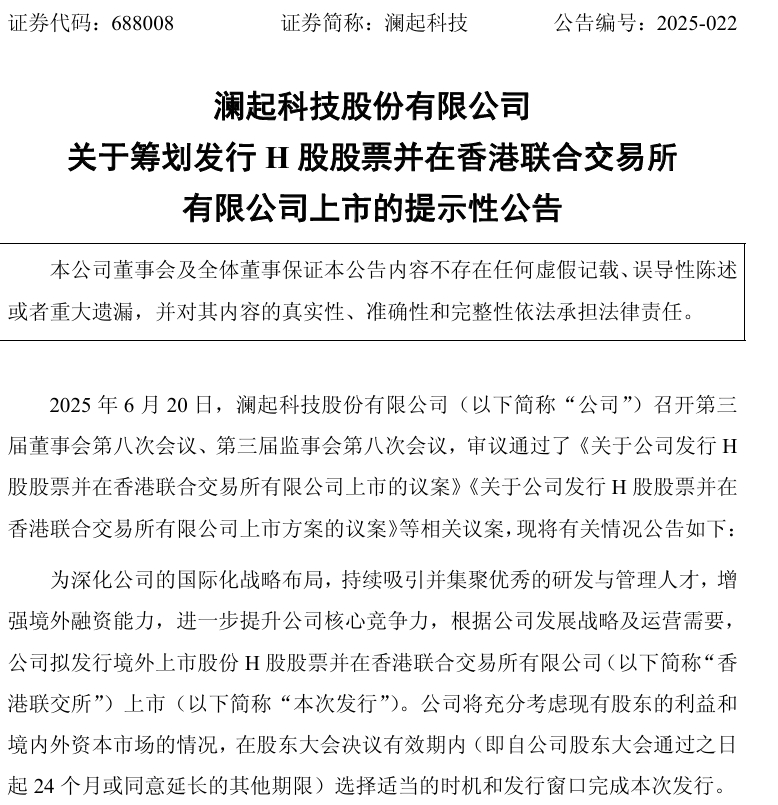

在半导体国产化热潮下,A股上市IC设计公司澜起科技(688008.SH)正筹划赴港上市。

6月20日晚间,澜起科技官宣发行H股股票并在港交所上市的计划。

今天,彭博社援引知情人士消息称,澜起科技已聘请投行负责筹备其计划中的香港IPO,规模或达10亿美元。

知情人士表示,澜起科技正与中金公司、摩根士丹利和瑞银集团就潜在香港IPO进行合作。

一旦成功,这将成为又一个“A+H”双重上市案例。

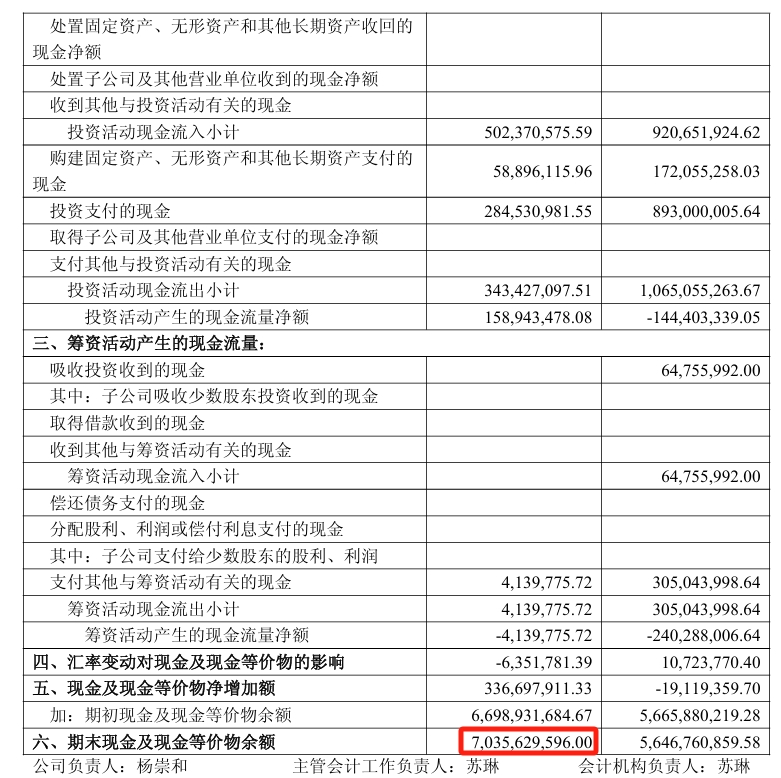

不过,与其高调IPO计划形成对比的是,澜起科技账上仍躺着超过70亿元的现金及现金等价物。

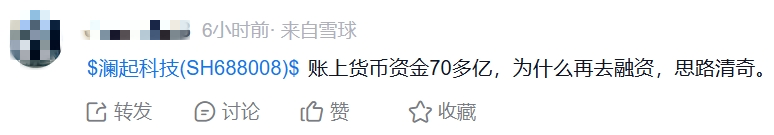

这一“有钱还融资”的操作,也在市场上引发疑问:澜起科技到底意欲何为?

根据澜起科技公告,公司将“在股东大会决议有效期内选择适当的时机和发行窗口完成本次发行”,并拟聘请安永作为本次H股发行并上市的审计机构。

此前公司公告中仅含糊提及“相关中介机构”,而彭博社报道首次揭示可能的合作团队:中金、摩根士丹利和瑞银。

截至2025年一季度末,澜起科技的现金及现金等价物余额约为70.36亿元。

公司2024年实现营收约36.39亿元,同比增长59.2%;净利润14.12亿元,暴涨213.1%。

其中,互连类芯片产品线销售收入高达33.49亿元,同比增长53.31%,创历史新高。

值得关注的是,尽管是中国本土企业,但澜起科技的海外市场占比极高。

2024年,境外市场为澜起科技贡献了25.77亿元的营收,占公司总营收逾70%。

2025年一季度澜起科技延续高增长,实现营收12.22亿元、净利润5.25亿元,同比分别增长65.78%和135.14%。

如此稳健的财务表现,加之本身资金充裕,按理说并不急于融资。

然而,公司仍决定赴港募资,引发外界质疑。

有投资者在社交平台上直言:“账上货币资金70多亿,为什么再去融资,思路清奇。”

对此,有分析指出,澜起科技此次募资更多是战略性行为。

一方面,港股上市有助于提升品牌国际化认知度,增强与海外客户、尤其是云计算及AI产业链合作方的信任度;

另一方面,随着全球AI加速发展,公司对高端研发的投入与海外布局需求迫切,即便账上有钱,10亿美元依然能带来额外“弹药”。

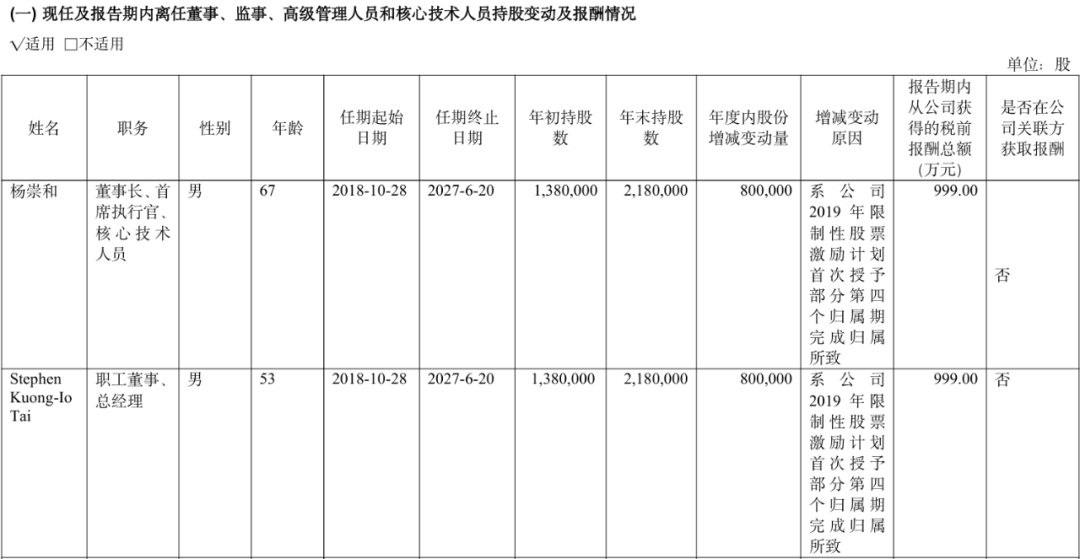

澜起科技的创始人杨崇和现年67岁,是业内公认的“IC设计业海归第一人”。

他于1983年赴美深造,在俄勒冈州立大学获得电气与计算机工程硕士和博士学位,之后在硅谷从事芯片设计研发工作。

1994年,中国半导体行业尚处于起步阶段,杨崇和选择回国创业,成为极少数逆流而动的技术海归。

2004年,他与前Marvell高管戴光辉共同创立澜起科技。

公司初期主打消费电子芯片,后在2010年果断转向服务器内存接口市场,逐步成长为高性能互连芯片的重要玩家。

2013年9月澜起科技赴美纳斯达克上市,但一年后便遭做空风波,最终选择私有化退市。

2019年7月,澜起科技登陆上海证券交易所,成为首批在上交所科创板上市的公司之一。

截至今天A股收盘,澜起科技报78.01元/股,跌了4.36%,总市值893.05亿元。

对比发行价24.8元/股,自上市以来澜起科技股价已上涨超200%。

打算赴港二次上市的澜起科技,有一个重要特征:无控股股东、无实际控制人。

截至2024年底,两位创始人杨崇和与戴光辉仅分别持股218万股,尚不足形成控股地位。

尽管如此,他们依然是公司核心管理层,并享有丰厚薪酬。

2024年,澜起科技给两位创始人均发放了999万元的税前报酬。

作为对比,公司副总经理苏琳和董事会秘书傅晓,去年从澜起科技获得的税前报酬总额分别为310.26万元和155.2万元。

此外,公司对研发员工亦毫不吝啬。

澜起科技2024年研发人员占比74.65%,人均年薪近百万元,合计发放薪酬约5.33亿元。

这种以技术驱动、激励到位的管理方式,在中国本土芯片企业中颇具代表性。

当前A股上市公司纷纷奔赴港交所,寻求发行H股的机会。

宁德时代上个月完成52.52亿美元香港IPO,为2025年上半年全球最大IPO。

而澜起科技,选择在此时冲刺香港市场,恰逢其时。

可以看出,这家公司,似乎从来不差钱,但始终知道“钱要花在刀刃上”。